为转型新能源,观致再次向股东借款7.77亿

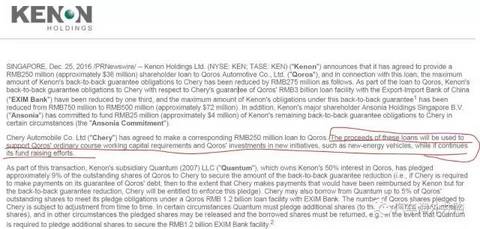

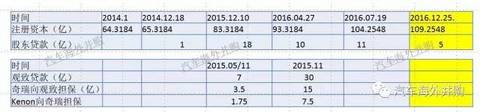

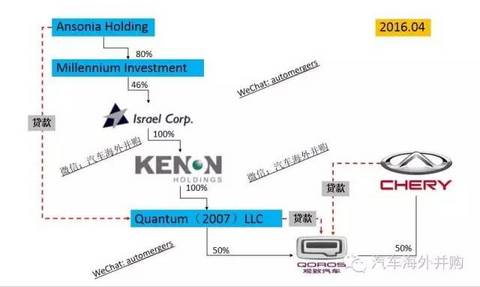

2016年3月10日,观致汽车的外方母公司Kenon Holdings发布公告称,该公司已同意向观致汽车再次提供7.77亿人民币的贷款,用于解决观致的日常流动性、债务需求以及在新能源领域的投资。这是观致外方母公司Kenon Holdings和中方母公司奇瑞自去年12月25日向观致汽车提供5亿(各2.5亿)人民币的股东贷款,在不到三个月里再次向观致输血。

本次的注资同以往有很大的不同,以往都是给予同等原则,Kenon给观致一笔股东贷款后,奇瑞也向观致汽车提供同样数额的股东贷款。这次股东注资明显不同。

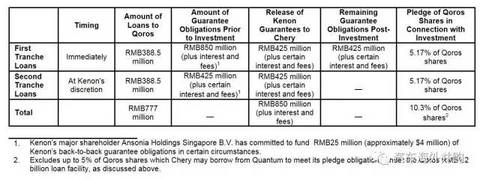

这7.77亿人民币的注资分两笔进行,Kenon先向观致提供7.77亿的一半3.885亿人民币,作为第一笔注资。按照以往的规则,这第一笔注资中理论上奇瑞也应该出资一半。但实际上,这第一笔的3.885亿人民币全部由Kenon出资(Kenon的爷爷公司AnsoniaHoldings Singapore B.V.这次再次承诺出2500万)。“本笔出资中奇瑞的50%出资义务(1.9425亿)也将由Kenon代替奇瑞出资,” Kenon在公告中写道。第一笔注资3.885亿人民币(全部由Kenon出资)完成后,Kenon依据背对背担保协议对奇瑞的担保义务将下降4.25亿。

7.77亿的另一半3.885亿人民币作为第二笔贷款,也将全部由Kenon出资,其中也包括了代替奇瑞出资的50%(1.9425亿)。同样,完成第二笔贷款后,Kenon依据背对背担保协议对奇瑞的担保义务将再下降4.25亿(共下降8.5亿)。至此,Kenon对奇瑞的背对背担保义务将全部履行完毕,也就是说,从此Kenon将不再对奇瑞有任何担保义务。此前Kenon对奇瑞有任何担保义务时,奇瑞因为给观致贷款提供了担保,如果观致到时还不上钱的话,奇瑞必须替观致偿还,但如果奇瑞也还不上钱的话,Kenon就必须替奇瑞还。现在随着担保义务的彻底终结,如果奇瑞没法偿还为观致提供的担保费用,Kenon将没有义务再替奇瑞偿还。

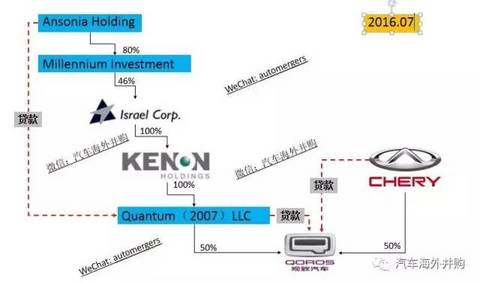

因为替奇瑞出了两次钱,Kenon将通过其子公司Quantum(2007) LLC(持有观致50%股权的名义外方股东的空壳公司)将把奇瑞持有的观致优先股的10.3%进行股权质押。此外,观致此前向银行贷款12亿,需要奇瑞将其持有的部分观致股权向银行进行质押,要满足质押义务,奇瑞将向Quantum(2007)“借入“ 观致优先股的5%。

股权质押是指出质人以其所拥有的股权作为质押标的物而设立的质押。按照目前世界上大多数国家有关担保的法律制度的规定,质押以其标的物为标准,可分为动产质押和权利质押。股权质押就属于权利质押的一种。因设立股权质押而使债权人取得对质押股权的担保物权,为股权质押。

一般当公司同意股份质押时,实际上就已经蕴含了当债务清偿期届满,但是设质人无力清偿债务时可能出现的股份转让问题。对于观致这样一家50%:50^%的中外合资企汽车企业来说,中方的奇瑞投资是地方国有企业,这样的中外合资汽车企业如果外方投资者的股权变更或超过50%从而使企业变成外资控股企业,则该企业中方投资者的股权理论上需要经政府有关部门批准。目前奇瑞方面对这10.3%的股权质押到期时是否赎回还不得而知。

观致将继续寻求外部投资。

此前的2016年12月25日, Kenon Holdings向观致汽车提供2.5亿人民币的股东贷款时就进行过类似的股权质押。按照此前Kenon与观致中方母公司奇瑞汽车的贷款约定,Kenon提供了2.5亿,奇瑞也需要向观致汽车提供同样数额的股东贷款2.5亿人民币。这样中外双方此次共向观致汽车提供5亿人民币的股东贷款,用于支持“观致汽车的日常流动性要求以及观致包括新能源汽车在内的新的投资意向”,“同时,Kenon将继续努力为观致寻找新的融资。”

同时,观致也发布新闻稿,称观致中外双方母公司将为观致提供总额为5亿元人民币的股东贷款,“重点用于进一步推进观致汽车新能源技术与产品的创新开发,此举也将继续夯实观致汽车“两栖战略”中新能源路线的发展......"

虽然中外双方对于此次股东贷款的用途表述不尽相同,但结合观致过去两年来的业绩表现来看,本次股东借款主要用于解决日常流动性、余下在发展新能源或其他无人驾驶之类的概念车以增加业务吸引力的可能性更大一些。

2016年12月19日,观致汽车携手CRAYOLA公司,以其“QC World”的无人驾驶概念车获得“行业认同奖”和“大众喜爱奖”两项大奖。

值得注意的是,Kenon在此次股东借款公告中始终强调,Kenon本次股东借款2.5亿之后,其向奇瑞汽车的背对背担保义务从7.5亿减少到了5亿元,减少了2.5亿元。加上Kenon爷爷公司Ansonia承诺提供的2500万元,Kenon对奇瑞的担保义务减少到了4.75亿。Kenon开始不断往脚底下抹油了。

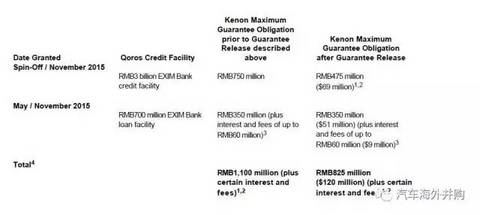

Kenon对奇瑞的背对背担保义务来源于2015年11月观致被外方母公司以色列集团剥离到Kenon Holdings开始,当时观致向中国进出口银行申请30亿信用贷款,观致的中方母公司奇瑞为观致贷款提供15亿的担保,而Kenon为奇瑞提供7.5亿的担保。

Kenon通过股东贷款来 “冲抵”对奇瑞的担保义务,意味着Kenon对来自观致方面的压力也来越轻,而备受股东借款和担保义务双重压力下的奇瑞,则压力越来越大。一旦观致有事,不光股东贷款打了水漂,逐渐增加的担保压力也可能让奇瑞不堪重负。Kenon时不时地有爷爷公司Ansonia出手援助,而奇瑞则基本上孤立无援,依靠国企的地位辗转于各大银行之间,日子那是相当地不好过。

观致正成为奇瑞身上越来越大的窟窿,止血或割掉,或许是这个圣诞节里奇瑞高管正在思考的问题。

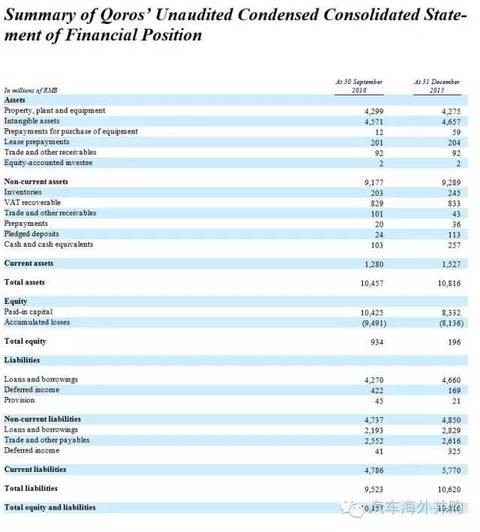

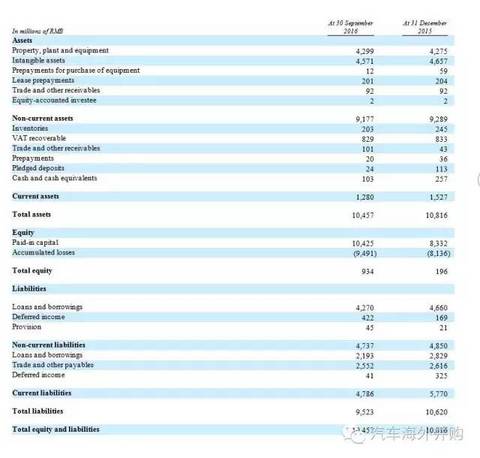

观致财务状况

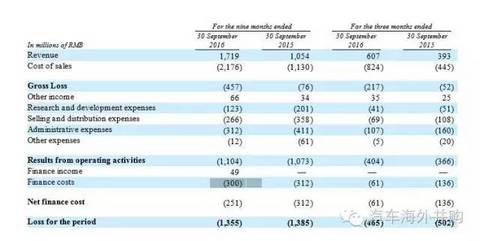

此前的2016年12月6日, 观致外方母公司Kenon Holdings向美国证监会提交了6K表 (注册地不在美国的外国公司披露特定财务信息的文件),发布了三季度财报。

财报显示,根据中国汽车工业协会的批发量统计,2016年10月份,观致汽车销量几乎翻了一番,猛增到了2610辆,相比去年同期的1403辆增加了86%,远高于行业平均28%的增速。毫无疑问,观致巨大增幅除了得益于购置税减半政策的“末班车效应”所带来的整体市场普遍向好的因素外,较低的基数是主要原因。

2016年三季度销量观致汽车的总销量达到了5833辆,同比增加了59%,其中开业经销店的数量从二季度的84家增加到了三季度末的100家(不包括5家即将开业和9家再见经销店)。相比二季度,观致经销商数量增加了19%,而总销量增加了15%。

销量增加,单车亏损亦加剧

三季度,观致汽车的主营业务收入同比增加了54%达到了6.07亿元人民币,主要得益于汽车销量从去年同期的3667辆增加了59%到5833辆。

虽然观致的销售收入大幅增加,但销售成本增加得更快。三季度观致的销售成本增加到8.24亿元人民币,相比去年同期猛增了85%,除了由于交车增加和同期研发费用分摊的增加造成了销售成本飙升外,厂房设备等固定资产的减值也是成本增加的原因之一。

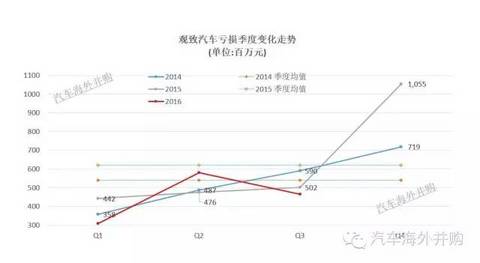

统观今年前三个季度,观致的销售收入的平均增长率为9%,而销售成本的平均增长率为16%,这就造成了虽然汽车销量迅速增加,但销售收入的增加速度赶不上销售成本的增加速度,单车创造的毛利从一季度的-20256元下降到二季度的-27966元再到三季度的-37202元。换句话说,一季度时卖一辆观致车亏2万块,到二季度时卖一辆车亏2万8,到三季度时卖一辆车则亏3万7。

随着广州车展上观致首款跨界轿车观致3GT正式上市,其11.09万-13.99万的“亲民”价格或许能带来销量的提升,但对于单车利润来说提升的压力依然不小。

经销商层面,观致三季度开业的经销商数量猛增了21家,总数达到了105家(包括5家即将开业),说明观致新的管理层认识到网络布局的重要性,吸引奇瑞经销商加盟也起到了部分效果。只是在观致汽车品牌美誉度和产品吸引力并未大幅增加的情况下,原有经销商必然对来“分抢蛋糕”新加盟的新经销商持有敌视的态度。

整体来看,目前观致的经销商规模仍然偏低,而且分布并不均衡。目前的网络建设与此前规划的“2015年年底前观致经销商数量达到90至100家”相当,只是比预期时间晚了一年。与“2016年年底将有150家经销商”目标相比,完成率只有67%左右,离2013年观致前董事长郭谦计划的"2014年底布局200家经销商"的目标更是相差甚远。经销商网络将继续成为禁锢观致汽车销量的一大瓶颈。

“在中国这么广大市场,我认为至少要两三百家经销商才能够往前走。”观致新任COO刘良日前对媒体表示。

营销、财务费用和管理费用

在过去的两年中,观致运营亏损中营销、财务费用和管理费用始终占到大头,有效降低营销费用、管理费用和财务费用是观致“止血”必须要采取的行动。本号此前在《观致先定一个小目标,比方说二季度亏了5.8亿,2016年全年或亏22亿》、《等不来中国准则的财报,观致2016年一季度继续亏3.08亿》、《年报公布: 观致2015年亏损25亿,负债60亿》、《太爷爷股东出手:观致汽车或引入第三方投资者入主》、《地主家也没了余粮:太爷爷6月底继续向观致借款1.6亿》等系列文章中,都对降低管理费用和财务费用提出过建议。从今年前三季度数据来看,观致似乎真的意识到了这一点,在增加销量的“开源”和降低费用的“节流”方面上下了不少功夫,成效也是相当显著的。

营销费用方面,三季度观致继续执行“成本管理计划(CMP)”,广告和营销费用继续下降了36%至6900万元。

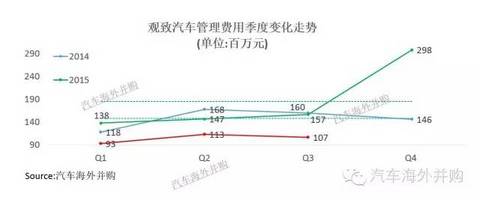

管理费用方面,由于“高薪”的高级管理人员和“洋面孔”的人员费用降低, 2016年三季度观致汽车的管理费用同比减少了33%至1.07亿元。

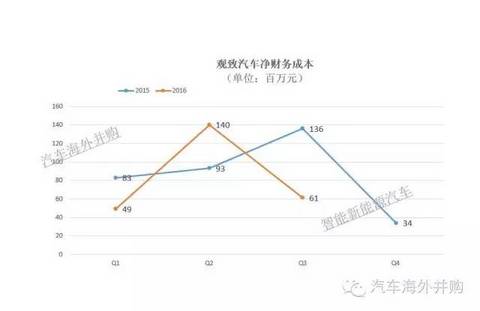

财务成本方面,由于利息支出的减少和汇率损失的减少,净财务费用从去年同期的1.36亿同比大幅减少了55%至6100万元。

虽然管理费用和净财务费用已经下降不少,要实现新任COO“运营现金流为正”的目标,继续控制管理费用和财务成本仍然很关键。

亏损方面

整个第三季度观致汽车亏损同比减少了8%达到了4.65亿元,使得整个2016年前三季度观致累计亏损13.5亿元。按照观致汽车历史上一般上下半年亏损比例40%:60%推算,估计2016年全年观致的总亏损将达18-20亿元左右。

截止到2016年9月30日,观致共有总资产近105亿,其中流动资产13亿,非流动资产92亿。流动性方面,截止到2016年9月30日,观致汽车不包括股东借款在内的贷款和借款共计56亿元,和二季度末基本持平,流动负债39亿,包括应付账款26亿。流动资产13亿,包括现金和现金等价物1.03亿。

目前观致基本上用完了其长期信贷项下的所有的贷款额度,所以三季度的贷款数量较二季度并没有增加。现在和未来需要的日常流动性和研发投入仍需要通过额外的融资方式解决。

据观致COO刘良在广州车展上透露,“2017年观致汽车将开启B轮融资,第三方资金规模将在150亿左右。”

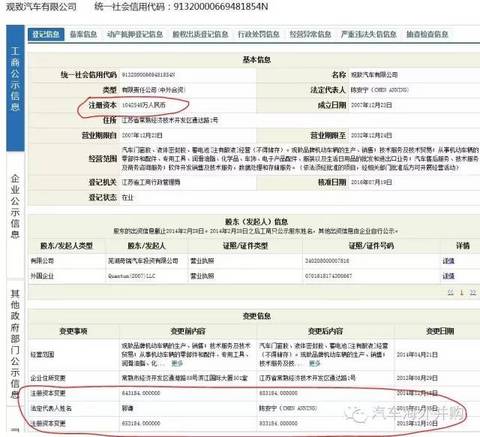

此前为了缓解观致汽车的“烧钱”需求,2016年4月和6月,观致的太爷爷公司Ansonia HoldingsSingapore B.V. 同意通过其孙子空壳公司量子(Quantum (2007)LLC, 观致汽车的名义外方股东)为观致提供5000万美元借款,用于支持观致汽车的日常流动的需求,观致的中方母公司奇瑞汽车也同样也向观致提供了5000万美元的借款。2016年9月,面对观致的持续流动性困难,太爷爷公司Ansonia再次展示了仁慈的一面,修改了4月份和6月份的《贷款合同》,答应再额外为观致提供1.5亿元人民币的借款。同样,观致的中方母公司奇瑞也“被迫”向观致提供同样的1.5亿元人民币的借款。从2016年4月27日到2016年9月8日的130多天的时间里,中外双方共计向观致注入10.9亿的借款,这些借款以资本公积的形式转化为企业注册资本。

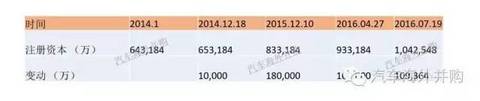

笔者查询全国企业信用信息查询系统发现,观致汽车的注册资本果然从2016年4月27日的93.3亿增加到了2016年7月19日的104.2亿元人民币,差不多赶上了中国汽车“一哥”上汽集团股份110亿的水平,比奇瑞汽车的45亿多了一倍还多。

从2007年观致汽车成立到2014年,观致汽车当时的外方股东IsraelCorporation (以色列集团)共向观致投入了6.5亿美元(约40亿元人民币)之后,将观致剥离给Kenon Holdings, Kenon Holdings 2014年继续向观致提供股东借款约10亿人民币(加上奇瑞的同等贷款共约20亿股东借款),拖累了外方母公司Kenon holdings 的整体盈利水平。本来Kenon holdings就是Israel Corporation把旗下“亏损专业户”剥离下来的组成的公司,盈利压力较大,在加上观致持续不断的大额亏损,使得Kenon压力山大。在2016年初Kenon holdings继续向观致提供贷款已显十分困难。于是,不得不向太爷爷公司Ansonia求援。

粗略估计,从2015年11月到2016年上半年,奇瑞和Kenon共向观致提供了各种贷款融资或担保近48亿元,在加上2016年二季度中外双方的11亿元的贷款,差不多过去两年里观致共吸收了约60亿贷款。

除了股东借款,估计观致连续多年的亏损估计赢超过100亿。

外方母公司Kenon Holdings自己不行了,却可以向其母公司、爷公司、太爷爷公司求救,而观致中方母公司奇瑞汽车则“命苦”多了,除了自身卖车的利润和以国企身份从银行融资外,听说正在积极拓展更多的融资渠道。

基于以上数据,三季报中KenonHoldings再次强调,观致仍在“持续不断地寻找多方渠道进行外部融资,以满足运营所需资金的需求”。“虽然Kenon支持观致的战略没有改变,但受限于通过其他业务弥补损失能力,Kenon正在探索一项‘更好支持观致发展’的可能的交易。这似乎就是刘良广州车展上所说的“2017年观致汽车将开启B轮融资,第三方资金规模将在150亿左右。”

对观致的建议

面对观致业绩改善但利润特别是现金流大幅度减少带来的潜在风险,《汽车海外并购》想再次重复此前提出的一些建议可供参考。

首先,扩大销售规模始终是缓解现金流风险的标本兼治的做法。目前观致似乎陷入了一个高成本--高售价--低销量-低收入-低现金流的死循环。归根到底是观致全面对标高端合资精品的品牌理想和“有钱人看重品牌、没钱人看重性价比”的残酷中国汽车市场现实之间的错位。要改变这种错位,很难。“只有偏执狂才能生存”并不是放之四海皆准的真理。在目前观致品牌形象没有大幅提的形势下,抓住购置税优惠的大势,以性价比实现销量上突破,仍将是解决当前困局的关键。

其次,成本节约是缩小亏损的必要手段。从合并损益表上看,运营亏损占了整个亏损的大部分,如何减少运营亏损是扭亏的重中之重。运营亏损中销售、分销费用和管理费用又是大头,财务成本也逐渐提高。如果研发费用不能减少的话,那销售、分销和一般管理费用就必须减少。这其中包括企业管理人员工资、福利费、差旅费、办公费、修理费等等。观致以聚合众多外籍专家著称,因此其工资福利费用必然很高。随着观致管理层的调整,多多雇佣本土高管和人才是减少此类费用的一种手段。目前由于“高薪”的高级管理人员和“洋面孔”的人员费用降低,观致汽车的管理费用一直呈下降趋势,这种势头应该坚持。

再次,多方拓展盈利空间是补充。目前观致号称拥有世界上最先进的生产线和制造工艺,但鉴于目前观致有限的销量,15万产能利用率仅有10%左右,大量产能闲置是一种严重的浪费,是否考虑为四处寻找代工的互联网公司进行代工生产,是观致新管理层可以考虑的方案之一。

最后,观致的“两栖战略”值得再思考。

所谓观致的“两栖战略”,是指观致一方面要通过技术创新加强燃油车型竞争力,如联手柯尼塞格旗下FreeValve公司推出无凸轮轴的QamFree发动机技术,另一方面观致汽车积极推进新能源汽车战略,快速推出新能源汽车,如发布观致3QLECTRIQ 电动车,联手剑桥大学开发太阳能汽车等。

如果说一方面提升传统燃油车一方面开发新能源汽车算得上战略的话,那目前中国汽车市场上主流的汽车企业基本都可以叫做“两栖战略”了。这个立足当下谋划长远的战略肯定没有错,但对观致适不适合,笔者心里有个大大的问号。

因为为要实现这样的“两栖战略”,肯定需要足够的资金实力。本来就缺衣少食的观致,现阶段如果投入巨资到新能源汽车上,将使得本来就捉襟见肘的资金问题更加紧迫。而且,现阶段,观致每年的汽车销量不足两万台,也无需要为即将实施的ZEV+CAFC合并积分管理政策(使用不年产5万台以上汽车车的企业)发愁。

笔者建议,长远来看新能源要做,这个战略没错,但可能时机不太对,发展新能源不应该成为观致目前的重点,观致目前的重点应该还是坚持提升现有车型的销量,能够活着的“聚焦战略”而不是什么“两栖战略”,应该成为观致在2017年这个春暖花开的季节最应该考虑的问题。而且,去年年底的5亿元和这次的7亿基本上杯水车薪,根本就不可能帮助观致真正把新能源业务做起来。

基于交强险的数据显示,观致汽车2016年全年的销售达到了20,264台,同比涨幅超过50%,但离年初定的的3-6万台的年销量目标还有不小差距.

观致的财务状况如何持续改善?2017年能否实现现金流为正?特别是今年新的“150亿金主”介入后,观致的将走向何方,笔者将持续关注。

来源:第一电动网

作者:汽车海外并购

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。