进击的激光雷达,速腾禾赛乘风狂奔

5月初,特斯拉被曝今年一季度向Luminar采买了超200万美元的激光雷达,虽然特斯拉很快解释,只是用激光雷达进行真值训练,“我们定期对照其他传感器测试自己的技术,以校准我们的摄像头、声纳和雷达系统”。

但在中国,激光雷达已经越来越被车企和用户看见、接受,无论从产品、价格还是销量上,都进入快速发展阶段。

长期以来,智驾行业都有两条并行的技术路线,一条是纯视觉,另一条是激光雷达。前者的代表企业是特斯拉,中国的极越品牌也采用此方案,但它们属于少数派,理想、小米、小鹏等大多数车企则是激光雷达路线的拥趸。然而由于马斯克对激光雷达的猛烈抨击和激光雷达本身的高成本等问题,过去普通用户对激光雷达的感知和付费意愿很弱。

2023年,由于华为对其智驾和AEB能力、效果的“饱和式”传播,激光雷达快速走进用户视野,成为一个重要配置。如今激光雷达行业到底发展得如何?价格、成本、性能、价值等问题会如何演进?本文我们通过两家上市激光雷达公司——速腾聚创和禾赛科技的财报,来一窥究竟。

高阶智驾加速,激光雷达爆发式增长

在智驾领域,如果说2023年的关键词是高速NOA,2024年则是更复杂场景的城区NOA的爆发元年,城区NOA成熟后,L3级智能驾驶将成为发展主旋律。那么在车企快速推进智能化的变革中,激光雷达处在什么样的位置?

智能驾驶分为感知、决策和执行,其中感知层面主要是各种传感器,激光雷达正是处于自动驾驶感知层的顶尖产品,尤其在高阶智能驾驶领域,激光雷达属于核心装置,尤其致力于实现高阶智驾甚至L3级以上智能驾驶的车上,基本都会使用激光雷达。(特斯拉FSD和Robotaxi目前都没进中国,在中国表现如何还未知,因此暂不讨论。)

为何激光雷达在高阶智驾领域有着如此重要的地位?

自动驾驶感知层面的传感器有毫米波雷达、超声波雷达、摄像头等。摄像头的劣势在于其受天气光照等环境影响大、判断距离和深度上准确率低、对算法算力要求高等;毫米波雷达的劣势主要在于其角度分辨弱,无法分辨物体的细节,对非金属探测灵敏性低,人车混杂场景几乎无法发挥功能;超声波雷达的用车场景则较为单一,主要用于泊车。

激光雷达相比其他传感器更像个优势突出的综合性选手,它受环境光照影响小、无需深度学习算法、角度分辨率优、探测的距离也远,还可直接获取物体的距离和方位信息等,这些特性都是提升智驾系统可靠性的利器。

这些特性也让激光雷达成为各大车企的追捧对象,在当前已布局城区NOA的车型上,基本都标配了激光雷达。

数据更能证明激光雷达当前的受欢迎程度。

国内激光雷达领域的领跑者有速腾聚创、禾赛科技、图达通和华为等选手,其中前两强已上市,二者2023年度财报数据显示,速腾聚创2023年的ADAS激光雷达产品出货量增长至24.3万台,同比激增558%;禾赛科技2023年则将ADAS激光雷达产品出货量同比提升超200%至19.5万台。图达通虽未上市,但也对外披露其2023年车端激光雷达出货量超10万台,增长率超100%。

也就是说,在2023年,仅速腾、禾赛两家的车载激光雷达出货量就达到了43.8万台,Yole相关统计显示,2022年全球乘用车激光雷达出货量约22万台。

这意味着,速腾、禾赛两家2023年的出货量约是2022年全球车用激光雷达搭载量的两倍。由此可见,随着汽车智能化的加速变革和推进,激光雷达正在迎来爆发式增长和大规模上车。

营收大幅增长,依旧亏损

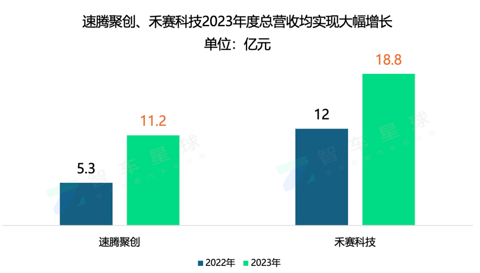

市场对智驾技术的追捧,头部车企玩家对激光雷达的量产应用,都在持续拓展车载激光雷达的前景。速腾、禾赛的财报也印证了此结论。

财报数据显示,截止2023年底,速腾聚创已与22家车企及Tier 1取得定点合作,车型涉及63款,其中12家车企的24款车型SOP(SOP表示产品已达到批量生产的质量要求,可以开始大规模生产)。

禾赛科技也已累计获得16家车企和Tier 1的定点合作,合作车型超60款;禾赛科技在财报中也着重表示,预计到2024年底实现12家车企的40款车型SOP。

智车星球也对目前市场搭载激光雷达的在售车型进行了统计,可以看到,速腾聚创涵盖极氪001/007、智己L6、小鹏X9/G9、仰望U9/U8、问界M7等热门车型,禾赛科技的阵营则有小米SU7、理想L6/7/8/9、哪吒S等,二者颇有旗鼓相当对阵之意。与此同时,头部车企玩家对激光雷达的态度已经透过这些热门车型向外界传达了自身的态度,这代表了当前主流智驾技术的行进方向。车企对激光雷达的广泛认可和搭载上车,对速腾聚创和禾赛科技来说也是跨越式发展新机遇。

财报数据显示,2023年速腾聚创营收总额11.2亿元,较上一个财年的5.3亿元同比增长111.2%。速腾聚创在财报中表示,其营收增长主要归功于产品销售,尤其是ADAS激光雷达产品的大幅增长;2023年其ADAS激光雷达产品销售收入为7.8亿元,同比增长384.6%,占到速腾聚创总营收的69%。

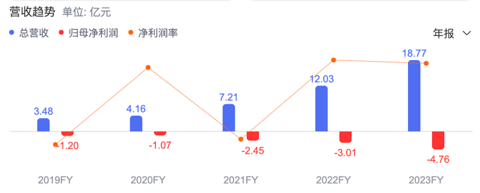

禾赛财报显示,2023年其总营收为18.77亿元,较上年同期的12.03亿元增长56.1%,其在财报中同样表示,营收增长主要是自动驾驶及ADAS相关产品的增长所致。

可以看出,速腾聚创、禾赛科技车载出货量都激增,实现了营收的大跃进,这是其业绩向好的A面;但B面却是增收不增利、持续亏损。

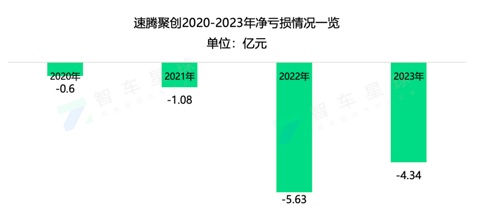

财报显示,速腾聚创2023年经调整净亏损约为人民币4.34亿元,相比2022年亏损有所收窄,但从2020-2023年的净利润发展曲线看,其亏损情况呈现持续扩大态势;禾赛科技也面临着相同的困境,其净亏损情况也自2020年的1.07亿元扩大到了2023年度的4.76亿元。

增收不增利的原因来自于多方面的压力,一是激光雷达面对同行的激烈竞争,不得不在研发上持续加大投入以保持优势,速腾、禾赛的财报均体现了这一点。速腾聚创的研发支出由2022年的3.01亿元增长到了2023年的6.35亿元,同比增加107.6%;禾赛科技则由2022年的约5.6亿元上升42.4%到了2023年的7.9亿元。

二是激光雷达在产业链上属于中游,其面对上游的激光器、探测器、芯片、光学部件等元器件供应商议价能力弱。

速腾聚创在财报中就表示,2023年的亏损情况相比上年明显收窄和改善源于2023年的半导体芯片采购成本低于2022年,这意味着上游供应商在一定程度上扼住了激光雷达的盈利脖子。

与此同时,激光雷达面对下游的车企同样议价能力不强,面对车企不断降低成本的需求和趋势,不得不以价换量。

速腾聚创财报数据显示,其ADAS激光雷达单台平均售价从2022年的4300元下降到了3200元。禾赛科技的财报数据则显示,其2023年的激光雷达平均售价已降至1100美元(约合人民币7946元),对比来看,其2019-2022年的激光雷达平均售价为1.7万美元、1.3万美元、7700美元、3300美元。

但降价趋势仍在继续,面向激光雷达制造商的冲击仍未停止。

比如比亚迪在2024年初宣布将全面自研激光雷达,王传福甚至透露比亚迪已实现激光雷达价格下探至900元。这对于激光雷达制造商来说显然是核弹级的消息,一方面是比亚迪的加入对供应链生态的影响举足轻重,另一方面是他们将激光雷达的价格打到了千元级以下。

虽然比亚迪的激光雷达目前还没有规模量产,并且短期内也不会对外供货,但激光雷达公司不得不未雨绸缪。于是我们看到,北京车展前后,速腾聚创、禾赛科技、万集科技等均发布了车载激光雷达新品,并将价格打到千元级。

尽管盈利前景不明朗,但作为智能汽车时代的增量部件,却依旧是蓝海市场,尤其当前还没有任何一家激光雷达公司实现规模盈利,因此对于行业参与者来说,都还有机会。

尤其是当前已处头部的速腾聚创和禾赛科技,二者大有乘着智驾风口高速发展的态势,速腾聚创称其2024年将挑战激光雷达出货量100万台的规模,相比2023年翻近四倍;禾赛科技则表示其出货量目标设定下60-70万台,虽然这一目标跟速腾聚创比相对保守,但也翻了三倍左右。

在需求侧,小米汽车跑步入场极大地推动了消费者对智能汽车的认知,华为、小鹏、理想、小米等品牌智驾能力和使用范围快速提升,以及极氪001、问界M5等畅销车型全系标配,给激光雷达市场注入了新动能。

在供给侧,从两家企业今年一季度的出货表现,和4月相继发布更小、更便宜的“千元级激光雷达”来看,速腾、禾赛都已经做好全速冲击的准备。

速腾聚创、禾赛科技部分搭载车型统计 来源:公开信息整理

速腾聚创、禾赛科技部分搭载车型统计 来源:公开信息整理

速腾聚创近四年净亏损情况

速腾聚创近四年净亏损情况 禾赛科技2023年净亏损4.76亿元,亏损额持续扩大

禾赛科技2023年净亏损4.76亿元,亏损额持续扩大 速腾聚创财报

速腾聚创财报