命运如此多舛,2017年有关四轮低速电动车的六大预测

展望2017年,低速四轮电动车行业往哪里去?笔者在回顾2016年的政策大事件后,提出六大预测。【有奖征文 | 再见2016,你好2017!新能源汽车行业回顾与展望】

第一、政策大方向趋好,但标准出台可能性不大,短期会有反复。

回顾2016政策大事件:

3月5日,工信部部长苗圩称,在低速电动车登记问题上,目前工信部正在制定相关方案。

4月14日,国家标准化管理委员会在其网站上对2016年第一批拟立项国家标准项目公开征求意见,《四轮低速电动乘用车技术条件》在列。该文件由中国汽车技术研究中心起草,上报全国汽车标准化技术委员会电动车辆分会。根据公布的信息,整个项目为期24个月。

11月18日,《四轮低速电动车技术条件》标准工作组筹建及第一次会议在北京召开,来自工业和信息化部、公安部、交通部、工商总局、国家标准委、国家认监委等部门,中国汽车技术研究中心、中国汽车工业协会、主要汽车检测中心等单位及低速电动车生产、动力电池和驱动电机等企业的近百名代表参加了会议。

尽管2016的利好消息不断,但是低速电动车的合法化和产业化是一个牵涉到众多利益方的综合性难题(数一下参加标准会议的单位数量),任何单方面的突进或单独规定都是没有意义的,而是要配套解决一系列的问题。在所有的问题路线没有理清,所有的责任义务没有划分清楚,所有的利益分配没有认同完毕的情况下,标准是很难单独出台的。

在目前技术条件下,选择低速电动车入手,通过产业化这个通道提升电池技术和电机电控技术水平,积累发展纯电动汽车经验,进而发展高端纯电动汽车,是一个务实的选择。政府继续主导推动高速车的同时,允许在部分地区从低端做起,用市场的办法做起,依靠民营资本的活力,通过创新升级去发展。应该说这个大的思路和方向是不会变的,也就是长期的政策大趋势是向好的。

过程中涉及到的问题,本文简单列举一下:如何针对低速电动车的特点,在批准备案、资质管理、公告管理、上路行驶等方面建立有别于传统燃油汽车的管理模式?如何确定技术标准、明确行驶路权、行驶路段、牌照样式、驾驶资格?如何产业组织协调、3C认证和车辆产品检测、监督企业车辆售后服务、维护消费者权益?如何车辆登记管理、交通管理、明确车辆权属及事故处理、赔偿方面的权利与义务?如何协调好保险企业制定,执行好车辆交通保险办法,处理好车辆保险人和被保险人在交通事故中的权利、义务等?涉及到众多产业主管部门,质监部门,检测部门,工商管理部门,公安交通管理部门,消费权益单位、保险企业等等。在大家的架没打完之前,很难出台。

从当前世界主要汽车生产国的管理实践看,实施的车辆产品型式认证制度要具备以下条件:一是有比较完备的法律、法规体系;二是法律授权的职能明确政府部门;三是公开透明的实施规定;四是有信誉良好的认证机构和高素质的检验机构;五是成熟的市场机制和完善的诚信体制。自我对证一下,低速电动车还远不到具备实行全国统一管理的成熟条件。

再者产业化是一个“过程”的概念,是把产业链中研发、采购、储备、生产、销售、结算、服务以及文化制度等各个环节完善的过程,是整车和零部件完善产业配套的过程,也是技术标准提高的过程,同时也是观念和管理机制再造的过程。要从无到有,从无序到有序,从不完善到成熟完善,完成所有关联要素的重构再造,需要大量的实践。

政策方面的观点是:总的大方向看好,但是2017出台可能性不大,甚至可能因为“神仙打架,百姓遭殃”,相关利益方纠葛,造成局部短期的政策形势变坏。

第二、销量稳中有升,河南山东稳定,西南西北增长

据山东汽车工业协会统计,2012年至2015年全省低速电动车保有量连续四年保持高速增长,同比增幅分别为196.4%、45.8%、54.4%、85.6%。2016山东骨干企业1-10月的产量达到47万辆,同比增长近50%。

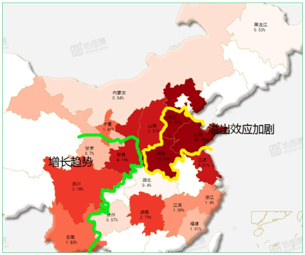

河南山东仍然是低速电动车销售市场的重点区域,但是增速放缓。根据几个重点品牌监测,河南山东地区销量占全国区域比重达到57%,但是相对去年已有下滑。一是市场基数越来越大,增幅变小。二是政策宽松区域的低速电动车市场接近饱和,同时其余大部分城市对低速电动车的销售及上路抓的比较紧,难以打开更多市场。

西南,西北市场主要是由于过去基数较小,且有一定的群众消费基础,占比会有所增加。目前还集中在成都平原周边,西安渭南一带局部中心地带,上升趋势明显,但绝对数量不会太大。其余地区如华中、华南,还将是边缘市场,集中在省会周边,难有大的突破。

因为总体的政策形势仍不明朗,甚至不排除一些地区为配合新的标准工作,或者“养鱼执法”,出台一些严查的措施,预计明年总体销量会明显放缓,增长较快地区出现在西南和西北。

第三、价格战和同质化竞争加剧

2016年,从商家到工厂到上游供应链,一大核心动作就是“降价”,而且是几乎全行业范围的集体参与。中小品牌用它来求销量,大品牌用它来挤压对手、调控市场,价格战几乎卷入了所有的厂家。低速电动车本就是从草根里成长起来的产业,价格战更是大家第一能想到的招数,仿佛毒品让众多厂商欲罢不能,明知道是在舍本逐末却也不得不做,一直在资金的敏感线上走钢丝。

大厂好一点,推出特价车型,还可以靠高端车维持利润。很多规模小一点的厂家,车型毛利直降到千元以内,到了“论斤卖铁”的地步,对于电动车这样一个需要开发,需要服务的行业来说,这种“有今天,没明天”的做法,是非常危险的,但也是行业早期必然出现的现象。

观点:2017年的价格战和同质化竞争会更加严重。

1. 严重的生产过剩,加上明显的淡旺季行业特点。行业前二十名的总产能已经超过了总的销量,生产过剩的格局已经形成。为了保生产,保人员,保费用,减库存,不得不压价。加上市场增长潜力巨大,且有政策的利好消息,新的投入必定不断的挤进来。而这些新来者,首先想到的就是用价格打破原有秩序,宏观上讲,2017价格战的形势会更加惨烈。

2. 低速电动车面对的客户群体,普遍的人均收入较低,当他们选择产品的时候,更关注的还是价格。这些四线、五线的消费者是一个非常注重实惠的群体,价格战对他们来说,存在有足够的诱惑,也有着足够存在的理由。特别是在整体经济形势下滑的大背景下,底层百姓对于钱包会捂得更紧。

3. 市场结构不成熟,各类厂家遍地开花,普遍规模较小,大家都旗鼓相当,缺少真正有绝对优势的行业领袖,很难形成稳定的市场价格,导致价格战一再发生。虽然御捷、雷丁等已经具有一定的知名度,但其影响力距离格力之于空调行业,天能之于电池行业,特斯拉之于电动汽车行业的绝对领导地位和品牌影响力还相当远。2017依旧是没有绝对行业标杆的市场,也很难有稳定的市场价格。

4. 短期行为严重,品牌意识差。因为前途不明,政策不定,投资者往往更看重短期经营,没有花精力去培养客户的忠诚度,导致销量直接受价格影响。

5. 企业水平普遍偏低,缺乏核心竞争力,加上资本基础不够,无法打造品牌力,无法形成差异化、细分化的市场优势。无论是雷丁要分“十个丁丁”也好,还是雷丁警告海全路捷侵权事件,归根到底还是市场上真正的好产品不多,普遍都是拿来主义,不管是商家还是客户没有更多好选择,只能是“矮子里面拔将军”。多数企业没有正向研发,马4,雷丁,奔奔,260,巧客几个产品平台,几乎占了大部分的销量。

低速电动车是纯粹的靠市场来养企业的,所有的经营活动是以盈利为目的的。如果研发初期许多费用摊在成本里,达不到预期的经营效果,企业不会持续往里投入。企业的能力提升需要过程,目前还集中在拿来阶段,所以2017低速电动车市场,还是这些平台的改头换面。这里立个预言,如果有新平台出现,很可能是大家要拿北汽新款的EC180下手了。呵呵,立图为证。

第四、低速电动车市场彻底分化为篷车和低速车两大阵营

一直以来,低速电动车市场,都有两大类的产品,一类以A00级汽车底盘为平台,暂且称为低速车,一类以三轮车底盘为基础,暂且称为篷车。

后一类厂家,主要生产三轮和四轮篷车,只满足客户最基本的生理需求,即遮风挡雨。这类产品可以描述为:至少有一个棚子,能坐2到3个人,速度比电动自行车快一点就行,里程要求也不高。价格也不太贵,大多控制在1万元以内,工艺配置高一点的也不超过1.5万。目前四轮车的消费群体基本在四线城镇、农村和乡镇,这类产品面对的是真正的刚需群众,也有着不可忽视的销量。

这类厂家,除了篷车外,也生产一些低速车产品,但是由于类似260这样的平台出现,大厂的价格空间拉低,他们可能逐渐退出1.6万以上的市场,专心改道生产篷车。由于两者采用的工艺不同,生产线设备都不同,篷车更适合金彭,淮海这类的三轮车厂生产。 加上从第一次标准会议上的内容来看,标准条件更偏向于低速车的工艺路线,因此2017从厂家类型上讲,可能以1.6万为界,彻底分化为篷车与低速车两大阵营。

由于低速车的门槛比篷车要高,加上前期不少企业快速进化,完成了基本的生产能力和品牌建设的积累,低速车市场份额进一步向优势品牌集中。据山东汽车工业协会信息,行业销量第一的企业前十月累积产销量已经达到10万辆规模,山东排名前五的企业前10月共生产34.66万辆,占总产量73.8%。强者更强的“马太效应”正在显现,这个过程中,市场的力量发挥了高效的调节作用,远比政府单一的行政治理手段要有效的多。

第五、 低速锂电产品集中出现,但占比不大

1. 根据低速电动车标准会议释放的信息,铅酸电池很有可能被限制,尽管有杨裕生等院士呼吁标准不要限制电池类型,但很多厂家都开始了的低速锂电的技术储备。

2. 鉴于市场上,同质化竞争严重,有不少厂家把差异化目标对准了低速锂电。但实话讲,低电压,低电流的锂电系统,并不存在多大的技术难度,有电池厂提供的pack系统后,基本都可以搭载。因此单一靠锂电来突破差异化,达不到目标。

3. 在国家的鼓励和补贴政策催生下,高速锂电的产能严重过剩了,加上80GWH的准入规定,很多厂家积压了不少库存,只好向低速电动车来消化。他们开始越来越多的在低速车厂家中进行匹配,客观上加速了低速车锂电的进程。

4. 锂电价格下降到1200到1500一度电,因为低速车使用条件低,不少用采B级电芯来供货、或者采用消费类电子18650电芯的,价格还可以做到更低。再配上只带基本保护功能的“BMS”,常用配置的锂电成本大幅下降,比铅酸高出6千左右。可以达到一部高端用户的需求。

观点:会出现一部分锂电池的低速车型,但占比应该在5%以内。

1. 购买成本增加。现有的低速电动车畅销的最大原因还是廉价和便宜,采用锂电池(合格的锂电,非B货或消费电子类电芯)成本增加最低6000往上,而且锂电没有回收价值,意味着更换费用也会更高,只能针对小部分的群体。

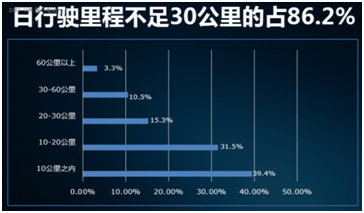

2. 锂电成组后一般循环在500-700次(低成本锂电会更低),虽然高过铅酸,但铅酸电池技术非常成熟,也很稳定。根据第一电动发布的信息,低速电动车的消费群体,日均行驶里程不足30公里的占86%。应对这一需求,显然铅酸电池的性价比更高。

3. 如果在比较高配的车上应用锂电,比如开拓者,330之类的车型,售价将会向4万往上靠拢。而这个区间,是很多高速电动车的势力范围,比如上面提到的北汽EC180,补贴后的价格就是4万块钱左右。显然,和这类的产品相比,低速电动车厂家目前还没有一家有这个能力。

4. 目前不少传统乘用车生产企业也在加快进军微型电动汽车,其中奇瑞、众泰、吉利、江淮、江铃等是发展的较早的一批车企,而北汽、上汽、长安、力帆等也在加快进入。这些正规军不断进行产品下沉,其价格已经在与低速电动车进行直接竞争。

留给低速锂电车产品的只有2.8万-3.8万这一个狭小的空间。这个区间如何能找到对应的产品定义,找到合适的产品路线,从技术路线和工艺设备上与传统车厂拉开差异,是非常重要,关乎生死的。所以低速锂电产品要全面铺开,不光是换上锂电就行,还得重新定义产品和系统。2017,作为开端,各家都会在自己原有的铅酸车型基础上,搭载低速锂电推出,但占比不会大。

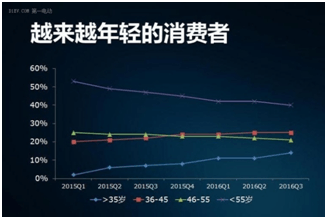

第六、 消费群体年轻化,女性化,智能化还需探索

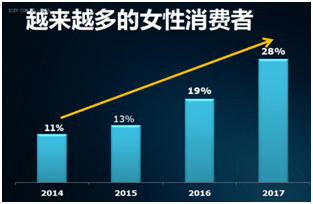

根据第一电动专访中雷丁发表的信息,2014年—2016年女性消费人群的比例在逐年提高,而且提高的速度越来越快(2017为预估)。很多女性消费者的一个特点是其平均购买年龄比男性要小,女性消费者平均购买年龄在38岁左右,男性在50岁左右,女性中还有一部分车是家庭的第二辆车,这部分占的比例也会比较高。(数据来源于雷丁)

越来越年轻的消费者在关注这个领域,35岁以下的消费比例提高速度比较快,从2015年的10%以内提高到现在的12%左右。

为了应对这一趋势,各家都在探索,更年轻的消费者对于车型的关注点在哪里。普遍的观点是搭载一些更加智能化的系统。不少厂家开始加入一些较潮流的互联网、车联网技术。类似的有雷丁推出的智能网联U-Car平台等。

预计2017真正适合低速电动车的智能化车型还难以推出,大部分变化是在造型、颜色、内饰上更炫酷、更加年轻化,比如越来越多的仪表大屏等。主要原因是,虽然细分车型比例逐渐增多,比如一些针对女性类的产品,但客户群体中还是以刚需的中老年人占最大比重,而他们第一更在意价格和实用性,第二对事物的理解和接受度低于年轻人。

来源:第一电动网

作者:冰封之城

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。