孙正义碰壁:宏大“愿景”遭遇时代危机

很多时候,英雄不是被对手打败,而往往是因为他们坚定的自信,巨额亏损、股价下跌、所投公司破产,过去一年对软银来说是十分艰难的一年,外界对其悲观的态度达到了巅峰。

4 月 13 日,软银集团发布了截止 3 月底的 2019 财年的业绩预测。预计本财年经营亏损 1.35 万亿日元(约合 880 亿人民币)。其中,财务窟窿来自旗下愿景基金,2019 财年愿景基金的亏损将达到 1.8 万亿日元,亏损的原因是该基金所投资公司的公允价值下跌。(公允价值,指在公平交易中, 熟悉情况的交易双方自愿进行资产交换或者债务清偿的金额。)

作为背后实际的掌舵者,孙正义正在极力挽回资本市场的信心。三月软银宣布出售 4.5 万亿日元资产,其中不超过 2 万亿用于回购股票,并偿还债务和回购债券,补充现金流。

「在互联网时代的开端,我也受到同样的质疑,甚至比现在更多。」接受福布斯专访时,孙正义如此说道。这次他依然堵上了未来。3 月,孙正义旗下的软银股票,质押股份的比例从 2019 年 6 月的 48% 提升至 60%。《金融时报》称,孙正义或最多能从银行借到质押股票市值 70% 的资金,如果市值继续下跌,杠杆率抬升,孙正义会被银行追加更多保证金。

截止到 2019 年 9 月 30 日,软银愿景基金第一期投资的公司数量达到了 88 家|视觉中国

截止到 2019 年 9 月 30 日,软银愿景基金第一期投资的公司数量达到了 88 家|视觉中国

在速度优于效率的互联网时代,孙正义以近乎野蛮的投资风格著称。这是时代给予他的机会。对速度和扩张的追捧到了极致,资本市场终有回归理性的那一刻。孙正义不避讳软银目前所面临的困境,在遭受 WeWork 这致命一击之后,表示未来评判公司价值的最佳方法是衡量公司在「稳定状态」下现金流的倍数。

只不过此刻他依然自信,「战术上,我有遗憾。但是战略上,没变。对未来的看法,也没有改变。」但问题关键在于,他是否清醒意识到时代已变,是否有二十年前一样的幸运和能力力挽狂澜?

「要玩就玩大的」

2017 年,WeWork 刚刚开了第 200 家分店,完成愿景基金 1000 亿募资的孙正义找到了 WeWork 前 CEO 亚当·诺依曼。孙正义问诺依曼:「聪明和疯狂哪个重要?」诺依曼回答:「是疯狂!」孙正义回答:「没错,但你还不够疯狂。」之后愿景基金投给了 WeWork 44 亿美元。孙正义欣赏诺依曼,因为在后者身上能看到自己年轻时那种「近乎贪婪」的影子。

孙正义曾十分赏识 WeWork 前 CEO 亚当·诺依曼,在他身上看到了像自己年轻一样「近乎贪婪」的影子|视觉中国

孙正义曾十分赏识 WeWork 前 CEO 亚当·诺依曼,在他身上看到了像自己年轻一样「近乎贪婪」的影子|视觉中国

愿景基金团队花费数月调研每家公司和创始人,基金总经理 Jeffrey Housenbold 甚至建立了一套能够追踪新成立初创公司的系统,帮助基金更快速和有效地击中下一个投资标的。当被选中的投资人走上「谈判桌」,会发现孙正义有十足的说服力。Alto(在线药店)CEO Mattieu Gamache Asselin 这样形容他与孙正义的对话,「当我听到他的声音,我的第一反应是,什么?这没有任何意义。然后他会接着说接着说... 等等,为什么我看到的是完全不同和错误的,我怎么才能改变自己的观点?」

每隔六周,愿景基金就会开一次长达数小时的电话会议,跟进所投创业公司的近况。孙正义偶尔会暴跳如雷,没人能摸得清他的脾气。当被告知一家中国货运初创公司满帮集团(Full Truck Alliance)增长稳定但缓慢时,他厉声斥责这位基金管理合伙人,「你太像一个银行家了。」

孙正义告诉创始人快速扩张才是第一要义,「创始人的野心是公司发展潜力的天花板」。他鼓励创始人接受比需要更多的资金。如果创始人不接受,孙正义就会「警告」这笔钱可能会转而支持其竞争对手。孙正义曾经公开对 Uber 表示,如果无法达成他想要的交易,就会转而支持 lyft,最终 Uber 宣布接受了软银投资的 90 亿美元。

但是这种鼓励扩张和巨额投入的方式有时会给底盘还不稳的初创公司带来麻烦。在愿景基金说服遛狗应用 Wag 拿下 3 亿美元之前,Wag 一直寻求 7500 万美元融资。Bullpen Capital(Wag 早期投资者)的合伙人邓肯·戴维森说,Wag 业务增长态势非常喜人。Wag 认为这笔钱将使他们在新兴的按需宠物服务行业占据主导地位,并扩张到美容、寄养、食品和兽医护理等相关其他领域。但是快速的扩张带来背道而驰的结果,公司增长停滞,市场份额被竞争对手赶超,内部经历了多次裁员和高层换血,以低于估值的价格寻求出售。

「他挥舞支票簿作为武器。」彭博社写道。这把武器不仅指向了创业公司,也指向了风投机构。

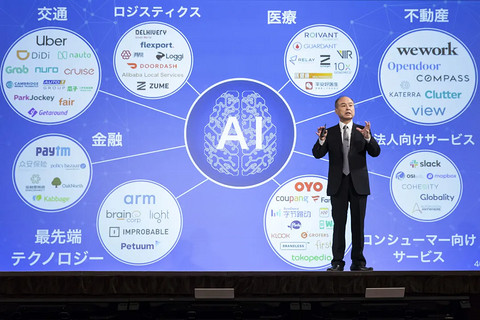

孙正义看好 AI,愿景基金的投资版图(消费、企业服务、医疗科技等)无法反映出他对「人工智能技术改变世界」观念的笃定|视觉中国

孙正义看好 AI,愿景基金的投资版图(消费、企业服务、医疗科技等)无法反映出他对「人工智能技术改变世界」观念的笃定|视觉中国

愿景基金是全球最大的私募股权投资基金,在其成立的同一年,全球风险投资行业一共才募集资金 640 亿美金。「愿景基金的投资策略就是『制造王者』,对于我们看准的公司和领域,会毫不犹豫地出手,且每次出手就是 1 亿美元以上的投资额。」Housenbold 毫不避讳地说道。

截止 2019 年 3 月,规模 1000 亿美元的愿景基金已经投出 700 亿美元,而原本计划投完这笔基金需要用四、五年的时间。《金融时报》称,软银通过咄咄逼人的投资方式逼退早期投资者,稀释他们在接近关键收购或 IPO 的公司中所持有的股权比例。这让创始人与其他早期投资人之间的关系变得愈发紧张。

麻烦缠身

孙正义看好 AI。愿景基金展现了孙正义的投资版图(消费、企业服务、金融科技、前沿技术、医疗科技、地产建筑、交通物流)也承载着他的策略和信念,他认为初创公司可以像「候鸟一样形成自己的集群」,组合行动比单独行动快。孙正义一直推动被投公司一起坐下来,聊聊彼此之间资源应该如何整合。比如 Mapbox(数字地图)与 ARM(芯片设计商)合作优化无人驾驶视觉软件,以便 ARM 芯片能够更快地识别车道、行人和路标。通用旗下自动驾驶初创公司 GM Cruise 将与外卖公司 DoorDash 合作, 在旧金山测试自动驾驶食品配送服务。

如果这些公司能够组成一个「网络」,那么孙正义就是这个网络背后的秩序制定者。有一些投资组合公司看似与 AI 没有明确的联系,但是通过人工智能和机器学习能够优化的产业可以对人类生活产生深远的影响,这是孙正义投资的逻辑。

需要烧钱扩张的共享经济和孙正义「往前看三十年」的投资逻辑一拍即合。Uber、WeWork、OYO... 都是愿景基金重仓的公司。但是疯狂扩张的后遗症慢慢显现出来。2019 年,Uber 上市首日跌破发行价,当前 Uber 市值仅为 487 亿美元,WeWork IPO 失败,估值从顶峰 470 亿美元跌至不足 80 亿美元。

2019 年 11 月 6 日,孙正义公布第二季度财报,软银集团运营亏损约65亿美元(约合455亿元人民币),为14年来的首个季度经营亏损|视觉中国

2019 年 11 月 6 日,孙正义公布第二季度财报,软银集团运营亏损约65亿美元(约合455亿元人民币),为14年来的首个季度经营亏损|视觉中国

彭博社评论,孙正义的选择只有「要玩就玩大的」(go big or go home)。愿景基金鼓励公司迅速占领市场,推动其估值飙升,利用成长性来弥补溢价,但是软银给出的估值并不为二级市场所认可。Bullpen Capital 的合伙人邓肯·戴维森称,软银被认为是对资本界生态系统的破坏,而不是救世主。

「诺伊曼承受了大部分谴责,但其他人也应该承担责任,比如董事会中的重要人物…这些机构的投资者们应该去回答,『精明的投资人』是如何让 WeWork 变得如此失控。」科技专栏作家Shira Ovide 评论道。

孙正义此前「大手大脚」的投资方式正在让自己和被投公司都陷入巨大的漩涡之中。据投中网报道,截至 2019 年第三财季,愿景基金的回报依然是正的,投资组合的账面价值与投资额相比增值幅度为 52 亿美元。孙正义当时也表示,尽管部分投资亏损,但少数成功的项目仍能让愿景基金盈利,其投资组合将从 2020 年开始集中上市,给基金带来回报。但是第四财季大幅减值之后,愿景基金的投资组合账面价值已经低于其投资额。

这些窟窿来自于 Uber 、Slack「流血」上市,滴滴和 WeWork 持续亏损,原本就陷入困境的 OYO 在疫情的影响下变相休假和裁员,在中国、美国和印度裁员约为 5000 至 25000 人。太空互联网公司 Oneweb 正式申请破产,即便此前已经获得来自软银的 20 亿美元。孙正义坦言,愿景基金所投资的 88 家公司中至少有 15 家将会破产。

时代变了,孙正义没变

面对经济环境的持续悲观,这位曾经的投资狂人正在做着不同于往常的投资决定。他发出了将会放缓投资步调的信号,称未来将尽量避免投资同一赛道的竞争对手,而这是他以前一贯的打法。另一方面,软银开始对所投公司施加更多的压力,甚至开始放弃对部分曾经看好企业的投资。

据 Barron‘s 报道,2019 年底,在一场软银集团活动上,孙正义传递了这样的观点,「如今世界已经改变,我们必须为我们的每一家公司准备足够强大的基础,这样投资者才能相信公司会做得很好」。相比规模增长的速度,现在的孙正义更看重被投企业手里的现金流:「没有所谓的 GMV、营收或用户数量的倍数一说,这些都很难证明是正确的。最终还是自由现金流的倍数,没有别的衡量标准。」

巨头的一举一动所波及的影响是巨大的。资本市场乐观的时候,初创公司相信总是有钱可用。而这种乐观又让创始人陷入盲目的自信中。当正在高增长和高支出的公司被告知放慢脚步,着眼现金流时,他们可能发现自己的管理团队不适合这种转变。

「即便不认同孙正义,但是也想拿到软银的钱」的时代或许正在悄然更迭。据《金融时报》报道,一些初创公司已经回绝了软银的接洽,其中包括数据分析公司 Snowflake,「我们已经选择了最适合自己未来发展的投资者。」

如今在资本市场里遭受的质疑和危机,对于孙正义来说,并非第一次。2006 年,软银 150 亿美金收购沃达丰日本业务。彼时沃达丰处于连年亏损状态,孙正义赶在日本携号转网政策发布的前一天,宣布沃达丰网内打电话免费,成功拯救了沃达丰。2012 年,孙正义想再造神话。软银收购美国电信运营商 Sprint,意图撮合其与 T-Mobile 合并。但是政府以垄断为由,禁止软银收购 T-Mobile。之后,Sprint 一直是孙正义手中最大的负资产,成了他最失败的投资之一。

《财经》曾经这样写道,在孙正义身上,可以更深刻看到,每一种投资风格都只能在特定条件下赚一类钱。一位创业者说对其说,「绝大部分成功者都一样,就是他的思维方式、资源、特质、timing(时机)匹配了一个时代的大浪潮,浪潮红利结束了,他们也就不灵了。」

互联网过去十年,速度是摆在首位的。创业公司通过烧钱快速抢占市场份额,甚至形成垄断,之后再去思考挣钱,资本的逻辑也是如此。正如科技专栏作家 Shira Ovide 评论,「WeWork 走到现在不是一群特定人群的失败。而是过去十年低息环境的结果,让投资者把钱投向那些承诺快速增长的资产。」「但是这是一段最愚蠢的时期,而且不会一直持续。」

孙正义很难再遇到第二个阿里巴巴。在愿景基金押注未来的投资组合中,还没有像阿里这样能力挽狂澜的公司|视觉中国

孙正义很难再遇到第二个阿里巴巴。在愿景基金押注未来的投资组合中,还没有像阿里这样能力挽狂澜的公司|视觉中国

2000 年,互联网泡沫破裂,美国股市崩盘,软银股价下跌 90%,孙正义资产蒸发 700 亿美金。此后软银能够恢复并从泥沼中走出来,关键在于雅虎和阿里巴巴这样的公司上市给予了其丰厚的现金流回报。 而今天在愿景基金押注未来的投资组合中,孙正义还没能找到第二家「阿里巴巴」。

曾经想在 60 岁将接力棒传给继任者的孙正义如今依然驰骋在资本市场。1981 年,以 PC 软件买卖和出版业务起家,孙正义成立了软银,之后他把疆域扩展到移动通信、互联网领域。到 2001 年 3 月,软银已经投资过 600 家互联网公司。孙正义赶上了每一波新技术更迭的浪潮,但是上一个时代的惯性也成了掣肘。当外部环境变差时,「碰壁」成了情理之中的事情。

当然,此时此刻的孙正义并没有准备向时代认输。他依旧果断地坚持着自己的想法和直觉。愿景基金管理合伙人 Michael Ronen 与孙正义共事二十多年,他对孙正义对评价是:「多数人在经历这些之后多多少少会犹豫不决。你从来没有见过一个人像他一样无所畏惧」。

这无所畏惧通向的是更伟大的价值创造,还是一堵高大的南墙,时间会给出答案。