汽车芯片损失四千亿:断供中国?日系车更惨

芯荒,心慌。

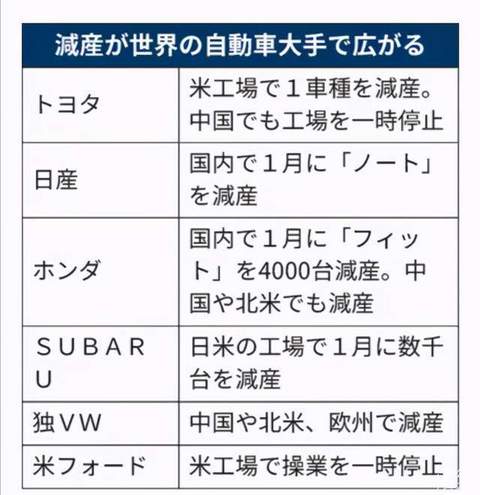

这是最近半导体与汽车行业头悬“达摩克勒斯之剑”的写照。从12月初南北大众在国内减产,到海外车企在各国的生产基地相继按下暂停键,芯片已经开始全球性地扰乱汽车生产。

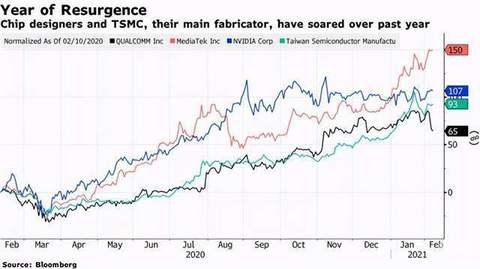

“西方的阴谋,专门断供中国”,此类迫害妄想式的贩卖焦虑除了搅浑水,对产业并无任何价值。焦虑感不仅仅应该针对中国汽车市场,更应当是全球汽车产业共同体式的忧患意识。毕竟,按照彭博财经预测,小小芯片给汽车业带来的损失预期高达四千亿元。

汽车行业亦非独自承压的孤岛。伴随着芯片争夺战日渐加剧,深陷舆论暴风眼的芯片危机,终于还是蔓延到更多行业。苹果、索尼、微软以及任天堂在内的手机、相机、游戏机头部制造商宣布,半导体芯片的短缺已波及到排产和业绩。

不用太悲观,“芯片荒”并不是只针对中国或者汽车,无需人为地披上一层带毒的恶意外套;也不能太乐观,跨年度、跨行业、跨国别,某种意义上芯片缔造了十年来最严峻的一次供应危机。

阴谋论不足为信,供应链管理和对行业趋势判断的失误,是“芯荒”的本质原因。故而,比起中国市场或者中国车企,日系车反而面临的压力更大,尤其是本田。一如高田气囊——这没有什么刻意为之的陷害,只是供应链决定了现状。

究竟是继续艰苦支撑半年,还是数年乃至十年之久,各种观点争执不下,评价标准不同也会使得结论各异。至少,真实的溯源能够让业界从本质的原点,朝着出路方向更近一步。

损失四千亿的供应危机

“半导体短缺预计将导致汽车制造商损失610亿美元的销售额”,这是彭博引用艾睿铂分析给出的最新预测数值,围绕半导体芯片短缺给汽车行业带来的损失,用最新汇率换算,610亿美元大约相当于人民币3,925亿元,粗略统计就是营业收入和销售额将因为“芯荒”减少接近四千亿元。

其中中国占据大约255亿美元,损失最大,但并非全部是自主品牌承担,日系车(例如广丰已经开始减产)、德系车(如南北大众)等面临的受难成本更为突出。

这样的经济损失可以同汽车行业之前的灾难进行比较。2009~2011年丰田“踏板门”牵涉上千万辆汽车,赔偿金额总计大约30多亿美元。2015年大众“排放门”事件也是殃及上千万辆车,损失达到三百亿美元级别,大约为“芯荒”损失的一半。而戈恩宫斗剧和业绩滑坡让日产2019财年亏损6,712亿日元,大约相当于人民币443亿元。

用市值来比较,手握610亿美元,可以整个买下车企市值排名第8的宝马集团(当前市值545亿美元)、PSA和FCA合并的Stellantis集团等等。这样的金额,几乎相当于马自达等级车企全年营收的两倍,或者通用汽车营收的一半。

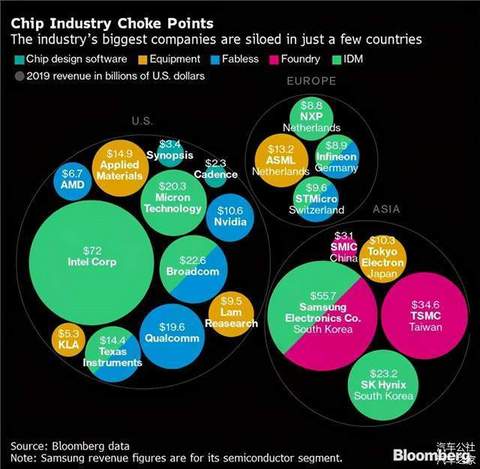

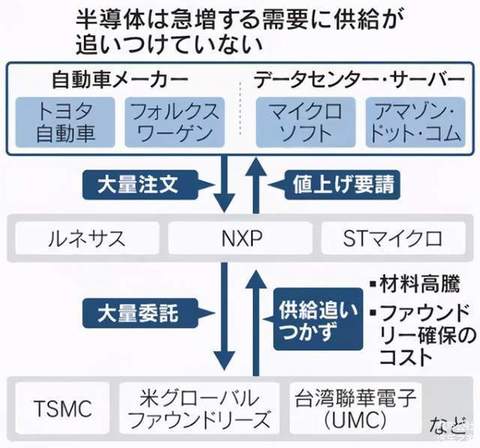

能够排到汽车行业致损灾难前列,“芯荒”由何而起?抛开“封杀中国”的荒谬阴谋论不谈,车规半导体短缺主要有排产预期和产线安排等原因:

·车规半导体一般用六寸/八寸晶圆,而这两个规格的晶圆全球范围内已经不投产新流水线,所以产能有上限。

·去年国内各大厂商对于销量悲观,下单少。芯片从接单到交付最少要2个月时间,所以12月开始国内就缺货。

·车规芯片采购价格低,同样的晶圆做消费电子供应则利润高,在产线排满的时候,没有晶圆厂会把产能让给汽车厂。

·车规认证很麻烦,每个季度必须达到一定出货量,不然需要重新认证,晶圆厂缺少兴趣。

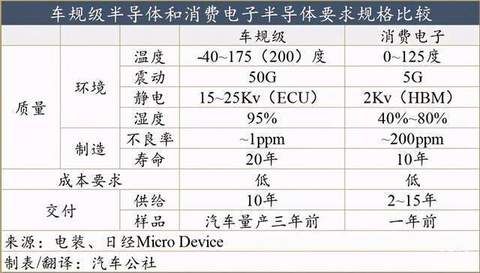

车规级半导体本身便和消费电子半导体存在差异,从晶圆、芯片制程到工艺、利润率都落后于后者,但在工况稳定性、生产良品率方面要求却又高得多,这就注定台积电等半导体生产商在排产方面会有所侧重。

车规级半导体和消费电子半导体要求规格比较

2008年9月1日日经Micro Device主办《第五届信赖性论坛》上,电装发布的车载半导体和消费电子半导体对比标准,实际上时至今日仍然适用。从该标准可以看到,车规级半导体需要在以下工况环境中保证20年的质量:温度为-40-175(200)度、湿度为95%、50G的激烈震动、15-25Kv的静电,不良率仅为1ppm(百万分之一)。相形之下,消费电子半导体仅仅是不良率就放宽到200ppm,例如抗震动标准要求只有5G。

这就注定车规级半导体和消费电子半导体在生产工艺要求和性能要求方面走了两条路径,不仅仅彼此之间会争夺半导体供应商的原材料产能,同时一旦晶圆和芯片产线落定,由于制程工艺方面的差异,并不容易迅速调节。

比较旧的车规级半导体相对而言技术不太先进,反而是手机为代表的消费电子对先进程度要求更高。最典型的就是制程先进程度,目前以手机为最,需要用到FinFET鳍式场效应晶体管工艺,达到7nm乃至5nm、3nm,体现出对体积、性能方面的极致性追求;反过来,汽车甚至航天都可以满足于HKMG高K值绝缘层/金属栅极工艺下的制程(最先进水平也就是28nm)。这就导致半导体供应商不是很乐意对相对落后的车规级半导体生产线追加大量投资。

加上2018年以来车市销量看跌,预备给汽车和相关行业的先进半导体排产本来就相对有限,远不如手机等消费电子的优先级,疫情的突袭放大了这种有限性,导致供不应求,价格上涨。

当然,半导体供应商已经在着手解决方案,例如台积电就在针对车用半导体供货进行工艺改进,“Super HotRun”特殊生产技术可将普通工序需要花费40~50天的交货期最多缩短至一半的20~25天。不过考虑到上文中的因素,相对汽车行业对芯片的渴求仍然是力有不逮。

为什么是本田更惨?

从最新消息看,比起中国汽车,日本汽车产业实际上面临半导体供应不足的压力更大。其中,又以本田承受的压力为最。

“最坏的情况下,2021年1 -3月减产23万辆。”多名相关人士向日本媒体透露,本田甚至在2020年末的时候就曾设想过这样的糟糕情况,新年第一季度的业绩,或将只能达到2019年1 -3月销售业绩的20%左右。

据悉,本田位于三重县铃鹿市的工厂将在2月份至少停止运转5天左右,除小型车飞度外,还将因芯片问题减产人气产品N-BOX等车型。有接近本田的业内人士预计,本田在该基地的减产数量约为1万辆左右,相当于铃鹿工厂月产能的20%。

摩根士丹利曾在在今年1月的一份报告中估算,全球因半导体不足而导致的减产规模或将以1- 6月为中心,全世界将减产约150万辆,其中本田的减产预计为30万辆,占整个日系制造商(50万辆)的60%。

值得一提的是,在海外,本田在美国和中国也在减产,根据摩根士丹利的预测,这一轮减产计划将以需求急剧恢复的中国市场为中心。

本田为何成为日系里受伤最深的制造商?日本资深分析师杉本浩一解释说,本田近年来对外资零部件供应商的依赖度较高,而目前,引起半导体短缺问题的零部件供应商里就有德国大陆和博世等巨头。

本田为了扩大海外销售,在前任社长伊东孝绅时期(2009 ~ 2015年)积极采用外资供应商的零部件,一位与伊东孝绅共事过的本田老员工向日媒回忆道,为了扩大全球销售,前社长一度认为,还是外资供应商在成本方面更有利于海外拓展。

在伊东孝绅的战略指导下,本田在半导体零部件方面曾启动过供应商变革,上游供应逐渐由日本通信工业(现在的日立asimo)等本田系国内供应商向外资供应商转变。2015年就任的八乡隆弘社长曾推进产能削减计划,但是采购方针却没有太大改变,基本上还是延续了伊东孝绅时期的采购思路。

但值得一提的是,外资供应商们近几年一直致力于避免库存过剩,据悉,在2019年度的库存周转率方面,日本国内大型供应商电装的库存周转率为8.15次,但德国大陆集团的库存周转率为9.65次。日本半导体商社的干部指出,这些国外的大型供应商原本就没有太多的半导体库存,直接导致了新一轮的供给制约。

“曾经听到本田的负责人感叹‘外资供应商难以控制,正在反省对外资供应商的依赖度过高’。”某供应商干部这样表示。

本田于2020年11月宣布,2021年3月期的合并净利润(国际会计标准)将比上一财年减少14%,为3900亿日元。虽然新冠疫情的逐渐缓和让该公司大幅上调了此前的预测(1650亿日元,同比减少64%),但半导体供应问题或将给新上调的业绩预期泼上一盆冷水。

日本业界普遍认为,这和日系汽车制造商库存管理不善不无关系。在2011年的东日本大地震中,车载半导体巨头瑞萨电子(Renesas)的工厂一度受灾,日系制造商因半导体供应不足,经历了国内外工厂陆续停产的“瑞萨冲击”。

相关人士透露,受东日本大地震的影响,丰田意识到供应链未雨绸缪的重要性,瑞萨冲击过后,该公司半导体的库存增加了6个月左右。

时光轴拉回2020年10月,旭化成日本半导体工厂发生火灾,丰田的应急行动也非常迅速。该公司与旭化成直接谈判,在半导体采购方面提前布局,还准备好让瑞萨代工生产芯片的Plan B。

从东日本大地震和新冠肺炎风暴中恢复过来的日系车企,现如今已深刻意识到改善供应链管理的重要性,这两次较大规模的冲击,也将成为日本汽车大公司改变采购战略的重要契机。

值得一提的是,为了争夺半导体行业更大的市场份额,瑞萨电子本周一正式发表声明,称正在洽谈收购总部位于英国的芯片设计公司Dialog,交易规模预计可达60亿美元。

而迄今为止,那些拥有汽车半导体相关业务的日本公司,受到的芯片波及要远低于本田等高度依赖外部供应商的车企。就拿丰田来说,该公司半导体芯片的主要供应商是自己控股的电装,所以在芯片供应方面要比本田更乐观一些。电装首席财务官松井康在上周表示,公司正与半导体制造商共同努力,随着夏天产能增长的提速,供应紧张的局面预计会得到缓解。

尽管如此,当下的日系制造商或多或少都因芯片短缺按下了局部生产的暂停键。上个月,丰田北美的产能就受到芯片波及,削减了位于德克萨斯州圣安东尼奥工厂全尺寸皮卡Tundra的产量,而后中国广州工厂的部分生产线也因芯片停止了生产,截止今日,丰田依旧在全球多个生产基地艰难应对来自半导体供应不确定的问题。

马自达因也计划调整国内外多个工厂的生产,相关人士透露,该公司正在讨论在2 -3月间减少CX - 5等多款车型共计3.4万辆的生产计划,CX-30、马自达3等车型也在减产计划表之列,而中国的合资企业也在讨论后续减产的具体方针。

实际上,日产也与博世和大陆有半导体业务的供应往来,但由于该公司在新冠肺炎和内部转型等多方重压下亟待V字复苏,品牌力和世界销量也较前些年有所下滑,由于销售恢复比其它公司缓慢,所以半导体不足的影响也不如其它车企明显。

他人承压,反弹汽车

在新四化转型的拐点,半导体作为汽车核心零部件的重要性正在提高。一般来说,一辆汽油车使用100 - 200个半导体,电动汽车搭载的半导体将是汽油车的2倍。汽车越智能,需要搭载的半导体芯片就越多。

但实际上,芯片荒的潮水业已席卷扑打到其他行业。

就在最近,越来越多的非汽车行业也开始抱怨半导体短缺带来的生产瓶颈。苹果新产品iPhone 12等5G移动通信新机型的热销,也凸显了消费电子行业产能短缺加剧的情况,但很难在早期阶段进行量化。

作为高通的主要客户,苹果最近也承认部分高端iPhone手机的销售因芯片部件短缺而受阻,恩智浦半导体和英飞尼也对外表示,“芯片荒”已不再只限制汽车行业的产能,索尼也于2月初预警称,由于生产问题,2021年可能无法充分满足新型游戏机的市场需求。

彭博战略分析师尼尔·莫斯顿(Neil Mosnet)则表态说,由于电脑产品和电动汽车的芯片争夺战日渐加剧,智能手机的零部件供应遭遇了数年来的第一次严峻形势,在过去3-6个月的时间里,智能手机主要部件(包括芯片组和显示器)的价格已经上涨了15%。

据悉,任天堂和微软在生产游戏机和Xbox方面也因芯片遇到了困难,知情人士透露,游戏硬件行业在2021年的半导体供应将进一步恶化,可能在夏季左右受到产能方面的打击。

那么是否看起来其他行业在分摊汽车行业所面临的压力?其实不然,周边行业的困境一样会反弹作用于汽车领域,最典型的便是服务器、工业设备芯片的短缺。

虽然看上去和车用芯片直接影响车辆自身的排产与性能存在差异,服务器、工业设备芯片跟车辆本身关联不大,但是这些产业跟生产制造、物流、出行、自动驾驶和云端的关系大于同车辆本身的关系,可以视为多数场景下更直接作用于汽车制造、出行,同车辆本身间接发生联系。

举个例子,汽车制造加工脱离不了机床等工业设备,而工厂调配物资、优化物流又需要用到数据库和服务器,在车企的供应链的可视化/采购改进方面,又需要使用专业的交联传感器监控整个工厂原材料和零件的运输过程,对相关数据进行计算和优化。

而在移动出行、智能云、自动驾驶领域,整个体系不但需要有车,还需要云端、塔台、基站等等,除了V2V,还有V2X,那么尽管车辆自身不需要搭载服务器,但在整个大交通出行体系里也是离不开服务器的管控。

在全社会各大产业越来越产生关联和交互的今天,汽车产业已经无法独善其身,或者指望其他行业“代为受过”。

怎样秉承“一荣俱荣,一损俱损”的理念,已经成为汽车产业转型过程中不可忽略的要义。

来源:汽车公社

本文地址:

以上内容转载自汽车公社,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。