半年报解读:日元疲软“救”了日系车?

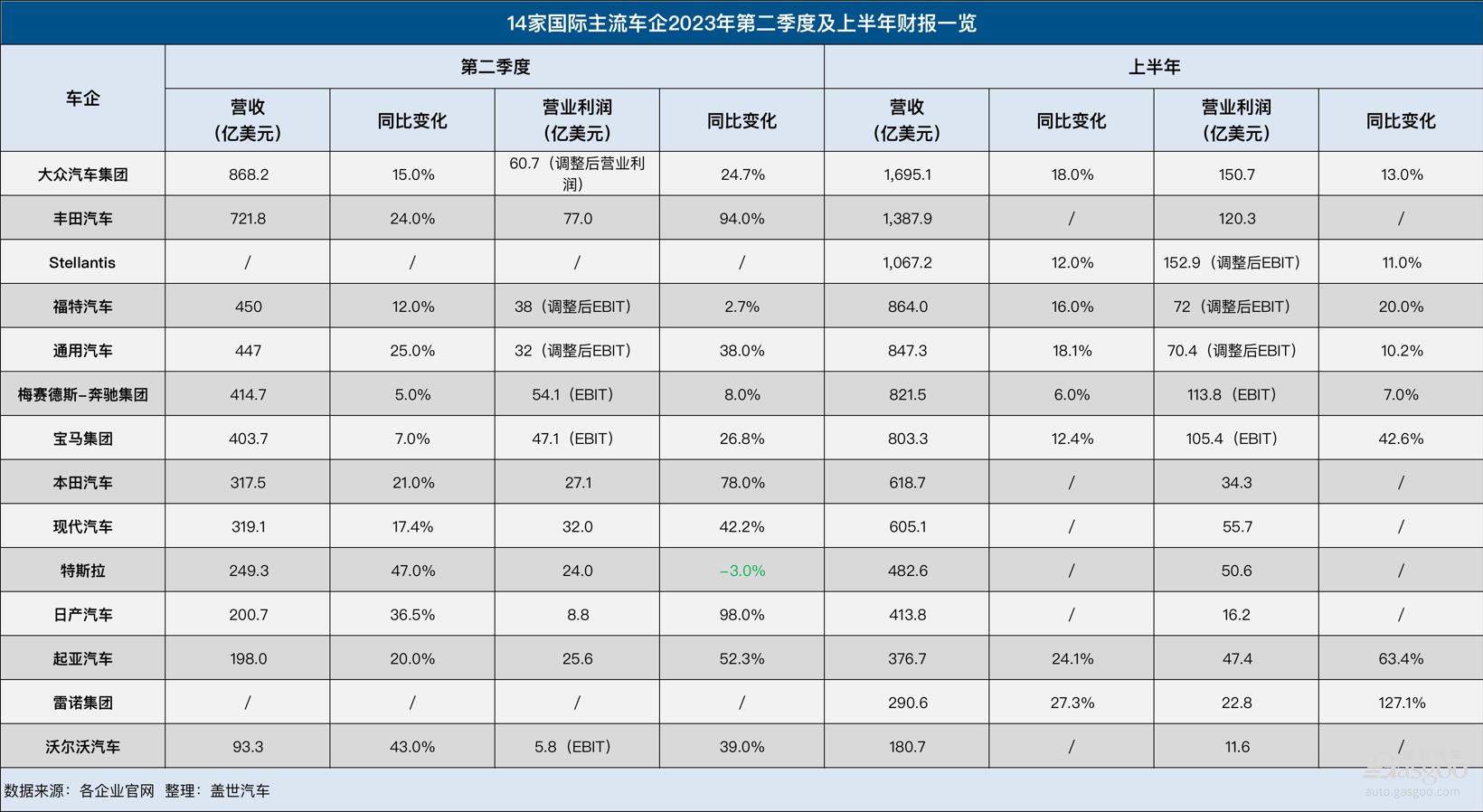

随着今年上半年的落幕,国际主流车企纷纷公布了第二季度或者上半年的财报。总的来看,上半年,大众汽车集团仍然是营收最高的车企,日元走软促使日系车企业绩可观,其中丰田汽车的营收和利润更是在第二季度打破了纪录。

前进且曲折!底特律三巨头进入转型阵痛期

美国底特律汽车三巨头(福特汽车、通用汽车和Stellantis)公布了强劲的第二季度或上半年财务业绩,但他们也越来越意识到隐藏的“危机”——他们向电动汽车转型的速度将比预期慢,成本也将比预期高。

福特汽车第二季度净利润同比增长了两倍,但将其电动汽车年产量60万辆的目标从2023年推迟到2024年,并放弃了到2026年年产200万辆电动汽车的预测。此外,福特汽车还

警告称,由于对定价环境以及对新产品和产能等投资和成本方面的担忧,福特汽车预计电动汽车业务今年将亏损45亿美元,比此前预期的多15亿美元。

福特汽车首席财务官John Lawler对分析师表示,福特汽车不再期望其第一代电动汽车能在今年年底前实现盈亏平衡,但其长期利润目标仍保持不变——到2026年实现8%的利润率。Lawler在与分析师的电话会议上表示:“虽然通往可持续盈利的道路可能与我们之前想象的不太一样,但我们有信心通过更高效的产品设计、成本效率以及软件和服务的增长来继续加速实现盈利和增长。”

图片来源:通用、福特、Stellantis

通用汽车第二季度净利润同比激增52%,但是由于一家自动化设备供应商在电池模块交付方面面临问题,导致通用汽车电动汽车的产量增长缓慢,不过通用汽车首席执行官玛丽·博拉(Mary Barra)正在亲自审查模块装配线。

不过,通用汽车维持了电动汽车生产目标。通用汽车在2023年上半年实现了生产5万辆电动汽车的目标,预计下半年将生产大约10万辆电动汽车。从2022年到2024年年中,通用汽车计划生产40万辆电动汽车。此外,通用汽车仍计划今年再推出三款基于Ultium平台的电动汽车——Silverado、Equinox和Blazer。

通用汽车目前生产的大多数电动汽车都是雪佛兰Bolt电动汽车,并且曾在4月份表示将在今年年底停止生产Bolt。不过,通用汽车在第二季度财报会议上还出人意料地宣布将在Ultium平台上生产下一代Bolt,这凸显了平价电动汽车的重要性。

通用汽车首席执行官玛丽·博拉(Mary Barra)表示,“我们的客户喜欢现在的Bolt,它创造了创纪录的销量,并获得了业内名列前茅的客户满意度和忠诚度。对于通用和雪佛兰来说,这也是一个重要的销量来源。”

尽管汽油动力汽车的利润和需求依然强劲促使福特和通用上调了全年业绩目标,但华尔街对两家公司的电动汽车增长阵痛表示担忧,不过高管们坚称,他们的长期电动化计划最终会得到回报。Lawler坦言,“它的发展不会是一条直线,在我们前进的过程中,会经历一些曲折。”

图片来源:福特

Stellantis宣布上半年净利润增长37%,但首席执行官唐唯实(Carlos Tavares)警告,该公司的销量目标可能取决于是否有能力制造出“2.5万美元左右”的平价电动汽车(约为其目前电动汽车平均售价的一半),低于其在美国销售的任何一款汽车。

唐唯实认为,与中国汽车制造商的竞争将“极其残酷”。“他们的成本竞争力比我们高出25%。我们必须抗争。我们需要利用自己的成本优势来确保我们继续盈利,并为我们的中产阶级提供负担得起的汽车。”

他还指出,西方汽车制造商需要使用与中国竞争对手“同样的武器”,在成本较低的国家采购零部件,并与电池供应商建立合作关系,以提供能源、成本和重量的最佳组合。“这意味着我们需要提出一个采购方案,使我们能够以盈利的方式和2.5万欧元或更低的价格来销售雪铁龙New e-C3等车型。”

日元走软掩盖日本车企发展隐忧

以丰田汽车为首的日本汽车制造商第二季度的财报数据也非常亮眼。丰田汽车第二季度营收首次突破10万亿日元,超过了现代汽车集团,并且成为第一家季度营业利润突破1万亿日元大关的日本企业。丰田汽车、本田汽车和日产汽车第二季度财报显示,由于日元走软,他们的盈利超出分析师预期6%至21%。

不过,在亮眼的财报业绩背后,日本汽车制造商正面临在华销量下滑、向电动汽车转型日益艰难的挑战。

一方面,作为全球最大的汽车市场,中国市场正日益被本土厂商所主导。第二季度,日产在华零售销量下滑46%,本田下滑5%。尽管丰田汽车在华销量在第二季度有所上升,但在上半年下降了近3%。另一方面,面对日益增长的全球电动汽车市场,日本汽车制造商也迟迟没有推出具有竞争力的产品,在向电动汽车转型方面进展缓慢。

因此,对于在中国市场和电动化转型中苦苦挣扎的日本汽车制造商来说,日元走软带来的缓冲来得正是时候。

图片来源:本田

本田汽车的高管透露,本田汽车第二季度的营业利润比预期高出数百亿日元,其中约有一半也受益于日元走软。“日元不仅对美元疲软,而且对包括亚州和欧洲在内的其他货币也疲软,因此这也是利润的一部分。”日产汽车7月底则将本财年营业利润预期上调了300亿日元至5,500亿日元,日产首席财务官Stephen Ma表示,其中约200亿日元得益于日元走软。

不过,惠誉国际评级(Fitch Ratings Japan)资深董事Satoru Aoyama还指出:“如果日元保持低位,他们显然会继续受益,但这并不能抵消其他担忧。他们在中国市场举步维艰,只是没有想出立即解决中国市场问题的办法。”更何况,尽管从传统的角度来看,日元走软可以提高日本大型出口商的利润,但对于近年来不断增加海外生产的日本汽车制造商来说,日元走软已不再是一大利好。

图片来源:丰田

尽管汽车制造商的股价对日元波动反应迅速,但这些公司本身倾向于坚持对日元的保守预期。例如,丰田一直坚持其预测,即本财年日元兑美元的平均汇率为125,这是自2022年4月(美联储开始加息约一个月后)以来从未见过的水平。而8月24日的数据显示,日元兑美元汇率为144。斯巴鲁首席财务官Katsuyuki Mizuma本月早些时候表示,日元兑美元每变动1日元,就会对营业利润产生200亿日元的影响。

目前还不清楚日元疲软会持续多久。日本央行最近调整了对债券收益率的上限,引发了市场预期其最终可能退出令日元承压的超宽松政策。颇具影响力的前财务省官员Eisuke Sakakibara对路透表示,日元兑美元汇率可能在年底前升至130。斯巴鲁首席财务官Mizuma表示,斯巴鲁将其日元兑美元的预测维持在128,理由是难以预测货币走势,并指出,“我们正在密切关注汇率。”

降本和控本成为欧洲车企业绩驱动力

得益于积压订单、定价策略以及供应限制缓解等利好因素,欧洲汽车制造商的销量和业绩部分抵消了经济不确定性、通胀率高企、竞争加剧带来的负面影响。在此情况下,欧洲汽车制造商致力于通过降低和控制成本来改善甚至维持业绩。

在经济不确定性和中国市场竞争加剧等不利因素的影响下,大众汽车集团第二季度调整后营业利润低于分析师的预期;净现金流下降超过71%至2.26亿欧元。大众汽车集团首席财务官Arno Antlitz指出,“集团下半年的重点将是集中精力改善净现金流”,并且仍希望全年净现金流达到60亿至80亿欧元。他还表示,他有信心大众汽车集团今年将实现7.5%至8.5%的营业利润率。

Antlitz还希望集团旗下各品牌的成本削减计划能改善这种状况。旨在提高集团旗下品牌效率的“降本增效计划”必须在今年开始取得成效,面对日益激烈的竞争,集团没有时间可以浪费。他指出,“竞争正在加剧,客户也很谨慎。我们需要在2023年下半年实现这些计划的首批成果,使我们更具有弹性。”

由于上半年在华销量的下滑,大众汽车集团将2023年的销量目标从此前的950万辆下调至900至950万辆,并寻求在其最大的单一市场中国抵御激烈的竞争。大众汽车集团将于2024年4月举办下一个资本市场日,重点关注其在中国的战略。尽管该集团电动汽车销量目前落后于中国电动汽车制造商和特斯拉,但仍希望成为中国最大的国际汽车制造商。

大众汽车集团首席执行官Oliver Blume表示,“我们已经对大众集团进行了战略性调整和重组,并制定了明确的计划和可衡量的里程碑。对我们来说,重要的是长期、可持续的增长,注重价值而不是销量。”

图片来源:大众

相比之下,梅赛德斯-奔驰集团和宝马集团的财务业绩较为稳健。得益于畅销车型的销量提升和严格的成本控制措施,梅赛德斯-奔驰集团集团第二季度和上半年的营收和息税前利润都实现了增长,涨幅在5%至8%之间。尽管供应链和能源价格的改善有利于下半年车市的发展,但通胀率居高不下可能会继续给消费者和企业带来压力,不过,梅赛德斯-奔驰集团仍预测2023年旗下乘用车的销量和营收将与去年“持平”,调整后销售利润率在12%-14%之间。

在销量增加、有利产品组合以及积极的定价的推动下,宝马集团二季度和上半年息税前利润率均高于10%的战略目标,而二季度息税前利润更是同比大增28%。尽管外汇、供应链问题和通胀将继续带来挑战,但宝马集团预计下半年业务将呈现积极的势头,集团2023年的交付量将实现增长,并宣布上调汽车业务的2023年息税前利润率预期。

在降本方面,宝马集团将从2025年下半年开始投产新世代车型,通过采用宝马的第六代eDrive电力驱动系统和新一代锂离子电芯,总体成本可以降低50%。梅赛德斯-奔驰集团则计划采用新的直销模式,目标是到2023年底在欧洲通过新模式销售一半以上的汽车。奔驰首席执行官康林松(Ola Källenius)表示,直接向消费者出售汽车,可以帮助车企节省成本。

图片来源:雷诺

致力于“重组变革”的雷诺集团在上半年扭亏为盈,从去年同期因俄乌局势升级亏损16.8亿欧元转变为实现21.2亿欧元的净利润,主要得益于新车价格的上涨、销量的改善和成本的降低。此外,雷诺上半年营业利润率达到7.6%,创下历史最高,接近2025年的利润率目标。雷诺的目标是到2025年使利润率达到8%,并到2030年达到10%。

在电动化竞争加剧的情况下,雷诺也制定了“因时制宜”的战略目标——将电动汽车的生产成本削减40%。雷诺首席财务官Thierry Pieton指出,抵御价格竞争的最佳方式是削减开发和制造成本。此外,雷诺也在积极筹备电动汽车业务Ampere的分拆和上市计划。雷诺的目标是在今年11月1日将Ampere分拆出来,然后希望在2024年春季让Ampere上市,不过这取决于市场条件。

来源:盖世汽车

作者:谭璇

本文地址:

以上内容转载自盖世汽车,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。