除了“宁迪航”,也有看得见的小趋势

随着金九银十的到来,车企的销量终于迎来久违的回升。传导到动力电池方面,刚出炉的9月动力电池装机量数据,也相当稳健地在增长。

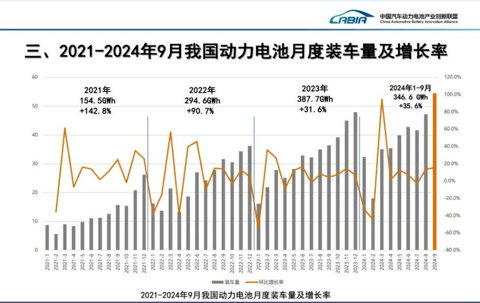

根据最新的中国汽车动力电池产业创新联盟的数据,在新能源汽车市场带动下,9月,我国动力电池装车量54.5GWh,同比增长49.6%。

其中,磷酸铁锂电池和三元锂电池的装车量(同比)分别为41.3GWh(70.9%)、13.1GWh(7.4%),在总装车量中的占比为75.8%、24.1%。很明显,磷酸铁锂占据主要份额并且大幅增长的形势不变。

我们也看到,各电池企业在“卷”的过程中,八仙过海。其中,装机量增速较快的,有瑞浦兰钧和正力新能。瑞浦兰钧主要得益于上汽通用五菱新能源车月销量超8万辆,正力新能的主要增量来自零跑汽车。

此外,根据韩国研究机构SNE Research的分析,随着全球电动汽车对磷酸铁锂电池需求的增长,中国电池制造商正在全球市场上迅速扩张。SNE认为,由于中国企业已经占据了磷酸铁锂电池市场的先机,预计在短期内将继续主导市场份额。

动力电池哪家强

从月度装机量增长率来说,近几年的高增速已经放缓。从2021年的142.8%降到今年1~9月的35.6%。在新能源车型的渗透率超过50%之后,行业进入了平稳增长的平台期。

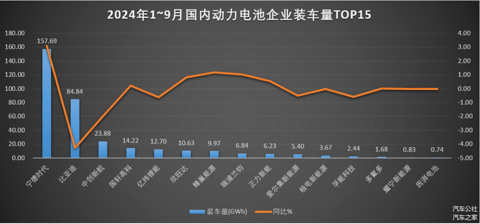

根据联盟的数据,累计装机量方面,1~9月新能源汽车市场共计51家动力电池企业实现装车配套,较去年增加2家,TOP10动力电池企业动力电池装机量为332.4GWh,占比95.9%。

但一个变化是,这种高集中度正在略微降低。9月新能源汽车市场共计38家动力电池企业实现装车配套,较去年同期增加5家。其中,排名前3家装机40.8GWh(占比74.9%)、前5家装机45.7GWh(占比83.9%)很稳定,但是TOP10装机量52.0GWh(占比95.5%),占比较同期降低2个百分点。

这其中的主要原因,也是对电池企业最大的威胁,在于主机厂的“自研电池”。我们在装机量的TOP15排名的末尾,看到了因湃电池的身影。虽然量还很微弱,但却含义深刻。

随着车企自研电池的速度上来,现在量产的因湃电池,包括前几天奇瑞发布了自己的鲲鹏电池,对于宁德时代这样占据半壁江山的行业巨头来说,算是个非常大的威胁信号。

当然,宁德时代目前无忧。刚刚发布Q3财报的宁德时代,前三季度的利润达到了360亿元,相当于每天净赚1.3亿元。我在“C次元”文章《无人能挡“宁王”赚钱?》中,有详细的交待。

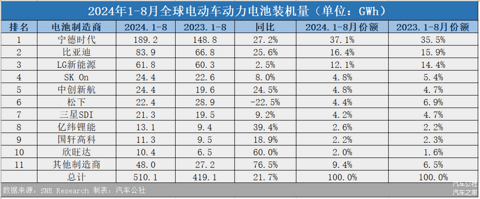

而从全球动力电池装机量(SNE数据)来说,宁德时代的表现也尤为突出,其1~8月的动力电池装机量为189.2GWh,同比增长27.2%,并且以37.1%的市场份额位居第一。宁德时代已经连续七年在全球动力电池装机量上领跑。

宁德时代的电池也被包括自主的极氪、问界、理想等品牌,以及特斯拉Model 3/Y、 宝马iX、梅赛德斯-奔驰EQ系列、ID.系列等外资、合资品牌所采用。

而从最主要的车型来说,1~9月,插混车和纯电动车的装车量增速较高,累计同比增长分别为266.1%和101.8%。特别是插混车,在纯电动车放缓之后,异军突起并快速超越。

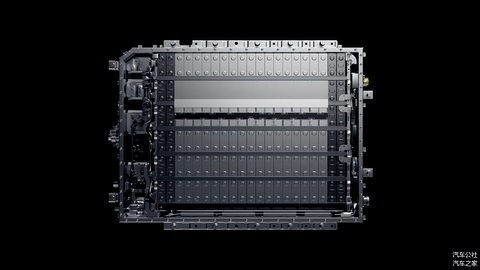

为了应对市场的快速变化,10月24日,宁德时代发布了采用钠离子技术的骁遥超级增混电池。其中,400公里纯电续航+4C超充+硬碳负极,令人印象深刻。这款电池具备在-40°C极寒环境下的放电能力。技术“亮剑”背后,也让我们看到了竞争的激烈程度。

当然,人无远虑必有近忧,宁德时代如何应对新形势下的车企自研电池策略,确实很考验智慧。

2025潜力在海外

从全球来说,中国电池企业的优势地位不变。

根据韩国研究机构SNE Research发布的全球动力电池统计数据,今年1~8月全球登记的电动汽车(EV、PHEV、HEV)电池装机量约为510.1GWh,较去年同期增长21.7%。

其中,1~8月全球排名TOP10中中国企业依然占据6家,分别是宁德时代、比亚迪、中创新航、亿纬锂能、国轩高科、欣旺达,6家公司总装机量达332.3GWh,占据65.1%的市场份额。

除了宁德时代,比亚迪1~8月动力电池装车量为83.9GWh,同比增长25.9%,在全球动力电池市场中排名第二,市场份额为16.4%,同比提升0.5%。

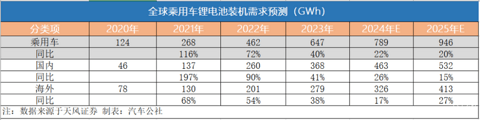

而根据天风证券的研报,其预计2024/2025年全球乘用车电动车销量1653/1979万辆,YOY(Year Over Year,年度同比)+20%/20%,对应锂电池装机需求为789/946GWh,YOY+22%/20%。

其中,中国2024/2025年的增速在27%/15%,销量1029/1183万辆。根据中汽协数据,2023年整体销量在2192万辆,假设2024/2025年乘用车销量与2023年变化不大,渗透率预计在47%/54%。

天风证券认为,2024年支撑起装机量增速的是国内,2025年是海外。具体而言,国内:24/25年装机需求463/532GWh,YOY+26%/15%。海外:24/25年装机需求326/413GWh,YOY+17%/27%。

这个判断,可以参考一个数据。目前,国内新能源汽车月度渗透率已经突破50%,有人担心国内后续增长降速乃至乏力。乘联会数据是从7月开始,新能源车国内零售渗透率51.1%,实现首次月度突破50%。

此外,9月份,动力电池企业连带产业链的投资也很踊跃,有接近30个扩产项目的动态。

相对于中国电池企业,目前稍微能打的,也就三家韩国电池企业,分别为LG新能源、SK On以及三星SDI,三家韩企的总市场份额为21.1%,较去年同期下滑3.4%。其中,1-8月,LG新能源、SK On、三星SDI的装机量分别为61.8GWh、24.4GWh、21.3GWh。

一个重要的变化是,随着中国企业对磷酸铁锂电池的引领趋势不可抗拒,韩国企业也开始跟进。比如,LG新能源已经与雷诺达成了磷酸铁锂电池的供应协议。同时,三星SDI和SK On也在准备大规模生产磷酸铁锂电池。时间预计到2026年。

另外,松下是唯一一家进入全球动力电池装机量前十名的日本企业,装机量为22.4GWh,排名第六,但同比为-22.5%。当然,松下的负增长主要是由于Model 3的改款导致其销量减少。后面,就看松下对21700和4680电芯的改进效果如何了。

随着纯电动汽车市场增速放缓,对具有价格竞争力的混动电池的需求增加,加上车企自研电池的趋势加速,以及近期多起火灾引发的社会对电池安全性的强烈需求,电池市场的格局变化和“小趋势”也备受关注。

来源:第一电动网

作者:汽车公社

本文地址:

以上内容转载自汽车公社,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。