从珠海银隆业绩快速增长看其估值的合理性

停牌半年多的格力电器(000651)复牌以来引发资本市场的高度关注,据最新的重组方案,格力电器拟以15.57元/股发行8.35亿股,作价130亿元收购珠海银隆100%的股权。珠海银隆掌握钛酸锂材料的核心技术,具备行业竞争力。公开数据显示,珠海银隆在2010年以4900万美元收购了美国上市公司奥钛纳米科技有限公司53.6%的股权,从而掌握了钛酸锂材料的最新技术,并在近两年通过收购广通等客车公司敲开汽车制造业的大门;其自主研发的第四代“银隆钛”电池,攻克了业内公认的安全、耐宽温、快速充放电、寿命、产业化五大世界难题。

值得关注的是,在重组方案中,珠海银隆对未来三年作出高业绩承诺。其承诺在2016、2017和2018年的净利润分别不低于7.2亿元、10亿元和14亿元。包括华泰证券、中信证券等在内的多家专业研究机构对珠海银隆作出评估,其估值均在200亿元左右。格力表示,收购珠海银隆是其多元化战略的重要布局。

银隆作出三年高业绩承诺 业绩增长与估值匹配

根据公告显示,珠海银隆估值是以 2015 年 12 月 31 日作为评估基准日,珠海银隆股东全部权益的评估价值为129.67亿元,经审计的账面净资产值为38.78亿元,评估增值率为 234.37%。考虑到评估基准日后,珠海银隆收到股东缴付的投资款人民币 9,000 万元,珠海银隆的股东全部权益价值应增加 9,000 万元至 130.56 亿元。最终收购珠海银隆全部股权的作价为130.00 亿元。

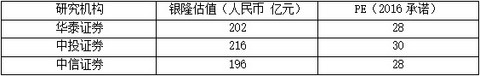

目前,已有多家机构发布研报对珠海银隆作出估值,如华泰证券给出的202亿元,中投证券的216亿元,中信证券的196亿元等,均远超出130亿。除华泰证券估值假设银隆2016年净利润为7亿元外,其他机构都估值假设为7.2亿元。

数据来源:华泰证券研究《收购银隆新能源 加速相关多元化布局》2016.08.19;中投证券研究《收购银隆进军新能源汽车和储能 多元化战略重要布局》2016.09.02;中信证券研究《[中信家电]第一时间为你全面解读格力收购银隆方案》2016.08.18

值得注意的是,重组方案显示,珠海银隆作出了三年内更高的业绩承诺。其承诺在2016、2017和2018年的净利润分别不低于7.2亿元、10亿元和14亿元。本次交易按照2016年承诺净利润7.2亿估值18.06倍,与可比公司比亚迪当前35倍的市盈率相比,珠海银隆的估值显然比较合理。本次收购珠海银隆的交易定价对应的市盈率和市净率水平明显低于新能源整车(比亚迪)、锂离子动力电池(国轩高科、南都电源等)、锂电池材料行业(杉杉股份、新宙邦等)可比A股上市公司的平均估值水平。

格力进军新能源 钛酸锂或打开多元化布局

格力方面表示,银隆掌握钛酸锂材料的核心技术,具备行业竞争力。公开数据显示,珠海银隆在2010年以4900万美元收购了美国上市公司奥钛纳米科技有限公司53.6%的股权,从而掌握了钛酸锂材料的最新技术,并在近两年通过收购广通等客车公司敲开汽车制造业的大门。据公开报道,银隆自主研发的第四代“银隆钛”电池,攻克了业内公认的安全、耐宽温、快速充放电、寿命、产业化五大世界难题。

董明珠曾公开表示:“钛酸锂电池和银隆是被埋在沙子里的金子,我们是要做把金子从沙子里刨出来的人。”对格力而言,收购银隆新能源是其多元化战略的重要布局,而对银隆而言,被格力收购能让自己在发展关键阶段得到强大的资金支持。此外,双方的技术积累与主营业务互补,董明珠表示通过收购将实现最大的协同效应。此次收购珠海银隆进军新能源产业,董明珠有她充分的理由和长远打算。

按照董明珠的思路,格力通过珠海银隆掌握的钛酸锂电池核心技术,不仅能够快速切入新能源电动汽车领域,也是格力智能家居战略的重要一环。即便从格力主业空调来说,电池技术也是未来的一个发展方向。据悉,格力电器早在几年前就研发出了光伏空调,近年来正在致力于建成以家庭为单位的能源管理系统。在董明珠看来,钛酸锂电池若加入此系统,可谓“如虎添翼”。“储能设备更重要。储能设备+光伏,就可以摆脱城市供电,从安全角度和运营角度都具有很强的竞争力。”董明珠说。

随着收购珠海银隆的推进,格力的“多元化”布局已势在必行。至此,横向来看,格力产品已覆盖空调、冰箱、生活电器、手机、智能装备、精密模具、新能源汽车、储能设备等;纵向来看,格力已形成从元器件、加工设备到产品以及老旧产品回收整个产品生命周期的研发、生产制造以及回收完整产业链。收购完成后,公司将切入新能源汽车生产研发领域,并拟将锂离子电池、新能源汽车及储能业务打造为公司未来重要的业务增长点。

据投行人士分析,收购后格力、银隆有望达成双赢的局面。对于格力电器此次的多元化布局,多家投资机构给予“强烈推荐”评级。国泰君安研报显示,格力电器收购珠海银隆是传统白电龙头跨出多元化发展道路的又一步,在行业进入成熟期的情况下,公司积极寻求新的增长极,是明智之举。