大众挑起SiC抢购大战

在IGBT功率器件的使用正火热之时,OEM对新一代半导体材料SiC货源的竞争已然开始。

日前在狼堡,大众与两家半导体大供应商达成合作关系。一是Cree,它成为了大众汽车FAST(Future Automotive Supply Tracks,未来汽车供应链)项目SiC碳化硅的独家合作伙伴。二是英飞凌,它成为大众FAST项目战略合作伙伴,合作点集中在大众MEB电力驱动控制解决方案中的功率模块。

Cree本就是SiC材料和晶圆的国际大供应商,大众此次的锁定无疑为它打开了更为广阔的市场。这还不是重点,重点是为了大众,Cree是否会增大产能扩展幅度?大规模投资扩产对于SiC的降本非常关键。当前普遍的看法是,当SiC成本降到Si的两倍左右时,新能源汽车电机控制器大批量使用SiC将迎来拐点。

英飞凌在全球MOSFET和IGBT等汽车半导体市场中占有率位居前三。2018年,全球20个畅销的电动车型和插电式混合动力汽车中,有15辆使用了英飞凌功率器件。

大众汽车的电动汽车量级规划应是各大OEM中最为突出的。确保零部件的及时、大批量供应,左右着它的电动汽车的上量时间、规模和成本。这也直接决定着在电动汽车市场中,它能否守住传统汽车市场的优势。

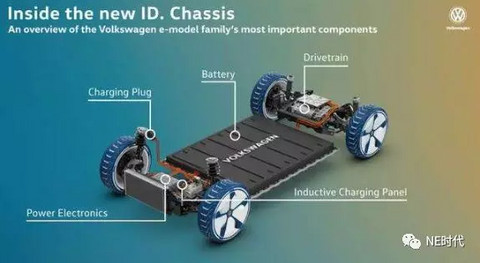

汽车产业正在经历从内燃机汽车向电动汽车的转型,传统OEM转身虽然不够公众想象地那般快速,但电动汽车战略也是来势汹汹,例如大众的MEB项目。

大众一再扩大MEB项目,正如集团采购负责人Michael Baecker先生所言:“大众汽车集团计划在未来10年发布近70款新电动车型,而此前只是计划50款。在这个时间段,基于大众汽车集团电动汽车平台生产的汽车数量将从1500万辆增加至2200万辆。”

除了加大电动汽车的目标销量,大众也打开了电动汽车平台共享的序幕:“未来向第三方全面开放MEB平台”。换言之,它们将在零部件方面实现通用。在采购之时,这两家汽车巨头则可凭借大体量采购量与零部件供应商讨价还价,争取来较其他车企更为有利的采购价格,从而来降低电动汽车的成本及售价。

于是,大众开始疯狂地签订单,从电池原材料、电芯等,到对DC/DC、OBC、电机控制器等新能源汽车高压部件影响重大的IGBT、SiC功率半导体。

上游原材料层面,今年4月,大众汽车宣布与江西赣锋锂业签订战略合作备忘录,未来10年大众将从赣锋获得用于纯电动汽车电池的锂原材料的供给。在锂材料供应协议之外,双方还将在电池回收和固态电池等未来议题上进行合作。

电芯层面,大众汽车表示将购买价值500亿欧元的动力电池,并已确定韩国的SKI、LG化学、三星SDI以及中国的宁德时代作为战略电芯供应商。

无论是IGBT、SiC,还是锂原材料、电芯,均是电动汽车中无法缺少的内容,并且更为重要的是,供货或多或少都出现不足,货源一般情况下集中在头部供应商中。

坊间有道传闻,大众大量采购IGBT功率模块后,造成市场内严重缺货,其他OEM出高价也求而不得。虽不知细节信息,但这道传闻带来一个信息:功率器件缺货且抢手。

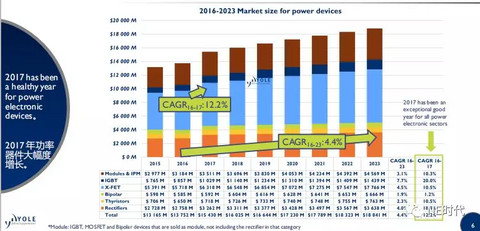

这一特点通过数据能够得到更加直观的展现。法国市场研究公司Yole Développement统计到,2017年功率半导体大幅度增长,其中IGBT模块的全球市场规模为10.29亿美元,增长幅度最高,在20.0%的水平。它预测,到2023年IGBT模块将增长至14.39亿美元,七年年复合增长率为7.7%。

根据世界三大电子元器件分销商之一富昌电子(Future Electronics LTD)的统计,2018年,车规级IGBT模块的交货周期最长已经达到52周(IGBT的交货周期正常情况下为8-12周)。而2018-2022年,全球电动车年复合增长率达30%,但同期车规级IGBT市场的年复合增长率仅为15.7%。可以预见,未来几年全球车规级IGBT市场的供应将愈加紧张。

在汽车中,用到功率器件的地方很多,尤其是新能源汽车。电机控制器、DC-DC变换、充电/逆变、电空调驱动等高压部件一般使用的是IGBT功率模块。而且OBC、DC/DC已在转向使用SiC基功率器件。低压部件依然多采用MOSFET。

MOSFET虽然是此前使用较多的功率半导体,但其耐压低,在高电压、大电流应用中损耗大的弱点,使之无法投入到大功率作战中。于是,导通压降小、耐压高、输出功率高的IGBT吞噬着MOS的份额。对于电动车而言,IGBT直接控制驱动系统直、交流电的转换,决定了车辆的扭矩和最大输出功率等。

当前来看,电动汽车里面用的功率器件主要还是以IGBT为主。它已被汽车零部件企业和半导体业者视为重要战场。

英飞凌、三菱电机等当前在国内依然是许多整车厂和零部件供应商的首选IGBT供货对象,但是它们的产能限制暂时无法及时跟上国内电动汽车需求的上涨速度。这给了国内功率半导体供应商绝好的机会,如比亚迪,在去年正式推出IGBT 4.0,与英飞凌等供应商争夺国内市场。

很明显,IGBT缺货引发的焦虑已经蔓延到下一代功率半导体材料——SiC。OEM和模块供应商抢货,SiC碳化硅材料供应商也对应加大投资规模。

以大众近日选择合作的主角之一——Cree为例,它的SiC供应和产能在近两年内呈现出剧烈变化。

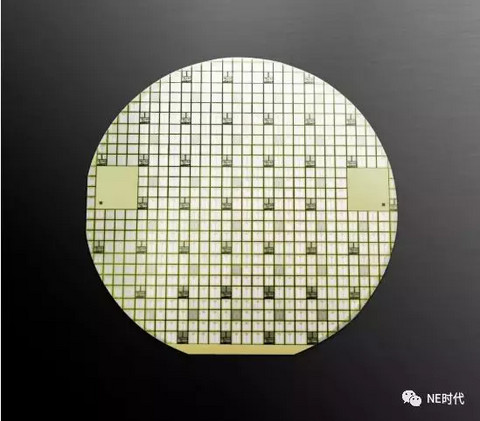

去年2月,Cree与英飞凌签署1亿美元的长期协议,为英飞凌生产和供应Wolfspeed SiC碳化硅晶圆片。该协议显示,Cree将向英飞凌供应150 mm SiC碳化硅晶圆片,将帮助英飞凌在包括光伏逆变器和电动汽车等高增长市场扩展产品供应。

去年10月,Cree与一家“全球领先的电力设备公司”签署了一份价值超过8500万美元的长期战略协议,以生产和供应其Wolfspeed 150 mm碳化硅裸片和外延片。

今年1月,Cree与意法半导体签署多年协议。它将为意法半导体生产和供应Wolfspeed碳化硅SiC晶圆片。该协议包括,在目前这一碳化硅(SiC)功率器件非同寻常的增长和需求时期,Cree将向意法半导体供应价值2.5亿美元的先进150mm碳化硅裸片和外延片。

Cree面对这些订单的直接反应是,5月7日它宣布将投资10亿美元,大幅提高SiC MOSFET和晶圆的产能。此次扩产能够带来较之2017年SiC碳化硅晶圆制造产能的30倍增长和材料生产的30倍增长。

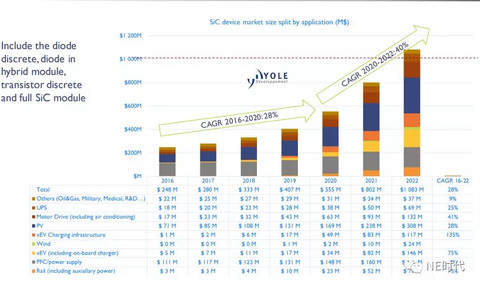

Yole Développement在Power SiC 2018: Materials, Devices and Applications报告中预计,主逆变器采用碳化硅将导致“2017 - 2023年SiC市场复合年增长率达到108%”。Yole发现,几乎所有汽车制造商未来几年都将在主逆变器中使用SiC。特别是,所有中国汽车OEM都在积极考虑采用SiC。

当然,所有车型都采用SiC还无法成为现实。价格是决定SiC何时在新能源电机控制器上批量使用的关键因素。比亚迪股份有限公司第十四事业部电控工厂厂长杨广明认为,续航里程500公里以上的高端SUV车和高端轿车可能会在2021年会开始应用SiC,小型SUV和中型轿车可能在2024年会开始应用一部分SiC,低端车可能会在2025年之后。

就比亚迪而言,它投入巨资布局性能更加优异的第三代半导体材料SiC,有望于2019年推出搭载SiC电控的电动车。预计到2023年,比亚迪旗下的电动车将全面搭载SiC电控。

特斯拉Model 3应是最早采用SiC MOSFET的电动汽车。它作为最畅销的电动汽车,正在快速刺激SiC基功率器件的应用。戴姆勒和保时捷也有意使用SiC。

为满足快速充电的需要,整车电压平台提高是必然趋势。如戴姆勒正在将驱动电压从400V增加至约800V,保时捷也打造出800V的高电压平台PPE。耐高压和高功率的功率半导体器件是必不可少的。

SiC的市场正在爆发,这一点毋庸置疑。真正的问题是,供应链是否已准备好迎接市场的加速?

来源:NE时代

本文地址:

以上内容转载自NE时代,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。