挖掘新动能 2024年增换购用户需求洞察

乘用车市场“微增长”已成常态,厂商都在积极探索下一个新的增长点。继新能源之后,增换购用户进入视野。一方面,3.45亿的汽车保有量基盘无疑是一块充满诱惑的“大蛋糕”;另一方面,置换升级的趋势在“价格战”背景下显得尤为珍贵。

虽然增换购用户已经成为行业公认的新动能,但我们仍然观察到,当下消费者的收入预期并不乐观,他们是否还会考虑增购、换购新车?中央及地方政府出台的一系列“以旧换新”政策能否有效撬动置换需求?增换购增长点能“如期而至”吗?此外,增换购用户作为已有购车、有用车经验的群体,必然有其独特的行为特征和选购偏好,这些特征正是厂商攫取置换商机的有效抓手。那么这些特征是什么?抓手又在哪里?

汽车之家研究院立足于用户视角,针对上述疑问展开增换购用户洞察,发布《2024年增换购用户趋势洞察》报告,旨在为市场拨开增换购用户面纱,更好地把握增换购用户需求,制胜存量车市新时代。

关注“汽车之家研究院”公众号,回复“2024置换报告”下载完整版报告

■车市驶入历史存量高峰,置换新动能未来可期

2016-2018年中国乘用车零售量超越2300万辆的高点,达历史高峰,汽车之家研究院最新用户调研显示,2024年上半年46%的换购用户旧车车龄在8年以上,据此测算,2024-2026年有望迎来换购高峰,把握增换购机遇成为车企新的“必修课”。

为充分了解增换购用户画像及行为偏好,汽车之家研究院开展《2024用户买车需求》问卷调研,同时充分利用汽车之家大数据,对换购人群及增购人群总结出以下洞察。

换购用户

■用户画像:如何找到换购人群?

从用户画像来看,相较于首购用户,换购用户明显更年长、家庭形态更成熟。30-50岁的人群占比近75%,超出首购人群18个百分点。而已婚有孩人群占比超过90%,超出首购人群32个百分点。

更多处于高线城市、中高收入占比高。换购用户一线及新一线城市占比近40%,明显高于首购人群,同时家庭收入在20-50万中高收入占比更高,购车预算相对更加充裕。

结合用户画像及换车动机,我们将换购用户划分为经济驱动、体验驱动、需求驱动三大群体。

需求驱动又可以进一步细分为性能改善需求驱动、多种需求综合驱动、家庭需求驱动三种类型。我们以年龄在30-40岁,家庭收入在10-50万的都市进取派为例,这类用户是典型的家庭需求驱动用户。他们一般是新一线城市的三口之家,随着家庭成员增多或者家庭用车场景变化而产生换车需求,选购时会更多考虑品牌和设计,更关注空间和乘坐舒适性。

■行为特征:如何影响换购用户购车决策?

换购周期拉长。受产品质量提升、用户正常使用则无需频繁换车及用户收入预期不佳影响,现阶段用户换购周期拉长,46%的用户换购周期在8年以上,且比去年提升2.2个百分点。同时,我们也发现卖出旧车后用户选择换购新车的比例下降,选择换购更具性价比的二手车的比例在增长。

换购步骤难以捕捉。通过我们的调研发现,仅有8%的用户会按照“卖旧-买新”的步骤,先完成旧车估值,再进店看新车。而48%的用户会先选择在店内看新车,完成新车下定,而后再选择旧车售卖,不会严格的按照“卖旧-买新”的模式完成置换。这意味着如果等到用户挂出二手车这一行为出现再去推进新车售卖,可能其目标车早已确定,已无法对其选购施加影响。所以置换用户的预判需要依赖更多维的用户大数据支撑。

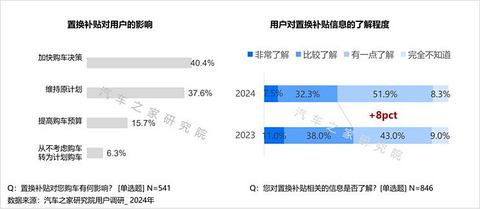

换购决策受置换补贴影响推动。跟随国家政策节奏,今年8月以来,各地方政府相继推出着眼于本地汽车市场的“升级版”以旧换新方案,补贴力度升级,申领流程更便利。“以旧换新”政策有效拉动了汽车销售明显上涨,对置换需求的激发成为当下促进市场增长的核心抓手。汽车之家研究院调研结果也印证了置换补贴的积极效果,超40%的用户表示置换补贴能够有效的加快购车决策,同时16%的用户表示因置换补贴政策提高了购车预算。但是对补贴政策不够了解的用户占比也在扩大,24年对政策一知半解的用户占比达到了60%,比去年扩大了8个百分点。

换购用户线上浏览偏好多选多看多互动。汽车之家大数据分析发现,换购用户在线上看车时,选购车系的范围更广,选购车系数约是首购用户的1.8倍。因已有一台车,购车时机更具弹性,换购用户也会比首购用户看更多的内容,花更多的时间和其他车友互动,其人均访问时长约是首购用户的1.7倍。

从内容类型偏好来看,换购用户更偏好帮助用户选车的体验/测评类内容,同时车主的身份又让他们更爱看用车分享类内容。

■选购偏好:如何满足换购用户购车需求

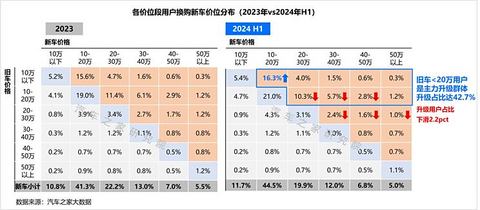

价格和尺寸升级仍是换购市场主基调,但中端主力出现升级乏力。2024上半年换购用户新车均价提升约4万元,价格升级比例接近50%,价格升级仍然是换购用户的主流方向。但旧车价格在10-20万的主力升级人群,出现了升级乏力,仅有不足一半的车主继续选择升级,相比去年降低了1.6个百分点。这一趋势也延续到了旧车原价在20-30万的人群,升级的比例减少0.6个百分点,带动换购中高价位段占比缩小。

换购用户不“专一”,品牌老客难留存,抢夺大战不可避免。因尝鲜心理或旧品牌无法满足换购趋势,90%的用户表示会考虑购买其他品牌,甚至近60%的用户明确表示不会选择旧车品牌,用户希望通过置换体验全新的品牌。同时,换购用户新车意向的品牌集中度也在持续下滑,品牌选择更加分散。

这意味着品牌老用户不可避免的成为其他品牌的抢夺对象。

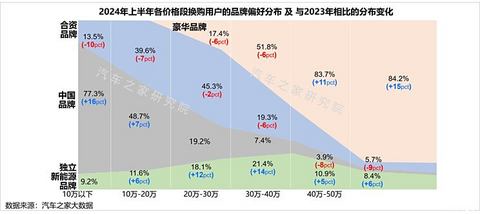

分价位段及品牌类型来看,不同价位段换购用户的品牌偏好快速变化。豪华品牌40万以上市场优势稳固,且相比23年优势在扩大;合资品牌在各个价位段全面流失,10-30万相对领先;中国品牌20万以下发展稳健,高端萎缩;独立新能源品牌“攻城略地”,实现中端市场快速突破。

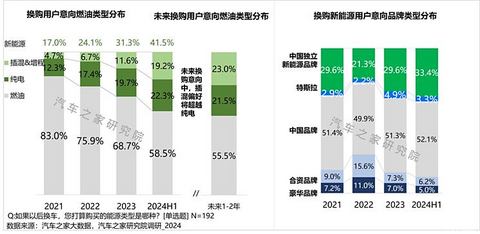

换购用户对新能源的偏好愈发强烈。除了综合成本之外,智能化和良好的驾驶体验是换购用户“油换电”的主要原因。换购用户的新能源偏好由2021年不足20%快速提升至2024年上半年超40%,插混/增程已逼近纯电,我们预计未来1-2年插混/增程用户将超越纯电。

换购意向为新能源的用户,已彻底颠覆“品牌档次”概念。2024年上半年换购新能源用户意向品牌为中国独立新能源品牌的占比大幅提升近4个百分点,对合资和特斯拉老用户的抢夺优势不断扩大,加速掠夺存量市场。

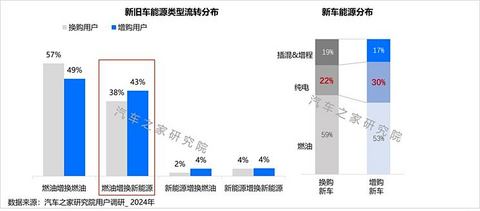

此前,我们也注意到行业中有一些被热议的有趣话题,“一部分新能源用户在置换时换回了燃油车,这种“倒退”是否会长期存在” 。根据汽车之家大数据分析,近4年新能源车主换回燃油的比例不足2%,出现此种倒退行为更多是多年前的“油改电”的插混产品车主。他们多因长途出行加油更方便、续航不够、不保值等因素而换回燃油,属于新能源发展初期造成的时代产物,绝非主流,对新能源市场发展没有影响。

增购用户

■增购用户多子女家庭属性明显,更偏好增购新能源

2023年增购人群已占到车市的11%。相较于换购用户,增购用户已婚多孩的属性更加突出,更加偏好新能源,尤其是纯电车型。

按照能源类型划分两大类增购人群,我们发现:

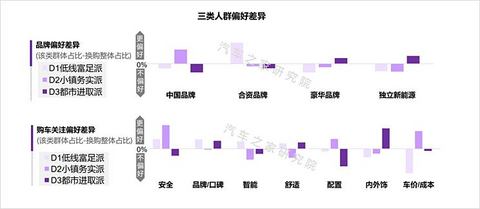

增购新能源的用户是社会中坚的千禧一代,30-40岁占比更高;偏好独立新能源品牌,更易受体验与技术升级驱动,购车更期望体验智能化功能。

增购燃油的用户由下沉市场低收入用户和一线城市中产用户两类人群组成,更加偏好燃油车,他们仍是合资、豪华车的忠实拥趸,更易受降价驱动,购车更看重品牌与口碑。

■结语

增换购作为近年汽车市场发展的重要驱动力,从中央到地方都在积极推动汽车以旧换新政策落地,为汽车市场置换更新提供动能,把握增换购用户消费偏好及行为也成为车企的必修功课。汽车之家研究院将充分发挥数据资源和研究优势,与车企共同进化,探索存量市场下行业发展的新篇章。(文/汽车之家研究院)

来源:第一电动网

作者:汽车之家

本文地址:

以上内容转载自汽车之家,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。