汇川、双林、上海电驱动,进入TOP10的秘诀是什么?

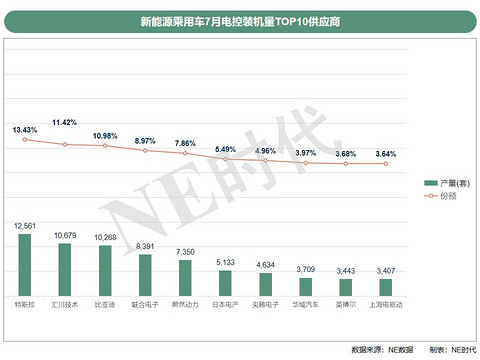

随着新能源乘用车产量的增长,驱动电机和电控的装机量水涨船高,7月份均装机93,508套。不少专家预测,新一轮的增长周期自7月份重新开始。

整车市场的变动直接影响到电机电控供应商的名次更迭。TOP10电机电控榜单出现了新的面孔,他们用装机量的突飞猛进宣告,找到适合自己的市场和客户,就能获得生存的空间。

当然,TOP10中不乏一些地位稳固的供应商。他们的稳定原因各异,比如圈过来的整车客户够优质或数量够多,或者定位清晰,瞄准某一细分市场开疆拓土。

双林与五菱

7月份共有43家电机供应商、49家电控供应商为新能源乘用车供货,且有装机量。

TOP10电机供应商,装机量上万台的有特斯拉和比亚迪,靠的都是自家人。特斯拉凭借的是Model 3,比亚迪依靠的是秦EV、比亚迪e2、汉、比亚迪E3、宋PHEV。

双林汽车排行第三。它在7月份只给一款车供应电机,宏光Mini EV。这款电动汽车是微型电动汽车市场里的冠军,一举将双林汽车带进TOP10。上通五菱7月重新回到整车TOP10,宏光MINI EV也功不可没。

双林的原主营业务为汽车内外饰、门窗、座椅系统等零部件,从2014年开始通过收购增加业务范围,进行转型。它先后收购了汽车轮毂轴承公司新火炬(2014年)、自动变速箱公司澳大利亚DSI(2015 年)、电机、电控供应商德洋电子(2016年)。

其中,德洋电子主要给知豆电动汽车配套电机,曾占去整体销售收入95%以上。知豆配套经历赋予它给小型电动汽车供货的经验。而且,新火炬的轮毂轴承曾用于宝骏560和宝骏730。

也就是说,双林汽车给五菱供货有着产品和历史合作背景。

第四、五名蔚然动力和大众变速器分别供给蔚来和大众旗下电动汽车。两家整车厂在今年前7个月的产量相对而言均比较稳定。

第六名博格华纳的供货对象是理想ONE、威马EX5、爱驰U5、威马EX6,几乎全部为造车新势力。

方正电机的配套车型以微型电动汽车为主,供应量最多的是宝骏E200、宝骏E300,帝豪EV的配套量有所下降。

日本电产主要面向广汽新能源、几何这些传统车企推出的新能源汽车品牌,车型级别在A级及以上,传祺Aion S、传祺Aion V、广汽iA5、合创 007、传祺Aion LX、几何C。

采埃孚与之相似,但它的客户特点表现为豪华品牌,配套的两款重磅车型是奔驰EQC、宝马530Le。

上海电驱动的配套车型既有小车,如黑猫(欧拉R1)、白猫(欧拉R2),又包括小鹏G3、长安CS75、雷诺K-ZE、国机智骏GX5等A级及以上的电动汽车。

要么造车新势力,要么小车

电控供应商与电机供应商有相当一部分是重复的。特斯拉、比亚迪、蔚然动力、日本电产、上海电驱动既供应电机,又提供电控。

另有汇川技术、联合电子、央腾电子、华域汽车、英搏尔的电控配套车型更多,或仅供应电控。

汇川技术同时给乘用车和商用车供应电控。在两大市场的配合下,它在7月份首次拿到了电控市场冠军。尤其转到乘用车市场后,它从造车新势力切入增加配套量。其中小鹏、威马、理想三家客户贡献了近80%的业绩,这也侧面证明汇川从造车新势力切入乘用车市场的策略取得了成功。

与双林类似,受益于宏光MINI的热卖,央腾电子也首次进入电驱动Top10榜单。作为一家创业公司,初出茅庐就能够取得该成绩估计会成为同行羡慕的对象。

华域汽车的电控装机量几乎来自于宏光Mini,可见爆款电动汽车的带动效应。

英搏尔主要给宝骏E200、枫叶30X、欧尚、宝骏E300、国机智骏GC1、江淮iEV6E供货。这些车型大多为小型/微型电动汽车。

联合电子与自主电控供应商不同的是,它的背后站着南北大众和上汽乘用车。传统车业务建立的优势使它很容易就进入到中高端电动汽车配套库。

A00级带来的回暖

由此可见,电机电控市场的现状是,自主第三方供应商多给小车供货,而外资电驱动企业借助传统业务积累下来的品牌优势,直接进入到中高端电动汽车的供应链中。

6月份以来,式微已久的A00级车呈现出回春之势。上个月,A00级电动汽车产量突破2万辆,高于A级、B级轿车,以及紧凑型SUV。

宏光Mini EV等小车的爆火代表着,面向C端的小型电动汽车市场一直都在,且拥有坚固的消费群体。重要的是,车企能否借助供应链、规模种种因素将小车的成本控制在它与消费者都能接受的范围。

自主电驱动供应商与国内整车厂同步成长起来,加上性价比优势,在小型电动汽车市场里相比外资电驱动企业更有优势。

如同双林、央腾电子等趁着五菱的势进入TOP10,适合用户需求的小型电动汽车至少能使自主第三方供应商的装机量在未来一段时间内得到保证。