新势力将进入平台化产品投放阶段

2021年中国新能源汽车销量突破350亿元,同比增长157%。但在巨大的增幅下,以新能源整车为主的企业却仍处于亏损的状态。

初期投入较大导致目前新能源车企盈利压力较大

根据统计,在未上市新能源车企中:

威马汽车2021年收入47亿元,全年亏损82亿元。

岚图汽车2021年收入17.6亿元,全年亏损7亿元。2022年截止6月30日,收入18.8亿元,亏损7.3亿元。

零跑汽车2021年收入31亿元,全年亏损28亿元。(2022年在港股正式上市)

合众汽车2021年收入57亿元,全年亏损29亿元。

上市企业中,

北汽新能源2021年收入86.97亿元,全年亏损51.7亿元。

比亚迪2021年收入2161亿元,全年净利润39.67亿元。

蔚来汽车全年收入361.4亿元,全年亏损40亿元。值得一提的是,蔚来整车毛利为正,整车毛利率为20.1%。

理想汽车全年收入270.1亿元,全年亏损3.2亿元。值得一提是2021年四季度,理想汽车净利润为正,净利润为2.9亿元。

小鹏汽车全年收入209.88亿元,全年亏损48.63亿元。

从数据中可以看出,未上市企业2021年全年收入较低,在60亿元以下,亏损比例较高,威马甚至亏损达到170%,其他企业亏损也超过40%。上市企业中,整体表现有所改观,比亚迪利润为正,理想个别季度利润也实现转正,但大部分企业仍处于亏损状态。

即使是实现盈利状态的比亚迪,净利润占比也弱于传统燃油车企业,作为对比,长安汽车2021年全年收入1051.4亿元,净利润35.52亿元。长城汽车全年收入1364亿元,净利润67.3亿元。

相比于传统汽车的积累,新能源企业需要的准备工作更多,首当其冲的便是团队的建设和供应链的整合。

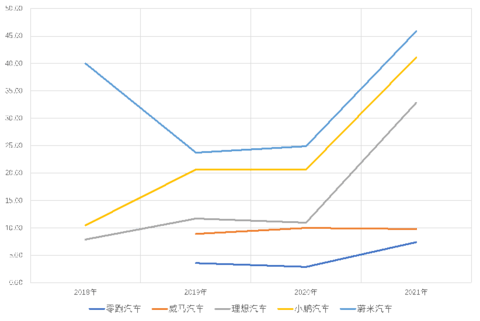

各车企研发历年研发投入对比

各车企研发历年研发投入对比

以蔚来和小鹏为例,2016年蔚来的研发费用投入为14.6亿元,随着其首款车型在2017年底发布,2017年研发费用升至26亿元。2018年小鹏汽车研发费用超过10亿元,随着首款车型G3在2018年底发布,2019年研发费用升至20亿元。到2021年,蔚来员工人数已超过15000人,小鹏则超过了13000人。

供应商方面,NE时代曾在2017年底整理过蔚来汽车初代供应商,由于初期自身团队还处于搭建磨合状态,且整个行业还处于早期阶段,因此供应商多为国际知名供应商。并且由于无历史成绩可做参考依据,新能源项目中供应商话语权明显高于传统汽车项目。甚至于为了能拿到核心部件的采购权,车企除需单独支付不菲的产品开发费外,还必须保证后续采购量。当时蔚来为稳定的拿到宁德时代的电芯供应量,便提前支付了部分款项。

在关键配置方面,由于缺乏稳定的外部供应商,新势力企业也开始自研。如蔚来自研大功率电驱动,小鹏自研高阶辅助驾驶,零跑则是自称全栈自研。

早期产品起步阶段,新势力企业出现产品毛利为负的情况。以蔚来为例,直到2020年毛利才转正,全年毛利率为11.5%,当年供交付4.37万辆新能源汽车,营收162.57亿元。

除汽车本身的投入外,为了体现整体差异性,新势力企业在核心亮点配置方面也大规模投入。蔚来汽车通过自建换电站,早期用户终身免费换电,独立推动换电体系建设。小鹏则自建快充桩,早期用户可在自营充电站内免费充电。

高举高打的方式使得新能源汽车产品毛利为负数,虽然销量在逐步提升,但亏损却在扩大。以蔚来为例,2018年蔚来汽车亏损96.39亿元,2019年则亏损高达112.96亿元。

此外,新势力企业为了解决生产所必要的工厂和资质也投入许多。政府虽然放宽了新能源进入的门槛,但从头开始申请资质还是面临很大困难。蔚来采用让江淮代工的模式生产销售,但工厂却是新建的生产工厂,李斌曾在2018年公开表示,该工厂在先进性方面不输保时捷。

威马、理想、小鹏、零跑等则采用购买资质并自建工厂的方式,为此威马花费了11.8亿元,理想花费了6.5亿元。

初代产品凭借先发优势,获得初步成功,部分企业产品毛利率已为正

2018-2019年,国内新能源市场每年销量仅120万左右。畅销车型集中在网约车市场和入门级A00级市场中,绝大部分为油改电车型,无重点针对私人消费市场推出新能源车型。

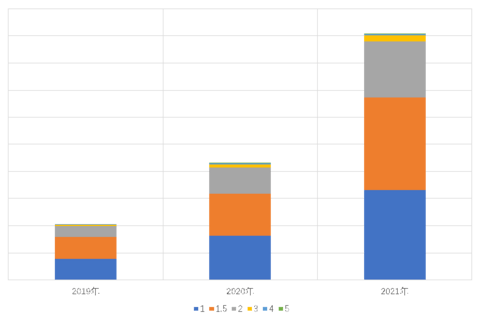

数据来源:2019年保险数据

数据来源:2019年保险数据

新势力首款车型定位消费端,重点针对高端私人新能源市场。蔚来推出中大型纯电SUV ES8,理想增程中大型SUV理想one,小鹏在推出G3试水后后迅速推出中型轿车P7。

得益于较为精准的产品定位以及鲜明的技术特点,新势力在一线城市中迅速站稳脚跟。以蔚来车型为例,2019-2021年中,1线和1.5线城市销量占比均超过70%。

随着补贴的连续退坡及网约车市场趋于饱和,私人消费市场成为新能源市场主力,新势力企业销量也随之快速增长。截止2021年末,蔚来全年销量9.1万辆,小鹏全年销量9.8万辆,理想汽车全年销量9万辆,威马4.4万辆,零跑汽车销量4.4万辆,合众汽车销量6.9万辆。

时至今日,除小米、百度等后进企业仍处于早期外,已有新势力企业完成了第一轮答卷。以蔚来、小鹏、理想为代表的新势力企业高举高打的走完第一步产品稳定投放阶段,以性价比著称的零跑和合众也开始了品牌向上。

销量的提升带动了整车毛利率的转正。2021年蔚来整车毛利率为20.1%,理想为20.6%,小鹏为11.5%。2022年上半年受市场销量,原材料价格上升尤其是电池成本等因素,毛利率有所波动。2022年第二季度蔚来为16.7%,理想为21.2%,小鹏为9.1%。总体而言,各家汽车毛利已经稳定转正。

平台化或是后续盈利改善的关键

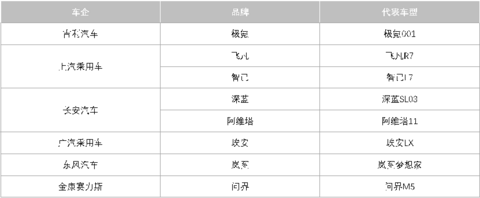

目前除部分外资企业外,传统车企开始大举进入新能源汽车领域。比亚迪、特斯拉也加速扩大新能源产能,保障订单交付。

在电池价格居高不下的情况下,整车企业为兼顾消费需求和单车盈利,因此重点将在20-40万区间进行产品投放。传统车企的当前主力的电动车型也大多集中在此,加上新势力中品牌向上的零跑、合众(哪吒)也瞄准该市场空间。

各品牌车型均具备一定特色,在技术配置上并不弱于竞品车型。加上新势力初代产品目前已陆续进入产品中后期,市场竞争将日趋激烈。

在此背景下新势力企业除解决单车成本控制的问题外,还需打造多款车型覆盖主销价格段,延续前期积累的市场优势,保证市场份额的扩大和销量的提升。

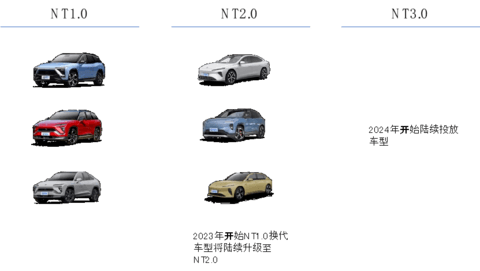

平台化可以实现整车成本平摊,同时扩充产品序列。目前蔚来、理想已进入平台化产品投放阶段。

新势力企业在本次新能源市场快速增长中充分享受了市场机会红利,但随着后续新能源市场增速放缓,新进入者增加,新势力依然有很长的路要走。