通用自动驾驶第一股,来了

7 年时间,文远知行站在了美国纳斯达克门前。

如果顺利,它将比同期诞生的 Momenta、小马智行都快一步,获得二级市场的资本输血。

所有的智驾企业上市的主要目的,小至解渴,大至续命。

说直接点,要钱。

文远知行也不例外。

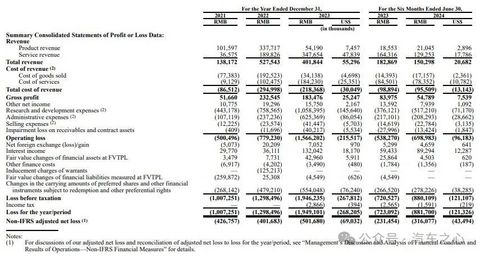

招股书显示,2021-2024 上半年,三年半时间,公司营收 12.18 亿元,累计净亏损达到 51 亿元,经调整净亏损为 16.47 亿元。

发行方案显示,文远知行本次将发行 645.2 万股,区间在 15.5 美元到 18.5 美元之间,按最高额估算,本次 IPO 募资有望超过 4 亿美元,合作伙伴博世认购了约 25% 的股份。

资本也清楚,智驾是一场注定烧钱的事业,但都在赌一个指数级爆炸的未来。

所以文远知行几乎是被抬着上市的。

翻开其融资历史可以发现,一出道便被 AI 巨头英伟达押宝,此后个人股东何小鹏也看好,称其「有韧性」。

2021-2022 年的 C、D 轮融资,文远知行一路绿灯,获得 IDG、基石等机构,以及博世、广汽等企业的大力押注。

最后 10 轮下来,总投资额已经超过 10.9 亿美元。

估值也一度来到51 亿美元,这和现在的发行价统计的 50 亿美元,基本一致。

这个估值高过大部分智驾企业,刚上市的智驾芯片企业黑芝麻智能,上市前估值为 22.3 亿美元;备受车企青睐的 Momenta,新一轮估值在 30 亿美元;唯一不及的是小马智行,估值 85 亿美元,是国内估值最高的自动驾驶企业。

大洋彼岸的投资人已经在 ZooX、Argo.ai 等企业上吃了痛蛰。

ZooX 选择走「造车+自研自动驾驶」的路径,使其早期估值来到 32 亿美元,但最后被亚马逊用 13 亿美元收购;Argo.ai 一度估值高达 70 亿美元,但最后被大股东福特、大众放弃,破产倒闭。

所以缺乏想象力的商业故事,很难再打动他们。

文远知行也算有备而来,它选择了一个广而全的路径,通用自动驾驶。

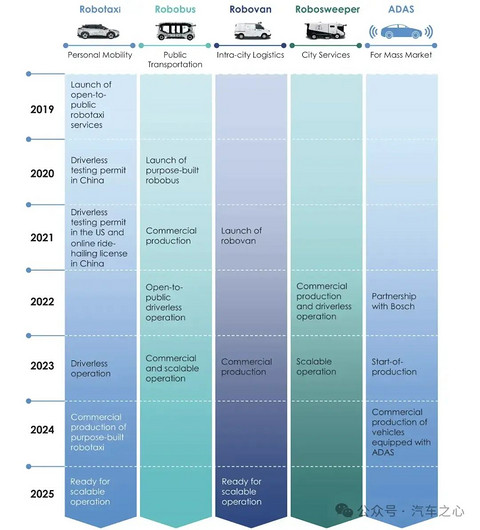

顾名思义,通用指适用于自动驾驶多场景,包括 L4 级无人驾驶出租车、货运车、巴士、环卫车,L2 智驾方案。也就是说,文远知行想打造出一套横跨多个场景的智驾方案。

这能把故事讲通吗?

01、一套平台,贯穿五大业务

同为初创自动驾驶企业,文远知行与 Momenta、小马智行存在一些共性。

比如创始人韩旭,与小马智行创始人彭军都曾在百度这个「智驾黄埔军校」就职;

三家企业,一开始是 L4 级自动驾驶的拥趸者。但分岔口接踵而至:

2020 年开始,Momenta、小马智行选择向下,智驾量产的高需求,使其扎入了 L2 级市场;

文远知行选择向右,继续深耕 L4 级,把横截面扩大到无人驾驶巴士、无人驾驶货车、无人驾驶环卫车。

这种分歧无关对错,实际关乎先后。

因为在 2022 年,在把 L4 级主要细分领域安营扎寨后,文远知行也把触角延伸至 L2 智驾服务领域。

从这个节点开始,文远知行开始「五条腿」走路。

一是无人驾驶出租车。

这注定是一项漫长又艰巨的事业,从起点开始,文远知行对标的就是 Waymo、Cruise。

此外,「主机厂+智驾企业+出行平台」的铁三角模式非常鲜明,比如其与广汽、如祺出行建立合作闭环,以及与雷诺·日产、广州白云出租车集团绑定关系。

招股书显示,文远知行无人驾驶出租车商业化运营已经完成 1700 天,遍及广州、北京、南京、苏州、鄂尔多斯、阿布扎比等国内外城市。其中,在广州安全岛实现安全员下车,由一个安全员远程监管 5 台车辆,出现 0 次主动安全事故。

二是无人驾驶巴士、货车、环卫车。

相比无人驾驶出租车,这三大领域都算是「技术+运营」的舒适区。

韩旭仔细评估了 L4 级领域,像无人驾驶出租车、无人驾驶卡车都不适宜大规模铺开,前者早期需要慢速行驶,容易加剧国内拥堵路况,有悖于城市管理理念;后者需要在高速路况上负重行驶,安全风险不好把控。

再回归于量产与商业化本身,无人驾驶巴士、城市货运车、环卫车,都是可观的应用场景。

一方面,城市区域的限定、固定专有的路线使得可控性增强;另一方面,政府 V2X 产业的倡导,也使得这些项目能顺水推舟的落地。

有权威机构测算过,到 2030 年,无人驾驶公交市场规模为 284 亿元,无人驾驶城市物流为 1416 亿元,而无人驾驶环卫车位 471 亿元,越早入局,意味着市场蛋糕分得越多。

商业效益驱使着文远知行积极成为第一个吃螃蟹的人,它在招股书中标榜自己的身份:

第一家为公开道路开发无人驾驶巴士的智驾企业;

第一款专门用于在城市内交付货物的 L4 机器人货车;

第一个专门为开放道路设计的机器人清扫车。

此外,文远知行不仅擅长处理政府关系,也擅长找搭子。

无人驾驶巴士,宇通、金龙这些大型商用车制造商就对其敞开了怀抱。

截至招股书发布,无人驾驶巴士已被部署到中国、新加坡、法国、阿联酋、沙特阿拉伯和卡塔尔等 25 个城市进行商业试点,并手握约 2000 辆无人驾驶巴士的意向订单。

无人驾驶货运,获得江铃、中通的支持,三者一同打造的无人驾驶货运车,能够在城市中心、城中村、高速路等多种城市交通场景中实现 7X24 小时运行。

此外,文远知行还全资收购了牧月科技,这是一家专为物流行业提供智驾方案的企业。截至招股书发布,该领域已获得超过10,000 辆货车的意向订单。

无人驾驶环卫车,文远知行携手各地城市管理局、环卫企业,开展环卫项目落地,2022 年起首先在广州商业化试点。最新推出的无人驾驶环卫车 Weride S1,容量为 400 升,发布后累计订单达数百万美元。

三是ADAS 解决方案。

在 Momenta、小马智行、元戎启行等智驾企业早早转身争夺市场蛋糕后,文远知行的回头显得为时过晚。

在 2022 年这个时间点,L2 级的竞争面貌分三个特点:

智驾企业与一家或多家传统车企深度绑定;

以蔚小理为代表的新势力车企,自研智驾;

华为来势汹汹,站稳第一梯队。

尽管从 L4 至 L2 是一种降维打击,但已经白热化的竞争同样不好对付。

但文远知行很幸运,汽车零部件巨头博世抛来了橄榄枝,双方达成合作,文远知行提供软件模块和算法能力,

博世负责软硬件集成、产品质量把控,为车企提供 L2、L3 级智驾解决方案。

站在巨人的肩膀上,文远知行的智驾方案已经应用到了奇瑞星纪元顶配版车型上。今年 5 月,星纪元 ET 发售仅两个月,已经突破了 4000 台的销量,比华为与奇瑞共同操刀的智界 S7 快了 4 个月。

五大项目,构成了文远知行的业务面。

如果把每个面拎出来讲,这个故事显然不够性感。

但文远知行的逻辑是把底层基础设施打通,它搭建了一套自动驾驶通用技术平台 WeRide One。

这个套平台集成了智能模型、综合软件算法、模块化硬件方案以及云端平台,为自动驾驶在不同级别和场景落地提供基础设施。换言之,无论 L2、L3,还是无人小巴、自动驾驶环卫车,只要它是在一个场景完成量产验证,基于 WeRide One 平台能力,就能快速复制落地。

招股书显示,这套平台的模块化感知套件,不同场景可共享 90% 以上的硬件。

这种技术落地方式,被其成为「通用自动驾驶」。

02、高毛利撑不起高研发

理想丰满,现实骨感。

2022 年,韩旭曾发朋友圈「凡尔赛」,称文远知行的现金储备,足够公司在没有任何收入的情况下支撑 6-7 年。

放在今天,这个时间周期还符合实际。

招股书显示,截至 2024 年 6 月 30 日,文远知行账面现金及现金等价物、定期存款等有 42 亿元,按照去年净亏损 5.02 亿元,以及 25% 的净亏损增长率测算,最多撑 7 年。

但钱都流向了研发。

2021 年至 2024 年上半年,研发费用超过了营收,分别为 4.43 亿元、7.59 亿元、10.58 亿元和 5.17 亿元。

文远知行还在招股书中表明,随着公司自动驾驶技术的测试、试验和商业化,研发支出后续预计还会增加。

研发板块是所有智驾企业的资金无底洞,甚至高研发,被视为一种「政治正确」。

可以从员工变化这个切面,窥见文远知行研发领域的巨大投入。

在去年底,文远知行员工数量为 718 人,而到了今年上半年底,人数暴增为 2227 名员工,其中 2027 名从事研发及相关技术和工程职能,大规模扩招主要来自研发数据处理的需要。

这种庞大的研发团队放在整个智驾行业似乎是必要的,比如今年一季度,小鹏智驾团队就超过 3000 人,何小鹏还直言要扩招至 4000 人;2022 年,小马智行的团队人数也被曝出超过 1400 人,研发人员占比 8 成;Momenta 创始人曹旭东也透露,最新的团队规模已超过了 1300 人。

这种烧钱式研发打法,亟需企业拥有一定的造血能力来支撑。

文远知行在努力扭转局面——调整业务结构,提高毛利率。

可以直观看到,三年营收比例中,由 ADAS 解决方案撑起的服务板块,比重在一步步扩大。今年上半年,公司营收为 1.5 亿元,服务收入为 1.29 亿元,占比高达 86%。

由此,文远知行的毛利率三年增长了近 20%,去年已达到 45.7%。

然而,对于服务板块的侧重,也在放大一些风险因素。

ADAS 智驾方案板块的首要客户是博世。2024 年上半年,公司整体营收同比下滑 17.81%,ADAS 研发服务收入较去年同期减少 4390 万元。文远知行坦言,公司向博世提供的定制研发服务收入减少,是整体业绩下降的原因之一。

依赖大客户,让文远知行的窘面浮出水面,它自身也在招股书明示这种风险,2024 年上半年,前两大客户占比总营收52.4%。

所以,上市募资,很大程度是为了在紧张的资金周转中获得喘息。

文远知行规划了募资用途的 4 个方向:

35% 将用于自动驾驶技术、产品和服务的研发;

30% 将用于自动驾驶车队的商业化和运营,以及拓展更多市场的营销活动;

25% 用于支持资本支出;

10% 将用于一般企业用途和营运资金。

以 4 亿美元的募资额估算,将有近 10 亿元资金补给研发,这将大大改善文远知行入不敷出的现状。

03、通用自动驾驶扩大商业想象力

文远知行在招股书中很坦诚地标注:我们的商业模式有待验证,或许需要比预期更长的商业化时间。

一组数据同样不可忽视。

2021-2023 年,文远知行的无人驾驶出租车共售出 19 台,其中 2021 年 5 台,2022 年 11 台,2023 年 3 台。无人驾驶小巴的销量三年分别卖出 38 台、90 台和 19 台,累计不足 200 台。

尽管小巴的订单量暴增到了 2000 辆,但从订单再到销量再到量产交付,中间还有很长一段时间。

资本其实做好了这种长周期投资的准备,毕竟太多前车之鉴能够参照。

无人驾驶出租车企业率先折戟,Uber 和 Lyft,接连卖掉了旗下自动驾驶部门 ATG 与 Level5;Argo AI 因资金链断裂,宣布停运。

无人驾驶卡车企业也败下阵,今年 1 月,全球「自动驾驶第一股」图森未来退市,市值蒸发超百亿。

L4 级自动驾驶一片黯淡。

更宏观些,整个自动驾驶大环境都趋于谨慎。比如刚上市的黑芝麻智能,IPO 首日股价就暴跌了 35%。

在这种境地下,即便上市成功,资本很可能只图个新鲜感,没有耐心给予企业长期信心。核心还是自身构建出一条健康的、持续的造血路径。

这点文远知行想的很清晰,韩旭经常用「攀登高峰,沿途下蛋」来形容企业的发展过程。

无人驾驶出租车是高峰,无人驾驶巴士、货运车、环卫车,乃至 L2、L3 的智驾方案,都是率先打破盈利点的蛋。

按照现在的业务结构,文远知行基本上是通过 L2+级方案输血,凭借 L4 级多元业务扩充基本面,最后用无人驾驶出租车增强想象力。

包括小马智行,依然将初心视为未来,认为无人驾驶出租车是商业价值最强的产业。

前段时间,百度萝卜快跑在武汉订单量暴增,也给文远知行们注入了一针强心剂。

最新报道,文远知行的无人驾驶出租车的规模已达到400 辆,并在美国加州获得了测试牌照。这意味着,文远知行的无人驾驶出租车到达了 Waymo 的主场,真正开始同台比拼。

招股书显示,无人驾驶出租车的目标是在今明两年开启商业化生产。

这一目标并非没有可能,在此之前,文远知行已经做足了准备:

2020 年广州地区实现安全员下车,跨越了重要的技术分水岭;

自研叫车应用 Weride Go,并与如祺出行等平台合作,为大规模车队做好运营准备;

控制单车成本,2021 年,韩旭曾在与彭军的对谈中,表示文远知行的测试运营车售价在 13-14 万元,这比百度萝卜快跑第六代无人车 20 万元的价格还要低。

此外,文远知行也在自我革新。10 月 15 日,其将发布最新一代无人驾驶出租车,给出的关键词是「全场景、全自动、全新体验」,与特斯拉几乎是前后脚动作。

总之,文远知行一直在用实际行为,呼应「通用自动驾驶」的主题。

这是一个很巧妙的打法。在 L4 级无人驾驶出租车、巴士、货车、环卫车的商业化道路还没打透,L2+级智驾方案的故事变得同质化后,文远知行第一个讲出了「通用自动驾驶」这样的新故事,凭借一套组合拳赋予资本市场新的想象力。

某种程度而言,文远知行建立的通用技术平台 WeRide One,正是点燃商业化的引线,它让资本有理由相信,一旦这个通用解法得到印证,商业化、规模化的浪潮将席卷而来,这足以令人期待。