正极材料报告(1):811量产元年到来,企业红利启动

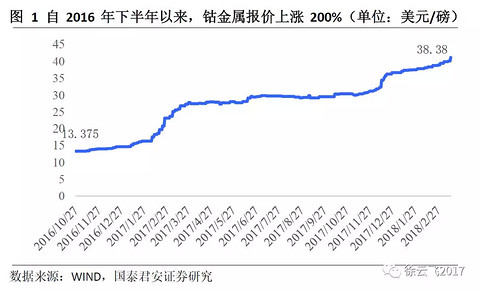

钴价高位持续走强,电池厂原材料成本增高。自2016年下半年以来,金属钴的价格持续走高,从20万/吨持续上涨到60万元/吨,行业权威的MB钴报价从13美元/磅涨到38美元/磅,涨幅高达200%,而2017、2018年两年新能源汽车补贴却大幅下滑,中游电池制造企业双面受压。

1. 电池厂的困境:补贴下滑、能量密度要求提高

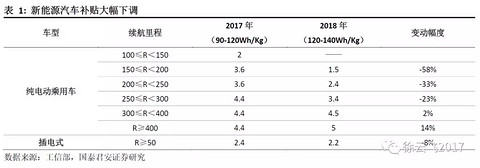

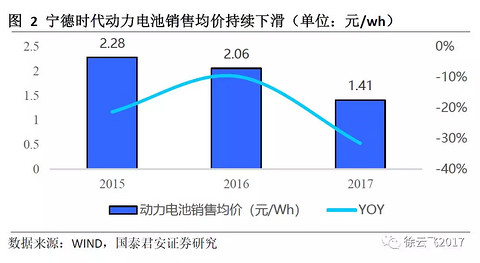

下游车企降成本意愿强烈,迫使电池厂持续降价。新能源汽车补贴大幅下滑,2018年普遍补贴下滑20%-50%,新能源汽车降成本意愿强烈,传导至动力电池售价一路下滑。宁德时代的动力电池销售均价已从2015年的2.28万/Wh,降至2017年的1.41万/Wh,下滑40%。电池厂商降价压力显著,降成本需求十分迫切。

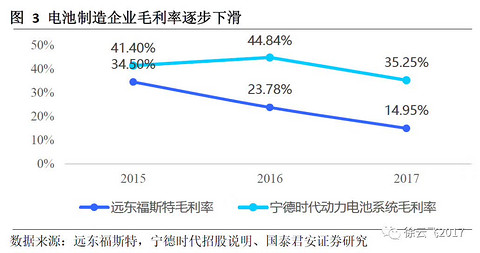

毛利率下滑,中游电池企业普遍增收不增利。补贴下滑速度显著快于成本下滑速度,加上三元正极材料价格不断上涨,中游电池企业经营压力巨大。锂电池龙头宁德时代2017年出货量大涨75%,但是扣非归母利润反而下滑20%,行业巨头在原材料采购商销售巨大的议价,尚且出现这样的困难,三元电池小型企业困难不言而喻。以为三元圆柱电池为主打产品的远东福斯特毛利率也出现了持续下滑的情况。

能量密度要求不断提高。能量密度的提高是解决电动车续航里程的核心因素,且补贴不断向高能量密度电池倾斜,对于高能量密度电池或者耗电量更好的车型1.1或者1.2倍补贴,电池厂采用高镍正极是必然的趋势。

2. 电池企业:圆柱电池采用811,成本下降6-8%以上

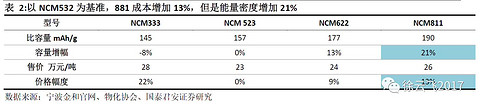

高位钴价的困局下,811正极是一个极佳选择。NCM532的比容量为157mAH/g,NCM811的比容量为190mAh/g,容量要高出21%,而当前NCM811价格为26万/吨,NCM523的价格为23万吨,价格仅高出13%,因此选择高镍811将有利于降低成本。

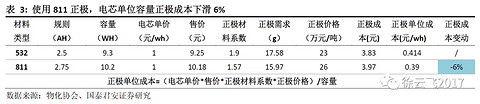

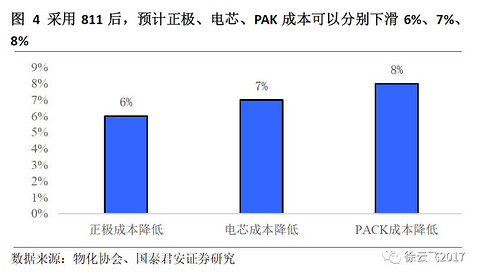

采用811正极电芯成本下降6%,PACK成本下降8%。以成熟的动力18650电池为例,采用811单位wh成本下降6%,PACK后单位wh成本下降幅度预计在7%。市场成熟的18650动力电池采用532正极材料,电芯容量为2.5AH,而采用811正极材料,容量可达2.75AH。采用811单位wh正极材料成本为0.39元,而采用532则单位成本wh正极材料成本为0.414元,成本下降6%,比较可观。采用811单个电芯的正极材料重量下降9%,我们判断对应隔膜、电解液、铜箔等成本也将有所下降。本着保守原则,我们认为电芯采用811后,综合单位成本下降幅度在7%,而考虑到PACK后,综合单位wh成本下降幅度则在8%以上,降幅非常可观。

动力电池方面,811在圆柱电池上将率先成熟。根据我们对下游电池厂和正极材料厂的调研,811在圆柱动力上基本成熟,国内如比克、力神、亿纬、福斯特等均在大规模上量,此前这类厂家采购的正极材料仍以532和622为主,今年均计划大规模切换为811。而软包电池和方形电池811尚不成熟,今年预计将以532为主,去年这些厂家则333为主,因此,我们判断在动力电池方面,今年圆柱将以811为主,而软包和方形则以532为主。

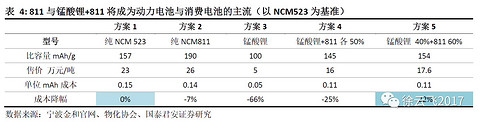

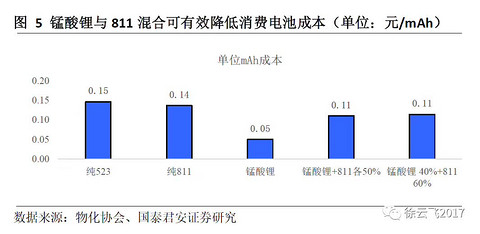

消费电池将811和锰酸锂混合使用是一个十分“讨巧”的选择,成本下降20%。消费领域,由于对能量密度要求相对较低,价格是更为重要的因素。锰酸锂比容量非常低,仅有90mAh/g,但是价格则仅为5万元/吨,成本极为低廉,因此采用811和锰酸锂高低搭配将急剧性价比,尤其是采用锰酸锂40%和811 60%混搭的方案,最终获得比容量和NCM523相当,但是成本下降20%,极具性价比。

3. 行业层面:811需求大增,供不应求局面持续

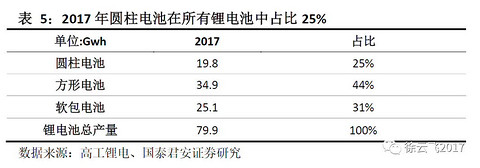

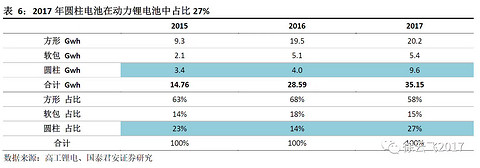

圆柱占动力电池27%,占所有锂电池25%,未来依然保持较快增长。2017年我国动力锂电池出货量为35Gwh,其中圆柱占比为27%,相比2017年的14%提高的较快,圆柱动力电池中装机量为9.6Gwh。2017年我国锂电池总产量为79.9Gwh,其中圆柱电池占比为25%,对应19.8Gwh。

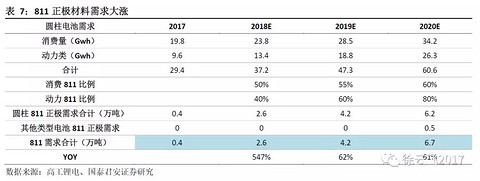

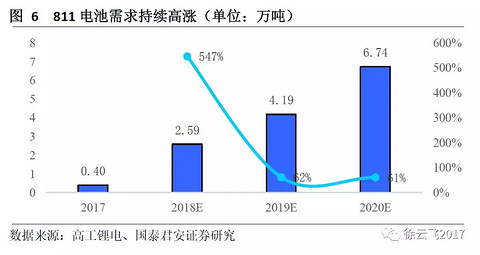

2018年对于811正极,需求将暴增500%,3年复合增速为130%。当前,811主力需求还是集中在圆柱电池,预计2018-2020年圆柱电池需求为37.2Gwh、47.3Gwh、60.6Gwh,按照一定使用811比例假设,对应正极材料811需求为2.6万吨、4.2万吨、6.2万吨,同时考虑在方形和软包上,2020年811电池基本成熟,因此,2018-2020年811需求为2.6万吨、4.2万吨、6.7万吨。

高镍三元正极,尤其是811难度非常高。一方面是生产工艺方面,高镍三元材料在前驱体烧结和材料生产环境方面的要求都较为苛刻,产品在存储使用过程中容易吸潮成果冻状,不易调浆和极片涂布,因此正极材料企业对窑炉设备等生产设备的各项性能要求都比较高;另外一方面高镍三元的安全性更差,因此合格供应商的认证难度较高、所需时间较长。整车厂商对于上游零部件供应商有较高的门槛要求和长时间的认证测试程序更为复杂,时间也更长。

811电池需求大增,正极厂商出现产能缺口。随着811电池需求量逐步增长,目前国内仅宁波金和和当升科技等为数不多企业已经较为成熟的量产811,杉杉股份、天津巴莫等正在扩产中,加上技术壁垒高、客户认证周期长,有效产能释放缓慢。预计2018年、2019年、2020年分别出现产能缺口-0.6万吨、-0.2万吨和-1.3万吨。

4. 正极企业:811毛利率翻倍,净利率两倍

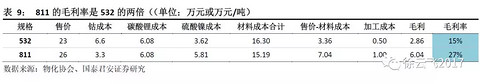

虽然811加工成本略高,但是毛利率翻倍。目前532的售价为23万元,811售价为26万元,当前市场情况,假设532加工成本为0.5万元/吨,811加工成本为1万元/吨,那么532的毛利率为15%,而811的毛利率可达27%,接近翻倍。

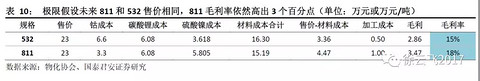

极限假设未来811和532同价,毛利率依然高出3个点。考虑一种极限情况,假设未来532和811同价,两家价格均为15%,且811加工成本依然为532的一倍,那么811的毛利率依然可以达到18%,高出532。

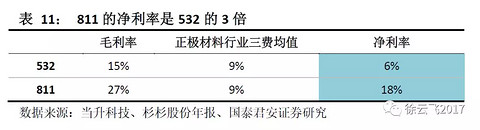

811净利率是532的三倍。按照当前价格情况,532毛利率为15%,而811毛利率为27%,正极材料行业三费均值为9%左右,得到532的净利率为6%,而811的净利率可达18%,811的净利率为532的3倍。

来源:第一电动网

作者:徐云飞2017

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。