4月全球车市:中国大涨82.7%,日本连增八月

去年4月份,新冠疫情蔓延、供应链干扰、创纪录的通货膨胀、原材料和物流成本持续上升等诸多挑战持续冲击着全球汽车制造商,产销水平大幅下降。今年4月份,随着供应链问题不断缓解,车企交付了积压已久的订单,大部分汽车市场依然保持了增长的态势。

全球车市:中国领跑

4月份,中国汽车产销分别为213.3万辆和215.9万辆,同比增长76.8%和82.7%,环比下降17.5%和11.9%;前四月汽车累计产销分别为835.5万辆和823.5万辆,同比增长8.6%和7.1%,产销较一季度由负转正。

中汽协副秘书长陈士华表示,“4月,因去年同期低基数效应影响,汽车市场产销实现同比快速增长。”此外,3月以来的非理性“促销潮”造成消费者持币观望,汽车消费尚处于缓慢恢复期等诸多不利因素影响下,4月产销量环比有所下降。

陈士华认为,当前,多重因素叠加,汽车工业稳增长任务依然严峻,需要稳定和扩大汽车消费的有效政策持续提振。宏观经济的平稳运行,有望助推汽车市场消费需求进一步释放。

相比之下,美国轻型车销量预计同比仅增长10%至136万辆(零售销量约为106万辆,非零售销量约为29.6万辆)。当月,本田汽车在美国的销量猛增,福特汽车和丰田汽车销量上升,现代汽车和起亚汽车销量连续第九个月保持增长,这表明即使在利率上升使美国经济和消费者信心降温的情况下,被压抑的需求依然强劲。

分析师指出,较高的库存加上许多车企更慷慨的折扣正在支持美国零售销量的增长。分析师还表示,“尽管业内对美国市场主要保持谨慎的基调,但美国市场继续令人惊喜地向上发展。私人消费者仍然具有弹性,企业客户似乎正在走向更实质性的复苏。”

欧洲和日本汽车市场也在4月份维持了复苏态势。其中,欧洲4月新车注册量接近一百万辆,同比增长16%,连续第九个月保持增长。其中,英国新车销量也连续九个月保持增长;德国新车注册量同比增长13%;法国新车销量自2022年9月以来一直都保持上涨趋势。随着供应链的改善和车企交付了积压的订单,欧洲汽车市场的复苏仍在继续,但今年前四个月的新车交付量仍比新冠疫情前的水平低约五分之一。

日本新车销量也连续第八个月保持增长,同比增长近17%,主要受益于半导体供应改善使主要汽车制造商能够减少订单积压。在消费者支出、固定投资和出口增加的推动下,第一季度经济经季节性调整后增长了1.5%。今年早些时候,经济合作与发展组织(OECD)将2023年和2024年的经济增长预测上调至1.8%和0.9%,预计政府的财政政策将支撑家庭消费。日本新车市场有望进一步复苏。

一些亚洲汽车市场的状况都比较疲软,销量均较去年同期有所下跌。在排名靠前的汽车市场增幅的衬托下,印度轻型车销量下滑显得尤为突出。印度汽车经销商协会联盟(FADA)主席Manish Raj Singhania在一份声明中表示,“印度乘用车销量下滑一方面缘于去年同期的高基数,另一方面因为印度车辆排放标准OBD 2A的实施导致车辆价格上涨,迫使消费者在3月份提前购买车辆。”印度乘用车销量在八个月内首次出现同比下跌。FADA表示,在乘用车领域,库存上升是一个值得关注的问题,但许多客户仍然对从两轮车更换到四轮车仍然犹豫不决。”

越南和印尼销量的跌幅也远超越南销量下跌47%主要是因为高利率和严格的信用审查使消费者贷款购车变得更加困难。此外,由于受益于新冠疫情封控后的压抑的强劲需求,越南去年同期销量基数较高,对今年的销量产生了影响。印尼销量同比下跌28.8%主要是因为印尼政府将今年的开斋节假期定为4月19日至25日(去年假期主要集中在5月),汽车工厂和经销商当月的工作时间也较去年同期有所减少,因此销量下跌也在意料之中,预计销量会在5月反弹。

马来西亚新车销量同比跌近20%,环比跌超40%,主要是因为马来西亚短期经济复苏计划(PENJANA)中的销售税免税计划的结束以及开斋节假期导致工作时间缩短。泰国销量下降6.1%主要是因为企业客户推迟购买以观望新政府的政策,以及金融机构汽车贷款的审批程序更加严格。

2023年,随着全球经济衰退的风险进一步加剧,宏观经济形势严峻,未来充满了不确定性,这将成为汽车行业面临的主要挑战之一。

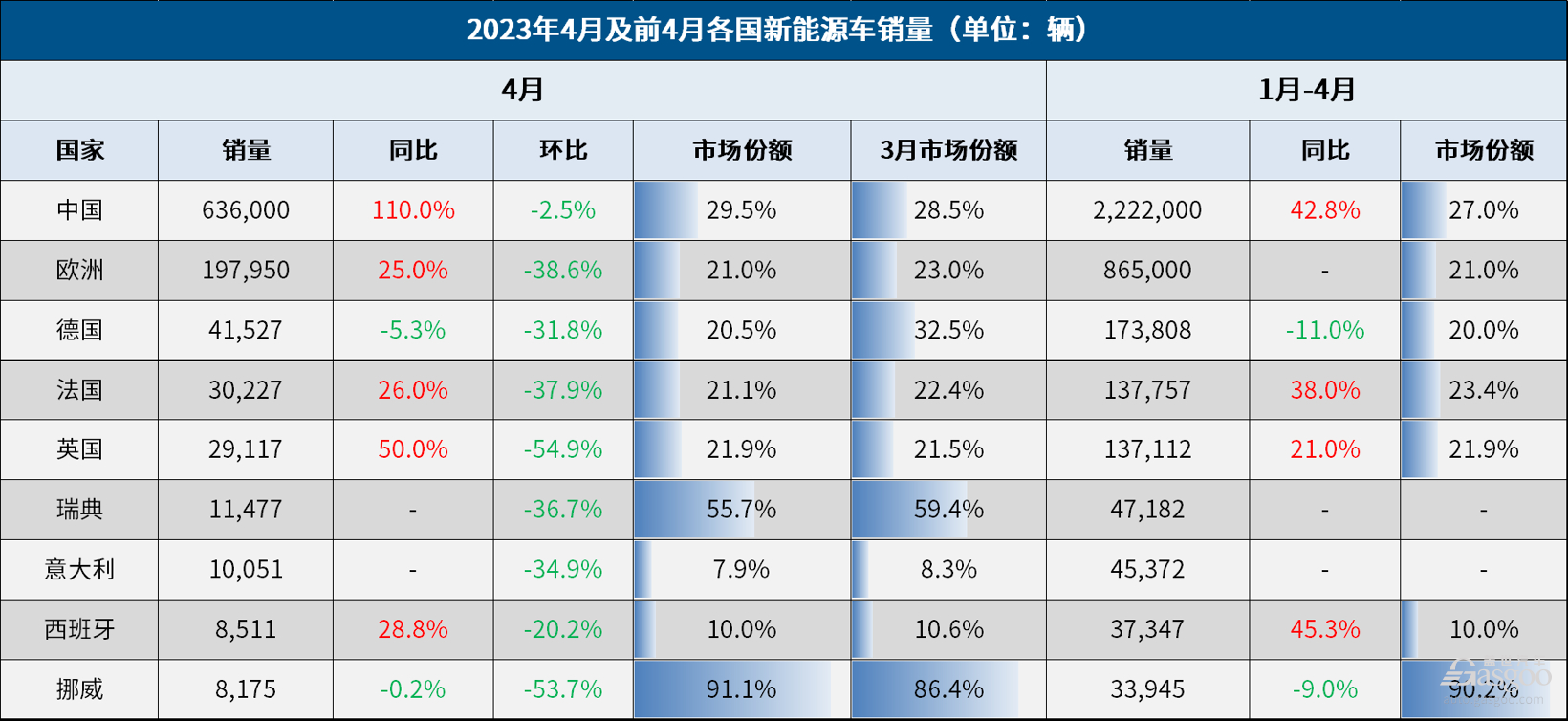

新能源车市:中国大涨110%

4月份,中国新能源汽车产销不但延续良好表现,市场占有率也在稳步提升。数据显示,中国新能源汽车4月产销分别达到64万辆和63.6万辆,环比分别下降5%和2.5%,同比均增长1.1倍,市场占有率达到29.5%。1-4月,中国新能源汽车产销累计完成229.1万辆和222.2万辆,同比均增长42.8%,市场占有率达到27%。在新能源汽车主要品种中,与上年同期相比,三大类汽车产销均呈不同程度增长。值得注意的是,随着新能源汽车车型品种的逐渐丰富,新能源乘用车各级别车型的销量走势也开始有所分化。

欧洲电动汽车(包括纯电动汽车和插电式混合动力汽车)注册量约为19.7万辆,同比增长25%,市场份额为21%(纯电动汽车为13%)。其中,欧洲纯电动汽车销量同比增长50%,保持了增长势头,而插电式混合动力汽车销量下跌4%。特斯拉Model Y连续六个月成为欧洲最畅销的电动汽车,不仅得益于特斯拉最近的降价措施,也得益于Model Y是少数几个供需平衡的电动车之一,可以快速交货。

作为欧洲最大的电动汽车市场,德国4月电动汽车销量同比下滑5.3%,市场份额从去年同期的24.3%下降到20.5%。由于最近的电动汽车补贴政策有所调整,德国插电式混合动力汽车市场份额减少了一半,纯电动汽车的份额有所增加。更令人意外的是,德国最畅销的纯电动汽车是大众ID.4/ID.5。

德国整体经济前景仍处于阴霾之下,给起电动化转型蒙上了一层阴影。一些分析家担心,即使在1月和2月还算强劲的背景下,德国3月工厂订单的下降可能预示着经济衰退的到来。德国汽车市场的状况好于大多数行业,纯电动汽车市场份额的环比增长甚至更强,预示着德国向清洁交通工具的持续过渡。但是,高通胀和经济疲软可能会对消费者的购买力产生负面影响,特别是对于像汽车这样较为昂贵的产品。

作为欧洲电动化转型最快的国家,挪威的电动化转型似乎已经进入了后半场。挪威4月电动汽车销量基本与去年同期持平,市场份额也连续三个月维持在90%以上。挪威纯汽油车销量为创历史第二低(112辆),市场份额创历史第三低(1.25%)。

挪威新的税收政策已经从1月1日开始实施。尽管挪威首次引入纯电动汽车税,但主要针对重型和昂贵的纯电动车型,而且对碳排放高的车辆的征税力度更大。挪威电动汽车市场目前正在逐步适应新的政策,并将在第三季度形成新的市场格局。

2023年9月之后,挪威的电动汽车市场份额预计很少会降到90%以下,12月可能有机会首次接近95%。挪威剩余的电动汽车市场份额转化将依赖于价格合理的超小型电动汽车(比亚迪海鸥)以及其他一些小众市场(跑车、农民皮卡等)的电动汽车,这些市场将推出引人注目且价格相对合理的电动汽车。

中国新能源汽车市场呈现逐步走高的特征,政府有意进一步延长购置税,这对中国新能源汽车市场是一大利好。欧洲电动车市预计也将实现增长,但随着新的电动车型上市以及特斯拉继续施加压力,欧洲电动车市未来12个月可能会有很多不稳定因素。从长远来看,国际能源署依然看好中国和欧盟的电动化转型,到2030年,电动汽车在中国、欧盟和美国汽车总销量中的平均份额预计将增长到60%左右。

来源:盖世汽车

作者:谭璇

本文地址:

以上内容转载自盖世汽车,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。