盖世汽车研究院:组装合作成为中国车企出海俄罗斯的新模式

俄乌冲突之后,随着海外车企纷纷退出俄罗斯市场,中国自主车企在当地迎来巨大发展空间,2023年俄罗斯成为中国汽车出口的最大单一市场,但进入2024年以来,中国对俄罗斯汽车出口增速明显放缓。鉴于这一背景,盖世汽车研究院对俄罗斯汽车市场进行了全面扫描,围绕中国整车与零部件企业在俄罗斯市场的发展,回答几个问题:

1)俄罗斯汽车市场的发展空间有多大?

2)企业需要为当地打造怎样的产品?

3)深入布局的机会在哪里?

宏观概况

•俄罗斯经济发展颇具韧性,但人口老龄化趋势明显。其产业结构依赖能源出口,近年制造业逐步增强,产业规划推进汽车零部件本土化生产能力。

•“欧亚经济联盟”是俄罗斯推动建立的区域经济一体化组织,成员国境内商品、服务、资本和劳动力自由流通,此外独联体国家之间汽车进口也免除关税。

•俄罗斯已设立了31个工业生产型经济特区,并通过特别投资合同(SPIC)刺激工业投资。近年来,中俄双边贸易额稳步增长,人民币结算成为趋势。但当地营商环境表现一般,劳动力结构性短缺问题逐年凸显。

市场格局

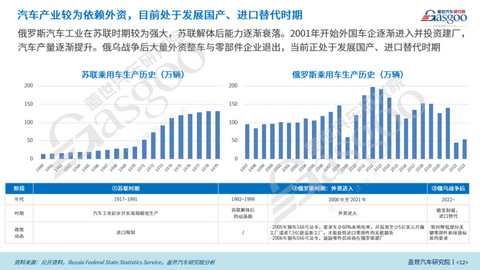

•产业方面:苏联解体后,俄罗斯汽车工业逐渐落后,目前处于发展国产、进口替代时期。俄乌冲突后,多家海外车企退出市场并出售资产,整车工厂已基本被俄本土企业接手,其中多数与中国车企展开组装合作。零部件领域,本土生产能力主要集中在轮胎、座椅等低层次产品,汽车电子自主能力弱,多家国际零部件企业退出后产能被俄方收购整合。

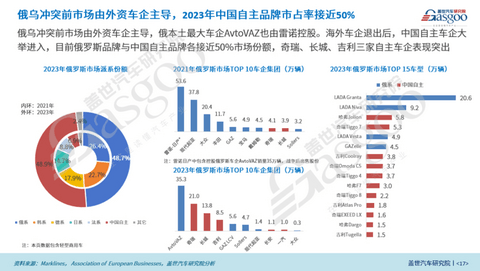

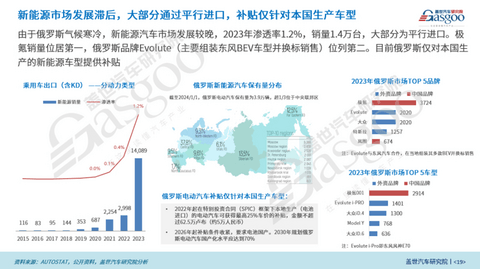

•市场方面:俄罗斯汽车销量在2022年受严重冲击,2024年月度销量已接近恢复到战争前水平。俄乌战争前市场由外资车企主导,2023年中国自主品牌市占率已接近50%,奇瑞、长城、吉利三家车企表现突出。细分市场方面,当地对SUV偏好明显,大型豪华车市场由于供给限制出现消费降级。新能源市场发展较为滞后,大部分通过平行进口,补贴仅针对本国生产车型。

•预测展望:2024年俄罗斯乘用车市场有望超过150万辆,2030年市场规模将回到历史高位,超过180万辆,动力形式仍以燃油车为主,占比超75%。

策略建议:

•整车企业:

①产品方面,重点推动SUV产品出口,并针对俄罗斯冬季严寒气候优化产品可靠性。另外,大型豪华SUV市场需求目前缺乏产品满足。

②模式方面,除贸易出口以外,可与当地企业合作,利用其收购的原外资工厂进行KD生产。实力较强的自主车企可考虑与俄罗斯三大汽车制造商(AvtoVAZ、GAZ、Sollers)合资建厂,实现本土化长期发展。原退出俄罗斯的车企产能若长期得不到有效利用,自主车企可考虑收购整合。

③渠道方面,日韩车企品牌调性与中国自主品牌较为相似,可吸收其原有经销商网络;高端自主品牌可与原欧美豪华品牌经销商合作。

④结算方面,应对俄罗斯方面货币支付存在银行拒收的风险,车企出口可探索石油等大宗商品结算方式,并与国内第三方交易取得回款。

•零部件企业:

①俄罗斯汽车电子零部件自主能力较弱,并正在推进国产化计划。已配套对俄罗斯KD出口车型的电子汽车零部件企业可考虑在当地建厂,进行本地化供货,并拓展俄罗斯本土车企客户。

②轮胎、座椅等领域企业,可考虑收购原跨国零部件企业在俄工厂,进行全球资源配置。

俄罗斯经济具备较强韧性,迅速从疫情与俄乌战争的负面影响中恢复,预测未来整体经济将保持温和增长。俄罗斯人口规模1.4亿,市场体量较大,但老龄化趋势明显。

俄罗斯经济主要驱动力为出口导向型,较为依赖石油、天然气代表的能源行业,同时也是全球重要的矿产生产国和工业金属生产国(钯、铂、镍等)。近年来,制造业也在逐步增强,2022年在全球制造业附加值排名第9。

在整体产业规划上,俄罗斯将加强机械装备等科技产品出口;针对汽车产业,2024~2025年将分阶段推进汽车电子零部件的进口替代,提高零部件本土化生产能力,并规划2030年电动汽车占到汽车总产量的10%。

俄罗斯与多个前苏联加盟国签署了贸易协定,并与白俄罗斯、哈萨克斯坦、亚美尼亚、吉尔吉斯斯坦形成“欧亚经济联盟”。俄罗斯对独联体国家和越南免除汽车进口关税,对中国产ICE和NEV & HEV分别征收25%和20%关税。

营商环境方面,存在的主要问题有权力机关腐败、税务机关效率低下、专业人才短缺等。随着俄罗斯人口总数下降,经济活动人口自2016 年开始减少,劳动力短缺问题也逐渐凸显。

截至2024年5月,俄罗斯共设立50个经济特区,其中工业生产型经济特区31个。此外政府通过特别投资合同(SPIC)这一政策工具刺激工业生产投资,为投资者提供税收优惠、国家订单、融资支持、行业补贴等激励。

俄罗斯汽车工业在苏联时期较为强大,苏联解体后能力逐渐衰落。2001年开始外国车企逐渐进入并投资建厂,汽车产量逐渐提升,但整车与零部件生产能力对外资均较为依赖。俄乌战争后多家跨国整车和零部件企业停止在俄业务,并出售资产给当地公司。轮胎、座椅等零部件领域,俄方也通过收购整合退出企业的产能推动本国产业发展。整体来看,当前俄罗斯汽车产业正处于发展国产、进口替代时期。

销量方面,2022年2月俄乌冲突爆发后,俄罗斯汽车市场由于多家海外车企退出而骤降,直至2023年底随着本土产量提升和自中国进口汽车的补充,月度销量接近恢复到战争前水平。市场格局方面,俄乌冲突前市场由外资车企主导,俄本土最大车企AvtoVAZ也由雷诺控股,海外车企退出后,中国车企随后大举进入填补空白,2023年俄罗斯品牌与中国自主品牌各接近50%市场份额,奇瑞、长城、吉利三家自主车企位列第二、三、四。

新能源方面,由于俄罗斯气候寒冷,新能源汽车市场发展较晚,2023年渗透率1.2%,销量1.4万台,大部分为平行进口。极氪销量位居第一,俄罗斯品牌Evolute(主要组装东风BEV车型并换标销售)位列第二。目前俄罗斯仅对本国生产的新能源车型提供最高25%车价的补贴,金额不超过62.5万卢布(约5万人民币)。

报告(PDF版本)共36页

/ 获取完整报告 /

欢迎扫码订购

盖世汽车研究院年度服务

来源:第一电动网

作者:盖世汽车

本文地址:

以上内容转载自盖世汽车,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。