2020年新能源汽车充电模块行业趋势分析

新能源汽车行业蓬勃发展,与之相关的配套设施需求量也不断攀升,尤其为充电桩行业带来了巨大的发展空间。充电桩作为新能源汽车产业中的重要一环,是新能源汽车产业发展的制约因素之一。作为相辅相成的两大产业,新能源汽车和充电桩均已经度过了“先有鸡还是先有蛋”的行业发展初期困境,两者平衡发展、共同促进,经过多年探索,用户习惯已养成,充电桩的运营模式和盈利模式已经初步成熟,行业即将迎来爆发期,发展前景广阔。

当前,我国新能源汽车充电桩行业在政策激励与市场需求驱动下高歌猛进,已形成较好的产业基础。政策层面,2015年下半年以来,政策补贴双管齐下,国家和地方扶持政策密集出台,推动新能源汽车行业的全面发展,今年以来在新基建建设的号召下,充电桩建设更是迎来加速推进期;社会层面,各方力量深耕充电桩产业链,促进行业向稳定、良性的方向发展,有效盈利模式逐步显现;市场需求层面,新能源汽车强劲增长,为充电桩行业提供内生驱动力。

作为充电桩的核心部件,充电模块属于电源产品中的一大类,脱胎于早期电力电源和通信电源的模块化应用。充电模块不仅提供能源电力,还可对电路进行控制、转换,保证了供电电路的稳定性,适用于各类型动力电池的充电;模块的性能不仅直接影响充电桩整体性能,同样也关联着充电安全问题,是构建高功率充电基础设施的核心。对于具有充电模块等电力电源制造能力的企业,在未来充电桩竞争市场将占据重要席位和起到关键作用。

一、充电桩行业和充电模块产品的发展

回顾充电桩行业的发展历程,如前所述,从新能源汽车与充电桩历史上增长情况的相生关系来看,两者增速基本保持相同步调,充电桩在政策支持下将领先半步开启快速增长模式。新能源汽车与充电桩同处于行业成长期,受政策波动的影响较大。去年的《新能源汽车产业发展规划(2021-2035 年)》征求意见稿显示,对充电设施指明了大功率、智能化、网络平台化的发展方向。新能源汽车补贴退坡,向市场化方向转型,政策扶持方向已转向充电桩,其作为新基建的重要组成部分,进入新一轮发展期。

充电桩发展大致可分为四个阶段:初步发展(2013 年之前),此阶段新仍然处于摸索阶段,2013 年新增充电桩仅4500台,而新能源车销量仅1.3万台。规模化扩张(2014~2016):各类社会资本涌入,正式奠定充电桩进入规模化发展新阶段。2015 年、2016 年充电桩增速分别达到 743%、233%,行业进入发展最为迅猛阶段。过渡扩张后降速(2017~2018):在快速扩张期,由于充电桩规划、标准杂乱,出现了一系列问题,使得行业扩张大幅降速。2016~2017 年各家为了跑马圈地,导致大量盲目建设,规划不合理造成大量充电桩变成“僵尸桩”。新基建阶段(2019~至今):充电桩被明确为新基建重要一环,并且政策明确地补将转向支持充电桩建设和运营。此阶段与 2014~2016 扩张阶段呈现截然不同的特征,行业集中度更高,也更加注重运营端收益质量。新一轮政策刺激作用下,充电桩具备“能源互联网+新基建”双重特征,快速发展进程已开启。

相应的新能源汽车充电模块产品的发展也经历了自身演进,不断迭代的过程。从2014年至今,充电模块从6kW开始直到现在的30kW,其更新一直处于一个高刷新状态。值得一提的是,2017年中国的电老大,也是最有影响的充电运营商国家电网,提出“恒功率”充电要求,从开始的分段恒功率到宽范围恒功率,再到国网标准的“三统一”充电模块,都是影响充电模块产品发展的大事件。另外其他各种技术见解也曾竞相讨论,诸如:自冷模块,风冷模块,水冷模块,独立风道模块的优劣比较;模块功率是否越大越好,体积要越做越小;是做好散热防尘还是专注电源可靠性设计等等不一而足。

当初开始做充电桩模块的企业一般都是从电力电源企业或者通讯电源企业转向而来,向来有艾默生系,中兴系,华为系等渊源。经过将近五年的大规模市场应用的检验,模块技术的发展日臻成熟。就目前而言,以英飞源、华为、中兴等为代表的,拥有核心技术和一定市场份额的模块供应商已经占据市场高点;因技术和价格因素筑起的市场壁垒,已将新的企业挡在门外,要想创立一个新的模块产品品牌的窗口期已经关闭。未来对于现存模块企业的内部竞争,在下一个发展阶段将可能更加激烈和残酷。

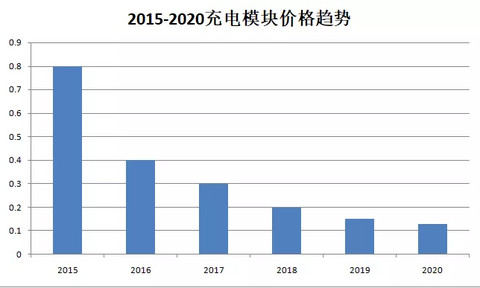

事实上,从2015年充电桩开始大规模建设以来,和充电桩价格一样跌跌不休的还有充电模块价格。据统计,模块价格从2015年的约0.8元/瓦,已经降至0.13元/瓦左右,五年来降幅高达85%;随着价格的大幅下滑,也导致部分技术和服务跟不上的企业被淘汰或转型,目前主要的模块供应商(这里指以外部供应为主的模块企业)由2015年的30多家,已急速下降至十家以内,实际淘汰率高达75%以上,而且最后能够占据市场领先地位的模块供应商肯定还要进一步优化。

二,新能源汽车充电模块行业分析

充电模块又称功率模块,是整个充电桩行业、唯一具有技术门槛的核心产品,目前其重要技术只掌握在行业少数企业手中,有充电模块生产能力的企业大致分为两类:一类是以充电桩生产和运营为主的企业,主要用于自产自用,比如中恒、特来电等;一类是以供应给充电桩生产型企业为主的模块供应商(前述模块供应商也是指这类企业),比如英飞源、华为等。

从充电桩的成本结构来看,充电模块占充电系统成本约 40%,其核心功能是将电网中的交流电转化成可以为电池充电的直流电。充电模块的关键又在于MOS管开关,当充电模块工作时,三相交流电源经过整流滤波后,变成直流输入电压供给DC/DC变换电路。控制器通过驱动电路作用于功率开关MOS管,使整流滤波后的直流电压转换成交流电压,这时的交流电压是脉宽调制的。接着,交流电压经高频变压器的变压隔离,再次经整流滤波得到直流脉冲,进而对电池组充电。

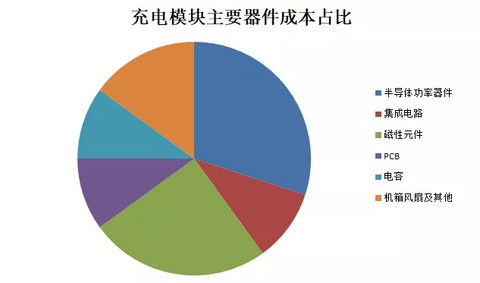

充电模块成本和价格分析 充电模块主要由:半导体功率器件,集成电路,磁性元件,PCB,电容,机箱风扇等组成。其主要成本构成为,半导体功率器件大约占30%,半导体集成电路占比10%,磁性元件占比25%,PCB占比10%,电容占比10%,其他机箱风扇等占比约15%。近年来随着充电模块的大范围实际应用,通过不断实验和反复验证,在其稳定性和安全性得到充分保障的情况下,充电模块的大部分构成要素正逐步实现国产化,相应的其成本逐渐降低,近五年来充电模块价格从约0.8元/瓦,降至0.13元/瓦左右,降幅高达85%。

而作为充电模块的关键技术半导体功率器件MOS管,其加工难度较高,目前主要还是依赖进口,MOS管的公司主要有英飞凌、西门康等。虽然我国半导体行业战略机遇期的到来、以及国内对中高端MOS管主流器件的需求加大,已经形成IDM模式和代工模式的双通道产业链,头部企业已具备自主生产能力,国产化替代正在推进,但还有一定差距,在当前中美贸易战和全球疫情的影响下,单个企业议价能力较弱,这部分成本变化具有不确定性影响,不排除出现价格恢复性反弹。总的来看,充电模块毛利率不断降低且呈现逐年递减趋势。

充电模块市场容量分析 探讨充电模块的市场容量,要首先了解新能源汽车和充电桩行业的市场容量。据中国充电联盟最新数据,截至2020年6月,全国公共类充电桩55.8万台,其中直流充电桩23.4万台,全国充电基础设施累计数量为132.2万台,同比增加31.9%。从2019年7月到2020年6月,月均新增公共类充电桩约1.2万台。而在新能源汽车方面,截至2020年6月,公安部数据显示,新能源汽车保有量417万辆,与去年年底相比增加36万辆,增长9.45%。就此对比来看,车桩比依然保持去年底以来的3.5:1的水平,没有太大变化;在以后的相对均衡发展期内,车桩比都将会保持在3:1的水平,也就是说充电桩和新能源汽车将以此比例同步增长。

根据工信部《新能源汽车产业发展规划(2021-2035年征求意见稿)》,新能源车渗透率2025年达到18%、2030年达到30%的假设,新能源车保有量将在2025年达到 1600万辆,2030年达到5200万辆。同时根据充电桩行业发展现状及对未来的预测,按照车桩比维持在3~3.5:1 的水平,预测2020年充电桩保有量将达到175万台,2025年充电桩保有量将达到480万台,2030年充电桩保有量将达到1500万台。

因为充电模块主要应用于直流充电桩,这里我们引入直流充电桩增量这个概念,按照现有直流充电桩占比以及将来直流充电桩在公共充电桩中的比例提升情况,我们预测,2020年直流充电桩增量为11.5万台,2021~25年直流充电桩增量为99万台,2026~30直流充电桩增量为426万台。

基于上述对于直流充电桩建设增量的预测,并综合考虑充电桩功率提升以及生产成本长期下降的趋势,分别以0.4元/瓦,0.35/瓦,0.3/瓦依次递减的单位价格计算,在不考虑土地、扩容费用的情况下,预计 2020~25 年直流充电桩产值总额超过600亿元,2020~30年预计直流桩产值总额超过6000亿元,对应的充电模块产值总额、在未来十年间可望接近3000亿元的规模。

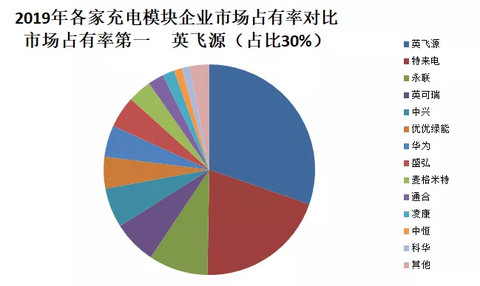

2019年模块制造规模和各家市场占有率分析 需要强调的一点是,因为充电模块技术的持有者类型不同,我们把有充电模块生产能力的企业分为两大类,一类是自产自用的内需型,一类是为充电桩企业提供充电模块的供应型,根据行业信息反馈,无论是何种类型的模块制造企业,其核心技术都掌握在少数企业手中,而且行业集中度越来越高,呈现竞争加剧,技术和成本壁垒越来越分明的格局。

与充电桩行业同步发展的模块制造企业,也和充电桩企业一样经历了一个由少到多,又由多到少的残酷竞争过程,2015年底充电模块供应商曾一度达到近40家,目前除极少数自产自用的小规模企业之外,到2019年得到行业公认,还活跃在市场的主要模块供制造企业已经屈指可数,其中以自产用自为主的有:特来电,盛弘、中恒、科华、科士达等;以供应型为主的有:英飞源、永联、英可瑞、中兴、华为、优优绿能、麦格米特、通合、凌康。

因此基于2019年的市场,我们分析以上各家充电模块供应商的市场占有率情况,根据充电联盟数据,2019年直流充电桩增量为10.6万台,以平均功率100 kW,单价0.4元/瓦,单桩均价4万计算,2019年充电模块行业总产值在16.5亿元左右。我们根据企业自报和部分企业年报,以及市场信息反馈,英飞源作为头部企业占据市场份额三分之一左右,优势明显。处于行业市场占有率前五的企业分别是:英飞源、特来电、永联、英可瑞、中兴。

对比未来十年的充电模块市场预测,我们发现不管去年还是今年,模块市场的绝对产值都不高,但是到2025这个市场就是五百亿级,2030是三千亿级,这说明产业还没有发展到真正意义上的爆发期,我们可以大胆预测,在2025年前后,充电模块供应商将必然出现一家百亿级企业,以目前行业龙头英飞源来看,营业额为5亿元,五年后要超过百亿以上,五年间将会有20倍以上的增长,这个数字是不是很惊人,是不是很有诱惑力,其实这正是充电模块行业竞争激励,发展强劲,深具行业投资价值之所在。

充电模块发展趋势分析 日前中国电力企业联合会与日本CHAdeMO联合发布了全新的快充标准CHAdeMO3.0,可兼容现行版CHAdeMO,GB/T,以及存在兼容CCS的可能性。新标准将从2021年开始率先对商用车展开适配,随后乘用车也会逐步跟上,而兼容国内 GB/T 标准的版本也将于2021年发布。新标准下,直流充电功率超过500kW,理论最高可达900kW,可提供最大电流600A、最高电压1500V,充电功率是特斯拉V3快充桩功率的两倍。

未来随着超大功率充电桩的普遍应用,对充电模块也会提出新的要求和适应性变化,现在充电模块的主流功率为20 kW,30 kW,效率在95%-96%之间;未来是否向更高功率模块发展,如何提高模块使用效率,以节省运营成本;这既是一个技术问题,也是一个应用成本问题;如何在技术突破和成本控制之间取得平衡,将充分考验相关模块企业的综合能力。预计未来在技术创新能力和头部吸附效应下,英飞源在充电模块行业第一的地位将进一步巩固和提升。

目前在充电模块使用过程中,出现最多的问题是因为环境的恶劣所导致的故障率较高,如何将模块做到稳定、安全,高效应是关注的重点。目前对于充电模块相关核心技术而言,各个企业之间的技术水平稍有差距,但是总体上差距不大。在模块的发展方向上,我们认为有以下几点值得行业思考:1、双向变换来满足有序充电的要求;2、高环境适应性来提高电源安全可靠性;3、高功率密度来适应大功率充电桩的需求。

总结:

充电模块未来市场空间与新能源汽车和充电桩的需求息息相关。随着新能源汽车的不断普及,和新基建如火如荼的展开,面对2025年爆发期的开始,2030年千亿、万亿市场的到来,已经在市场上取得先发规模优势和资金成本优势的企业、有望进一步扩大市场占有率;在未来技术提升、规模扩大和竞争加剧的市场中,必然能够占据行业的制高点。

来源:第一电动网

作者:新能源数据中心

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。