汽车动力电池行业三季报详解

第三季度的动力电池企业增收不增利,营收还是要靠规模和强势业务支撑,不过还是很看好这个行业,毕竟造血能力和投资者热情都挺高的。

三季报陆陆续续出来了,特意找了几家动力电池企业的一些信息,来看看这个行业的相关状态。

宁德时代无疑是在二级市场比较风生水起的一家企业了,两年多的时间股价将近涨了7倍。但是国轩和多氟多看起来不温不火的,而且市盈率也是负的。

从动态市盈率来看,欣旺达和亿纬锂能还好,基本上是在工业行业平均水平偏上一点,但是宁德时代确实是偏高的,高达125.55倍,这个市盈率水平基本上是整个A股市场排名前三十的水平了,相比于同行业其他上市企业泡沫是多了点,但是更说明投资者对这只股票比较有热情。

除了二级市场的一些表现,我们从财报里面发现了一些汽车动力电池行业的几个小现象。

营收需要规模效应和强势业务支撑

对比三季度这些企业在动力电池行业的装机量来看,较于二季度确实有所回暖,但是还没完全恢复到去年的水平。

很明显可以看出来,多氟多的业绩增长幅度显然没有跟上它在锂电池装机量上的增长幅度。这个可能跟其业务有关,多氟多锂电池的营业收入占其所有业务的总收入比例不足7%,主要业务是铝用氟化盐和新材料,但很明显第三季度这两个业务拖后腿了,不然也不会在锂电池板块上涨这么多的情况下营业增速落下这么多。而且多氟多在动力锂电池板块的毛利率也不到10%,这个比例算是行业里面比较低的水平了。

欣旺达和多氟多相反,电池装机量下降了很多,但是业绩增长了很多,也说明欣旺达不靠乘用车的动力电池供应来养活自己,按照2019年年报的数据,电动车电池业务只占了其3.36%的业务收入比例。

国轩的情况也差不多,三季度装机量环比增加了90.67%,但是只贡献了不到8个点的业绩增长比例,跟之前的情况完全不一样。翻看国轩高科2020年第三季度的供应车型,相比于二季度增量主要在宝骏E300、宏光MINI和奇瑞eQ1等车型上,带电量都比较低,前面两款车型也是最近才开始供应并且上量,难道国轩用低价策略拿到了大订单?

至于亿纬锂能呢,锂原电池和锂离子电池的收入比例大概是6:4的样子,相比于去年虽然锂离子动力电池业务装机量有所下滑,但是营业收入还是增长的状态,说明它的另一个业务锂原电池还是亿纬锂能的强项。

不过在锂离子电池这块,亿纬锂能应该还是有增长空间的,毕竟宝马、现代起亚、戴姆勒、小鹏这些主机厂的合作关系都在,产能也在扩张。

整体看下来,这几家企业里面除非是以锂电池为主营业务并且规模比较大的,或者有别的强势业务支撑,不然要想单纯依靠汽车动力电池业务来大幅度扩大营收规模还是比较艰难的。

而且,就算营收规模起来了,成本其实也跟着起来了,导致利润越来越薄了。

第三季度的汽车动力电池行业:增收不增利

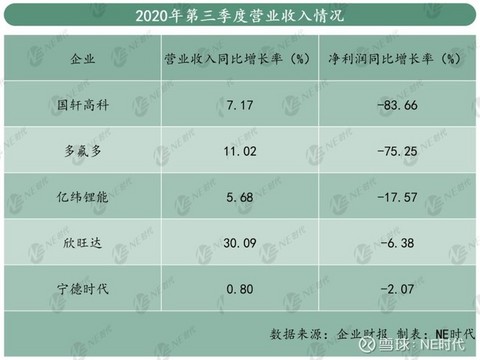

从这几家企业的整体情况来看,虽然三季度整体的营收都起来了,但是很明显都没有去年同期那么挣钱了。增收不增利的现象还是比较明显的,包括二级市场比较青睐的宁德时代。

可能是行业前期,各家企业忙着研发和扩大市场,所以投入的相对会比较多一点。

从近三年每个第三季度的投入来看,就研发费用这一块,除了宁德时代有所收敛和多氟多基本稳定在同样的水平,其他几家在这块的费用都有所增加。

销售费用这块,国轩和亿纬锂能今年增加比较明显,估计是在加大力度扩展客户吧。

财务费用这块,查看三季报和以往财报,宁德时代主要靠利息收入和汇率产生的收益覆盖掉了这部分的财务费用,说明宁德时代还是在资金管理这块花了心思的。

至于管理费用,欣旺达还是有比较明显的增长的,另外从2018年到2019年这一年的时间,欣旺达的管理费用增加了35.36%,主要原因是管理人员的工资有所增加所致。宁德时代在这方面的管理应该是起到效果了,下降比较明显,其他几家多多少少有所增长。

动力电池行业潜力还是很大的

为什么有这样的结论,其实是基于净资产收益率、毛利率、运营现金流这三个指标来衡量的。

首先是股东收益这一块,宁德时代6.75%的收益率,比上市多年的比亚迪、上汽、广汽这些车企还高点,说明电池确实是比整车赚钱,未来的利润空间应该会更大。

而且汽车动力电池行业的毛利率比整车普遍都高,即便是再降本,也还是有利可图的,随着未来规模的进一步扩大,前景应该会更加光明。

比较惊讶的是亿纬锂能,由于锂原电池的毛利比较高,成功地把整个毛利率水平带起来了,但是为啥国轩的毛利率也这么高,而且去年年报里面,动力电池的毛利率到了33.37%,比同期宁德时代28.45%还高将近5个点,难道国轩比宁德时代成本把控的能力还强些?

不过最重要的是造血能力这块,之前研究车企的现金流,完全是转不过来,但是这五家电池企业里面,有三家在经营这块的现金流其实是很理想的,再加上筹资,相信应该是有扩大规模的资本的。而且很明显可以看出,电池企业在投资这块力度还是比较大的,这也是一家企业扩大规模的应有态势。

综合来看,其实一家电池企业要想在二级市场和消费市场都表现比较好的话还是比较难的,要么自身业务有很强并且全面的造血能力,还要受二级市场投资者的青睐,这样才有可能在一个刚起势的行业支撑自己走得更远。