新能源乘用车涨价分析:今年销量或只有450万辆,2023年增长难保

2022年初,动力电池的价格上涨和补贴退坡,使得不少的整车企业开始上调产品价格。

到了3月份,整车企业开始了一轮密集上调产品价格的风潮。背后的逻辑是动力电池产品又增加一波价格上涨。

连番涨价,对于销量有什么影响呢?

我们来探讨一下,2022年的电动汽车销量,以及在2023年补贴完全退出的前景下,新能源汽车如何度过这个成长的烦恼。

我先把结论摆在这里:

Q2开始涨价影响体现,Q2销量可能和Q1持平,Q3逐步提升,Q4冲量,新能源乘用车全年终端销量大概在450万辆;

A00占比会有些下降,PHEV比例会进一步提升;

2023年电池成本不下降,加上补贴继续退坡,要保持稳定的增长比较困难。

01

上游原材料动力电池成本上涨

对于纯电动汽车来说,动力电池成本是整车成本最大的一部分,约占整车成本的40%。

在过往的发展中,动力电池成本下降是推动中国和全球电动汽车渗透率的关键。技术进步、规模效应、控制材料成本是动力电池系统的主要降本路径。

得益于技术进步和规模效应,动力电池成本仍处于快速下降阶段,实质上是有效支撑了补贴退坡的中国新能源汽车,走过政策阶段往市场阶段过渡的艰难时期。

在动力电池上下游产业链共同努力下,2021年动力电池系统达到了一个低价:

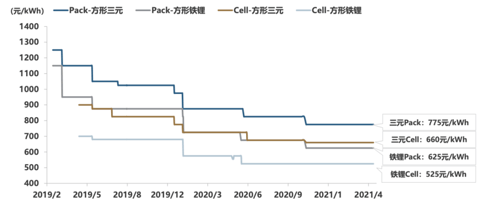

图1 中国动力电池价格呈现梯度下降

2021年的价格中,三元电池系统价格约775元/kWh(不含税),相比2019年初下降了38%;磷酸铁锂电池系统价格约625元/kWh(不含税),相比2019年初下降了46%。

到了2022年,随着中国的动力电池规模在2月份达到新高,完全推高了上游资源的价格。一方面欧洲和美国强调了电动汽车转型的路线,另外一方面也在不断强调本土供应链的安全,国内外动力电池企业都在同步扩产。

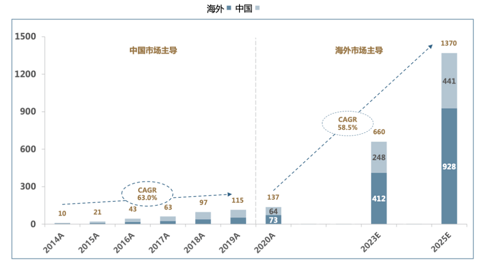

图2 全球的市场需求打开

这个我们之前在电动汽车观察家做的《供应链扩产升级》演讲中有细致的描述,扩产的计划在纸面上确实达到了一个非常可观的数据,这就使得上游原材料的扩产很早被锁定了。

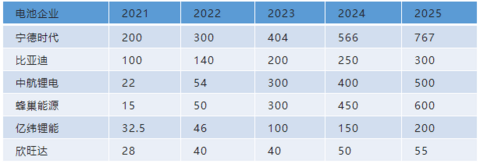

图3 中国动力电池产业的扩产(单位:GWh)

在原有的成本结构中,四大材料在动力电池成本中占比接近50%,其中正极材料是占比最高的一环,各动力电池企业通过技术提升,压缩自身人工及制造费用控制成本,但是随着锂、铜和铝等材料的提升,这个价格就很难控制住。

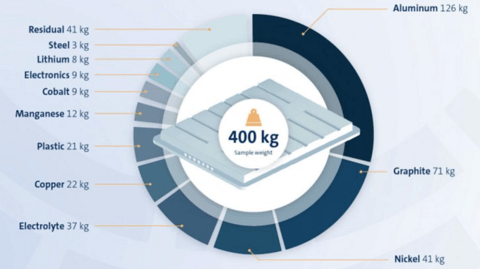

图4 一个电池系统里面的主要材料的分析

1GWh的磷酸铁锂电池需要2000-2500吨正极材料,而一吨磷酸铁锂材料大概需要0.25吨的碳酸锂。从微观来来估算,60kWh的磷酸铁锂电池,一台车需要30kg的碳酸锂。

当前,国内碳酸锂的价格居高不下,导致磷酸铁锂的价格居高不下,赶上之前的三元价格,尽管后者的价格也在飙升。电池企业向上游资源进行布局,通过买矿、股权投资、签订长协等方式控制上游原料的量与价,在一定程度上抵消锂、钴、镍等矿产资源价格波动的风险,但是短期内如果需求不下降,电池价格是居高不下的。

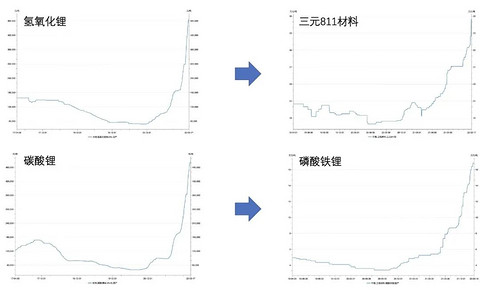

图5 碳酸锂和氢氧化锂涨价对应国内811和磷酸铁锂材料的价格

02

2022年的需求该怎么算?

在NE研究院所做的分析里面,有一页是非常有价值的。从大逻辑来看,在2021年的625元/kWh的成本下,10万的电动汽车边际贡献率是负的,而2022年要同时面临补贴下降(300公里车型)、积分打骨折(从2000+降低到300左右)和电池成本上涨30-50%(低基数的电池价格意味着更高的比例上扬)。

图6 2021年电动汽车和内燃机车型的边际贡献率对比

从这一轮涨价来看,这把之前企业补贴消费者的互联网的打法打破了。

原来新势力(含特斯拉)、新企业、以及部分迫切转型企业目前从多个环节让利消费者,在消费者体验环节让消费者感受到性价比高,同时对客户用车环节也在积极提升用户的使用体验,促使使用者形成正向的口碑。

当成本快速上升以后,这个大逻辑变了,新势力带头大哥——特斯拉需要把自己的成本转移,在全球市场给消费者承担,而在国内,小鹏和比亚迪都开始选择上涨。

也就是说,在2022年整体的销量格局,可能从4月份涨价潮开始,整体的需求格局开始减弱,往下游走。目前的月度上险数据如下:

1月:31.56万

2月:23.89万

3月前三周:29万,预计3月的数据在38.5万

也就是Q1销量93.9万,比2021年Q1的43.5万翻倍还不止,这个开局还是非常好的。但是Q2的情况可能要两级分化了:

1)目前看下来,蔚小理三家原本的目标都是从10万层级提高到20万层级,在20万以上层面的销量影响不会很大;

2)10-20万,这块看下来影响是最大的,因为价格处在敏感带,按照60kwh每度电增加2.5毛的数据来看,这块普遍单台车增加1.5万成本,因此价格还没到位,我相信这块的厂家会非常矛盾,基本靠着18万左右定价;

3)10万以下,原有35kwh做补贴的车型的设计已经没办法实现了。只有8-10kwh的五菱宏光、奔奔和QQ冰淇淋能活下来。但是据我了解,原有低端电芯的成本刚性上涨很多,电芯50%涨价都不赚钱,所以这块还只是第一次涨价,随着量达到一定的程度,可能就直接不接单了(合规算下来够了就不亏了)。

所以我个人的理解,在2022年Q2、Q3和Q4的角度来看,Q2可能和Q1持平在90-100万左右;Q3逐步提升到120-130万,Q4冲到150万台,所以新能源乘用车全年大概在450万左右。

相比2021年,A00这块的占比会有些下降,而PHEV的比例会进一步提升。

目前插电混动在前两个月上险数据只有13.2万辆,这部分随着车企加大销售力度,整个比例逐步会提升到10万辆/月(1月7.4万辆,2月5.8万辆),因此今年大概率会超过120万,往150万左右冲。

图7 2022年的主要车型

而2023年,则是我们真正的考验。

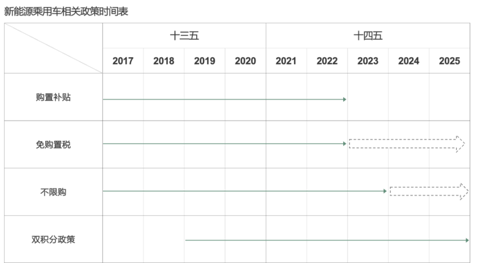

如果按照450万辆来估计,今年的增长是不错的了。2023年如果电池成本不下降,加上补贴继续退坡,想要保持稳定的增长都比较困难。毕竟这时候渗透率已经非常高了,双积分策略已经完全失效,新能源汽车全部依靠市场化手段来支撑,就是靠消费者对于这块的热情。

图8 购置税减免到什么结束?渗透率到30%之后难持续

小结:由于全球在推广电动汽车的过程中,对于关键材料方面考虑不够完善,原材料短缺复现,高昂的原材料价格制约了电动汽车的加速渗透。所以,我觉得,2022年我们要有足够的战略耐心去等待再次平衡。这不仅仅是单纯开拓锂资源能解决的问题。

参考文献:

1. 百人会《创新驱动新一代电池繁荣》

2. NE研究院《2021年市场回顾和2022年展望》

——END——