比亚迪海豹卖贵了吗?漫谈车企的新车定价策略

在万众期待中,比亚迪海豹终于在近期上市了,按照官方发布的信息,海豹的补贴后预售价在20-30万区间,整体上略低于特斯拉Model 3的价格,但两者的价格有不小的重叠区间。此消息一出,瞬间引爆了舆论场,许多车友认为海豹的价格定高了,应该在20万上下,甚至认为比亚迪开始飘了,脱离了群众;也有车友认为这是比亚迪向特斯拉发起的正面挑战,是国产品牌崛起的标志。许多车友的评论都十分有趣,但在立场上各不相让,这不禁勾起了笔者对于新车定价问题进行深入探讨的兴趣。

前记

在很多年前的一堂大学机械设计课上,为了讲授设计成本控制的相关问题,教授首先问了在座所有学生一个问题:“价格和成本有什么关系?”在一阵沉默之后,一个同学轻声答道:“价格比成本高。”教授环顾四周询问是否还有其他答案,见无人回应,教授便给出了他的答案,我清晰的记得他的原话是:“Der Preis und die Kosten sind unabhängig!(价格和成本没有关系!)”

见学生们一脸疑惑,教授于是又进一步解释道:“成本是由一些列生产要素决定的,比如原料成本、人力成本等等,这些统称为生产率(Produktivität),而价格是由市场决定的,所以价格和市场没有关系。”说老实话,笔者当年在课堂上并不能完全理解教授想要表达的意思,但这堂课给我留下了极为深刻的印象,有一种不明觉厉的感觉。直到多年以后,随着在工作中不断积累实际经验以及进一步的学习深造,我才慢慢理解了教授当年所讲授的深刻内涵。因此,笔者将结合自身的工作经验和一些微观经济学的知识概念,从企业的角度出发,同时也是借着比亚迪海豹所引发的这一波讨论热度,聊一聊车企是如何为新车制定价格策略的,供各位读者参考。

市场决定价格

这里所说的价格并不是一款具体车型的实际价格,而是一类产品的长期价格趋势。简单来说,在一个完全开放的自由市场中,一类产品的长期价格是由不同生产者之间的竞争以及生产者与消费者之间的需求博弈而产生的。中国的汽车市场经过多年的改革与发展,品牌和车型众多,竞争高度激烈,早已成为了一个完全竞争的自由市场,市场规模在全世界遥遥领先。

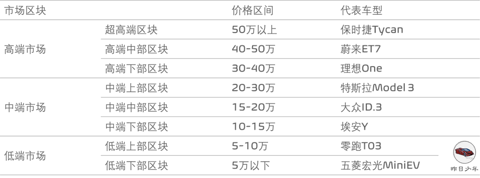

在这种情况下,中国汽车市场中业已形成了自身成熟的市场区块划分方式,这是车企在制定产品价格所必须参考的。当然,具体到区域市场,此类划分方式会有些许差异,比如在一线大城市高端车销量高,使得市场划分整体上移,反之在三、四线及以下的城市中市场划分则会有一定程度上的下移。因此,处于不同市场环境中的个体对于高中低市场区块划分与价格的对应关系的理解感知上会有一定差异,然而车企需要考虑整体市场或其特定目标市场的状况,因此其定价策略与个人观念不一致是十分正常的现象。至于许多车友所希望的“高端不一定高价”的迷思,从消费者个体的角度出发当然是可以理解的,毕竟谁都想买到物美价廉的产品,但是从企业的角度出发,如果在产品力相同的情况下定价大幅低于同级竞争者,其结果很可能是利润水平低于竞争对手,而这样又会进一步引发两个不利的后果:后续研发投入和资本市场融资能力落后对手,不利于企业的长期发展。相关话题我们会在下文中进一步展开。

企业决定产品定位

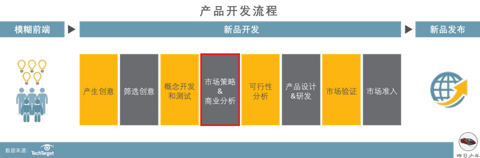

现代整车企业在新品开发方面都拥有特定的产品开发流程,涵盖从创意阶段直到最终产品发布上市的完整过程,其中市场策略和商业分析(Market Strategy & Business Analysis)环节将决定产品的功能配置和定价策略,需经过管理层的多轮审核修改,以及第三方专业咨询机构的评估才能最终确定的,而且在后期开发中还会根据实际情况出现一定程度上的变动。

在市场策略和商业分析环节,产品规划部门一项很重要的工作就是确定新车型的市场定位,并与市场竞品进行对标(Benchmarking)。通过与目标竞品的直接对标以及与潜在竞品的跨级对标分析,企业将确定新车型的产品竞争策略,在此基础上形成车型的规格列表(Spec Book)和配置清单(Feature List)。在对新车形态有了更清晰的概念之后,结合目标市场定位、市场供需分析以及目标利润率,企业将进一步确定新车的价格策略。

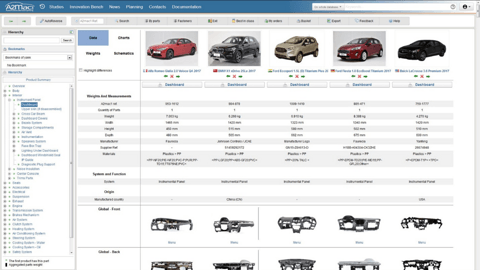

对标是汽车行业中十分常用的重要工具,通过对标其它竞品的各项参数,车企能够在市场中为新产品进行定位,这些参数越准确,新车的定位也会越精准。除了获得竞品实车进行深入研究之外,许多车企也会利用对标工具进行产品分析,在汽车行业中最为知名的对标工具为A2Mac1,这是一家总部位于法国巴黎的对标服务公司,在全世界主要汽车生产国都设有对标中心,收集了大量的车型对标数据,为全球各大车企提供对标服务。

生产要素决定成本

决定新车成本的生产要素主要可以分为两类:固定成本(Fixed Cost)和可变成本(Variable Cost)。固定成本包括如生产设施投资、研发投资等不随产量变化的成本;可变成本是指可以随产量变化而变化的各类成本,如销售成本、原物料成本(BOM Cost)、生产成本、物流成本等等。

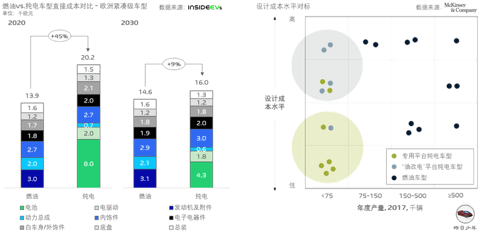

在这里笔者想着重聊一下原物料成本。在车企确定了规格列表和配置清单后,工程团队在此基础上完善设计方案,从而产生原物料清单(Bill of Material, BOM),根据BOM清单采购部门开始向供应商询价,从而核算出初步的原物料成本。在新能源汽车产业发展的早期,单位千瓦时的电池成本居高不下,据悉可达100美元上下,因此当时的行业普遍认为电池成本将是新能源汽车发展的瓶颈。根据一些此前的一些预测,电池成本将占整车BOM成本的三分之一强,使得纯电车型的BOM成本高出同级别的燃油车型近50%,即使发展到2030年电池成本进一步降低,纯电车型的BOM成本仍要略高于燃油车型。然而事情的发展远超出人们此前的预期,就在短短的两三年中动力电池的产能大幅增加,借助规模优势以及持续工艺技术优化,电池成本快速下降,据悉最新的特斯拉4680电池的成本已经低至57美元每千瓦时,而特斯拉近年来不断走高的销量也使得供应商进一步降低报价。根据国际能源署(IEA)今年5月发布的报告,中国的电动汽车中位价格仅比同级别燃油车型高出10%,远低于其它主流市场中45-50%的水平。因此电动汽车的原物料成本,尤其是在华生产的原物料成本的下降速度大大超过此前预期。

另据麦肯锡所做的设计成本水平(Design-to-Cost, DTC)分析,专用平台纯电车型在与设计相关总体成本方面相对“油改电”平台车型和燃油车型具有明显优势,这些优势体现在优化集成设计减少部件数量、低成本材料的使用、减少质量问题等方面。因此,对于没有转型包袱的新能源汽车企业来说,设计成本的优势无疑是巨大的。

就当下来看,电动汽车的成本优势已经开始逐步显现,唯一具有极大不确定的就是电池原材料价格,如锂、镍、钴等,尤其是受近期俄乌冲突的影响,其期货价格发生了剧烈的波动,也因此引发了一轮电动汽车涨价潮。但是从长期趋势来看,行业普遍预期动力电池原材料的供应量将不断增加,因此原材料成本在长周期中不会成为推动电动汽车成本上涨的利空因素。

销量决定成败

了解了价格和成本各自的形成机制,我们将进一步从销量的角度探讨两者在与市场实践中的变化关系。为了更好的阐释说明,我们将引入微观经济学(Microeconomics)中的盈亏平衡点模型(Break-even Point, BEP)。需要强调的是,我们所采用的简化模型仅为阐释基本概念,因此与现实存在一定误差,比如可变成本在现实中也会随销量变化而变化,一般销量越大可变成本越低(如零部件采购价),但在模型中我们将忽略这些误差而将重点放在核心概念上。

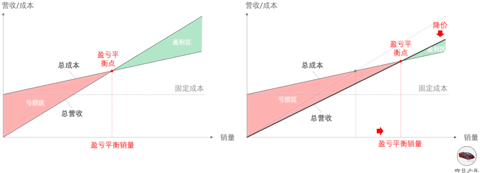

从一般市场规律角度出发,初始定价(总营收线斜率)总会高于可变成本(总成本线斜率),再结合前期投入的固定成本,便可以计算出达到盈亏平衡点所需的销量。当销量小于盈亏平衡销量时,企业在该项目上面临亏损;当销量大于盈亏平衡销量时,企业则开始盈利。因此,对于一个车型的销售,自然是销量越多公司盈利越大,但是首先要能达到盈亏平衡销量。

那么,什么情况下企业会主动降低售价呢?首先,当一款车型销售良好、供不应求时,企业可以获得丰厚的利润,但也缺乏降价销售的动力。因为一家车企往往有多款车型销售,而能够供不应求的车型可能占比并不高,因此企业在考虑整体利润时不会考虑降价,甚至在经销商端还会加价销售,这一点对于熟悉“加价提车”的中国消费者而言尤其不难理解。

如果一款车型从一开始就无法打开市场,销量低迷,是否可以通过降价促销实现扭亏为盈呢?这其实也并不容易,因为从盈亏平衡模型就可以看出,在成本不变的条件下,降低产品单价会使得达到盈亏平衡所需销量大幅提高,因此实现盈利的难度更大。另外由于激烈的市场竞争,汽车产品的降价空间并不高,同时销量不佳的车型之所以不被市场接受往往都是由于具有某些硬伤(如技术、设计、品牌问题等),消费者在有更多更好选择的情况下很少会选择为了小幅度降价而为“问题”产品买单,因此通过降价促进销量的可能性基本不存在,或者说其真正产生“扭亏为盈”效果的条件范围过于苛刻,现实中无法出现。需要注意的是,笔者在这里讨论的降价行为是指定价策略的本质性调整,不包括季节性营销降价等非策略类商业降价行为。

因此,当一款车型确认无法打开市场时,企业通常的选择就是停产清库存,在清库存时会进行一定程度上的降价销售,甚至亏本销售,不过也只是出于尽可能止损的目的,已经不是我们所讨论的定价策略问题了。

特斯拉:规则改变者?

看了我们前面所讲的车企不会进行定价策略层面上的降价销售这一观点,许多朋友一定会说:你说的不对,特斯拉就会在产品大卖的情况下因成本下降而主动降价。的确,马斯克曾经在许多场合中都谈到了特斯拉会随着成本的下降而降低售价,使更多的家庭可以买得起电动汽车。我们下面就来探讨特斯拉在汽车定价策略上所带来的改变和其背后的意义。

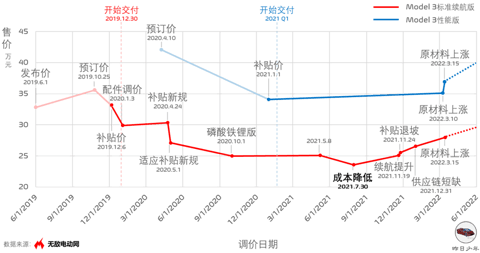

特斯拉在降价问题上(更准确的说是调价)是如何具体实践的呢?我们以中国市场上销售时间最久的国产Model 3标准续航版为例,其前期的几次降价行为都有着明显的产品变化和政策性的触发因素:在2020年1月3日的降价中取消了充电桩赠送和安装服务;同年5月的降价幅度为2.8万,但实际上是为了适应补贴车型售价不得超过30万的新政策,补贴前价格也只由30.35万降到29.18万,通过补贴才将车价降至27.1万;到10月份再次降价,但动力电池改为了磷酸铁锂,产品本身已经发生重大变化。真正基于成本下降的降价行为出现在2021年7月底,但随后便进入涨价周期,因续航提升、补贴退坡以及原材料价格上涨等因素进行了多轮涨价。后续上市的车型如Model 3性能版和Model Y的售价则一路上涨,没有经历过任何一轮降价。

我们可以想象一下,如果电动汽车是一个成熟市场的话(无补贴、无重大技术革新、原材料供应链稳定),这些调价还会发生吗?因此,即使我们愿意相信马斯克基于成本下降而不断降价的意愿,也不得不怀疑这种定价策略在现实中是否具有可行性和可持续性,即便是在当下这种市场快速变化的时期,我们也还需要更多的案例才能够证明这种定价方式真的存在于市场之中。不过,虽然只是更多的存在于商业概念中,由于马斯克个人巨大的影响力,这种根据成本定价的构想也的确对于传统的对标定价模式形成了新的挑战,两种不同的定价模式在市场中不断发生碰撞近而产生化学反应,最终能够形成何种新的定价模式所将是未来汽车行业新业态的一个重要观察点。

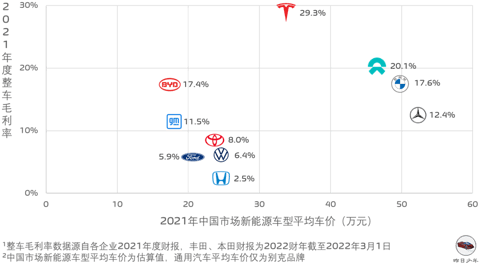

我们最后再来对比一下特斯拉和其它车企在降价空间上的异同。毛利率无疑是观察车企盈利能力的一项重要指标,也显示出企业是否有足够的降价余地。观察上面的对比图,虽然无法证实,但我们可以观察到一些现象特点:

高端品牌相对于中低端品牌具有毛利率优势,大概率由价格优势导致

新能源品牌相对于传统品牌具有毛利率优势,大概率由成本优势导致

直营模式相对于经销商模式具有毛利率优势,大概率由利润优势导致(将经销商利润并入车企)

特斯拉在三个维度上均处于优势地位,因此取得了行业中独占鳌头的近30%的毛利率水平。在这个意义上,与其说特斯拉有意愿选择根据成本定价的新策略,毋宁说只有特斯拉有这样的选择,也正是如此人们也更愿意相信特斯拉会随着成本下降而持续降价,但还需特斯拉在市场中实际践行。

结语

聊了这么多车型定价的话题,回到比亚迪海豹的定价是否过高的问题上,我想每个人都有自己的答案。笔者自己的观点是,如果比亚迪海豹在设计时的市场定位就是对标特斯拉Model 3的话,那么其定价就应该与Model 3在同一水平线上,这既是对对手的尊重,也是对市场、对消费者的尊重。如果定价过低,对于海豹的消费者来说,如何说服他们海豹是可以与Model 3竞争的优秀产品呢?对于特斯拉和Model 3的消费者来说,难道要传达一种你们买的Model 3其实根本不值这个价的信息吗?要知道Model 3的销量在中国以及在全世界都是名列前茅的,难道这些消费者都是非理性的吗?因此,尊重消费者的一个重要表现就是要尊重市场长期形成的价格格局,因为这就是全体消费者所共同塑造的。也是由于这个原因,“高端不一定高价”的迷思如果是出于个人对于“梦想之车”的向往是可以理解的,但在现实中并不符合市场经济的基本规律。