特斯拉频繁调价的底层逻辑

在马斯克的认知里,对于特斯拉来说,需求不是问题,产量才是问题。

事实是,需求也是问题。

与需求关联的产量和订单,就是特斯拉频繁调价的依据。根据产能情况调价,以此来影响订单数量,减轻下一阶段生产压力。或者在某些节点,为了饱和产能或者达成某个订单目标,降价提量。

在起起伏伏的调价历程中,我们看到的趋势是:降价是主旋律,涨价只是伴奏的和弦。

主旋律是降价

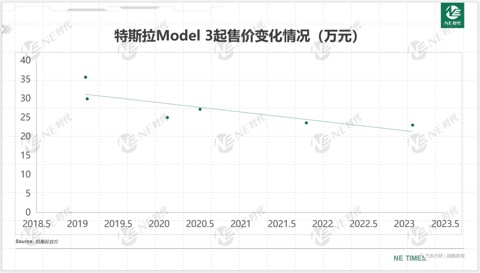

以Model 3为例,入门款价格两年左右时间下降逾10万元。

2019年10月,Model 3开启预定,起售价35.58万元;

2019年末,Model 3起售价降至32.98万元,补贴后29.905万元;

2020年5月初,Model 3补贴后起售价27.155万元;

2020年10月,Model 3补贴后起售价下调至24.99万元;

2021年8月,Model 3补贴后起售价23.59万元;

2023年1月6日,补贴政策不再适用,Model 3最新调整的起售价为22.99万元;

相较于Model 3,Model Y似乎在正式上市之前就将降价额度使用得所剩无几,此后整体价格变动不是十分明显。长续航版本从2021年1月上市价33.99万元,现价31.19万元;后轮驱动版本从28.07万元下滑到26.19万元,最低下探过25.99万元;高性能版本从37.79万元调到36.19万元。

两款车在上市前的预订价格与正式上市价格之间有一个15万左右的降幅,但不同的是Model 3价格继续大幅下探,Model Y涨跌势均力敌。

但即便如此,Model Y自产能爬坡稳定之后,在中国C端市场一直保持欣欣向荣之态势。

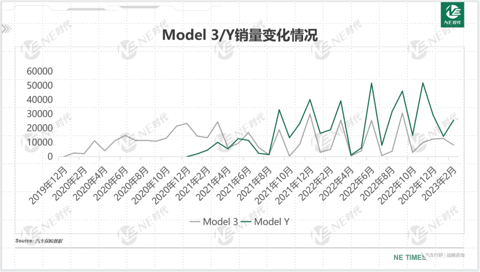

自2021年9月开始,Model Y销量稳居Model 3之上。

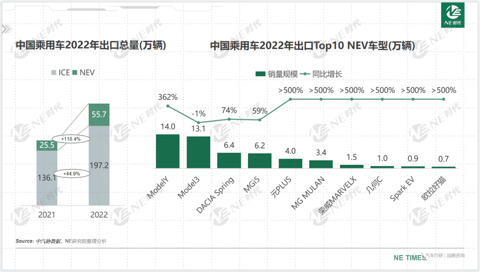

出口市场亦是如此。

据中汽协统计数据显示,Model Y出口量14万辆,同比增长362%,Model 3出口13.1万辆,同比下滑1%,两款车合计占2022年NEV出口量48.65%。

国内与出口市场的双繁荣,让特斯拉更加了解消费者对Model Y需求的旺盛程度。

所以,在产能固定的前提下,特斯拉为了平衡国内和出口市场,会通过变动提车周期、调价等方式来影响C端订单数量,以此来合理分配产能压力。

因此,既然主旋律是降价,我们接下来思考的问题应该是,还会降吗?能降到什么程度?

还会降吗?能降到什么程度?

订单和产量,依旧是我们考量这两个问题的主要方向。

订单即需求,而需求可以从消费者热衷程度和过往终端销量数据窥见。

消费者层面,一批人或已耳闻或已目睹刹车失灵、故障车辆召回、车主集体线下维权等等负面新闻,一批人已经前后脚踏进特斯拉体验店或正在门外徘徊,这两批人中甚至有重合部分。

基数大,丝毫不影响特斯拉收割步伐。

并且,过往的终端数据显示,两款车销量走势保持波动向上,Model Y尤其明显。

所以,除非在风评上发生质的转变,订单对于现阶段的特斯拉来说确实不是问题。

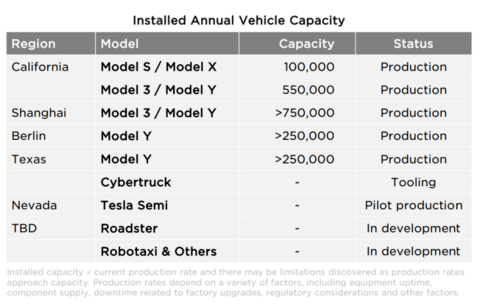

至于产能,特斯拉目前的四大整车工厂,上海超级工厂设备升级后年产能将超75万辆,北美以外主要的出口中心,目前处于满负荷运营状态。奥斯汀和柏林工厂Model Y周产能3000辆左右,内华达工厂SEMI进入试产阶段,首批交付发生在2022年12月。

很明显,现阶段上海工厂即为产能主力,特斯拉也计划进一步拓展主力区域版图。

如何拓展?在上海工厂旁再建一整车工厂,增加Model 3和Model Y产能,官方透露可增加45万辆整车产能。但是考虑到一般整车工厂从开工到投产20个月的周期,最早也要到2024年才会有产能输出。而且目前暂未看到任何开建进展,所以短期内上海区域的产能不太会有明显的增长。

据中汽协出口数据显示,特斯拉2022年出口汽车总量为27.1万辆,全年销量合计71万辆,产量近73万辆。据此我们基本能判断,设备升级带来的产能增量空间已所剩无几。

并且,特斯拉也在2022年四季报中坦言,上海工厂已满载负荷运行几个月,近期不会有显著的产量增加。

所以从产能角度分析,除非某些特定时期产能出现一些波动,短期内特斯拉不太会频繁调价,即便是调价,幅度肯定不会很大。但是长期来看,一旦产能再度爆发加剧规模化效应,再匹配上马斯克对降本的极致追求,降价的可能性非常大。

不过,往下的空间有多少?我们可以试着从利润角度思考。

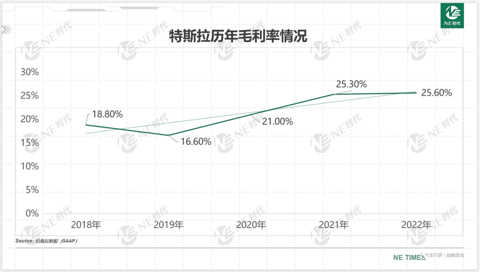

财报(未经审计)显示,2022年特斯拉毛利率为25.6%,作为主要收入来源的造车业务,可粗略理解为每卖一辆28万左右的车,平均可赚取7万左右的毛利(不同售价车型利润情况不一)。结合2022年第四季度18.31%的净利率,同等条件下利润空间还有5万左右。

结合特斯拉电池技术迭代、一体化压铸、电子电气架构升级、电驱及车载电源设计、规模效应、集成等多种降本愿景,还有待挖掘的成本空间。

但不可被忽视的是,技术研发、新车型的开发、工厂布局等都需要投入大量的资本,这些成本项目也在一定程度上制约着特斯拉降本的幅度。

两者之间的价格阈值,决定着特斯拉降本的幅度。目前我们能看到的是,还存在一定的空间。大的趋势是,只要成本往下降,特斯拉现有的车会越来越便宜。

以价换量做大盘子 拓展业务增利 完成三大宏图篇章进阶

在销量保证的情况下,维持一定的利润空间,然后稳步扩张规模,积累资本再扩张,形成良性循环,是一个企业由小及大的惯有模式。

特斯拉对量的界定和利润来源以及两者的关系,都有自己的认知,这也是其坚持降价的重要原因。

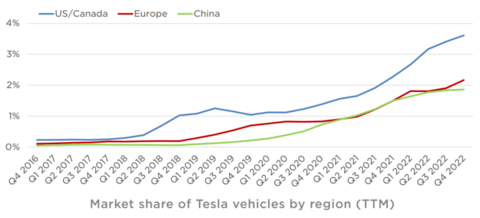

首先在量上,特斯拉肯定不满于现状,销量目标一提再提,宏图愿景直指2030年2000万辆,当下即是2023年180万辆。这与2022年131万辆的销量现状相去甚远。而且目前中国市场一年不到50万辆销量,显然体量不够。

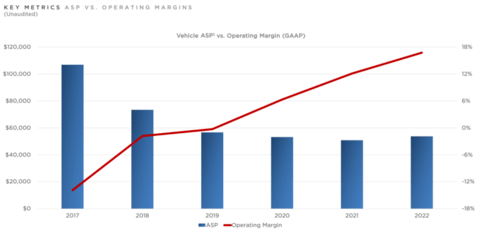

并且,特斯拉已经从规模效应中尝到甜头。尽管汽车平均售价在下降,特斯拉整体汽车毛利依旧在增长。

这是特斯拉生存的第一步,依靠整车量的提升来获取利润,从而扩张其他业务,比如电池、电驱、充电桩及其他部件业务。虽然这些业务目前只是在为车的降本服务,但不排除在此基础上独立成专项业务,制造新的利润点。

以车为载体,特斯拉更大的企图心是在FSD上。

特斯拉FSD价格走势与整车大相径庭。

美国FSD最新价格1.5万美元,每月199美元服务费,而在2015年推出的FSD V7.0版本,可实现自动转向、自动紧急转向+侧面碰撞预警、自动变道、自动找车位等功能,价格仅为2500美元/套。

8年时间左右,美国市场特斯拉FSD售价翻了近5番。

国内FSD经过升级调整之后,包含基础班和增强版自动辅助驾驶的全部功能及之后更新的功能,如今售价在6.4万元。

除了部分硬件成本,FSD更多的是前期软件开发投入的人力物力,所以扩大整车装载量是回收成本和创造新利润的关键。

特斯拉在2022四季报中透露,报告期内依靠FSD创造3.24亿美元营收,美国和加拿大市场购买FSD的客户大概在40万左右,后续软件更新产生的递延收入大概在10亿美元左右,FSD产生的溢价远比单卖车本身更高。

目前,特斯拉FSD全球市场的开通率为11%左右,但在中国这一比例只有1%-2%左右,这与整车的销量分布也密不可分。

但空白越大,机会越大。

这也是特斯拉坚持在中国市场降价,以价换量的重要原因之一。

归根结底,特斯拉三大宏图篇章的根基是车,基于车,才能活下去并且实现各个宏图篇章的进阶。