新能源汽车出海怎么打?比亚迪:没人比我更懂

继泰国工厂之后,比亚迪在海外的第二家乘用车工厂即将落地越南。

据越南官媒报道,近期比亚迪董事长王传福在越南首都河内与越南副总理陈红河会晤,涉及比亚迪在越南造车事项。

比亚迪在越南造车的投资地点选在越南的富寿省,此前比亚迪在富寿市富河工业园区建有电子工厂,具有一定的投资经验。

自 2021 年 5 月宣布乘用车出海计划之后,比亚迪正在快速抢占海外市场。

数据显示,截至 2023 年 3 月,比亚迪新能源乘用车出口量超过9 万辆,并在多个国家拿下销量冠军。

统计网站 Bestselling cars blog 数据显示,自 2022 年 11 月以来,BYD ATTO 3(元 PLUS)连续 6 个月成为以色列全车系车型销量榜首,今年 1-4 月,ATTO 3 在以色列地区累计销售7229 辆。

新加坡陆路交通管理局(LTA)4 月汽车销售数据显示,BYD ATTO 3 荣获当月纯电销冠。

此外,在新西兰、泰国等市场上,BYD ATTO 3 也是当之无愧的销售冠军。

出色的市场表现,极大的增强了比亚迪开拓海外市场的信心,这才有了其买地建厂、购船运输、积极参加国际车展等一系列的举动。

而这样积极的投入,再度增强了比亚迪在海外市场的影响力,一个持续扩张的正向循环正在形成。

01、先 To B,再 To C,比亚迪出海的「捷径」

从出海战略的角度来说,比亚迪新能源乘用车能够在短期实现爆发式增长,并非是时运所致,而是经过数十年,乃至几十年的积累汇聚而成。

自主品牌的出海之路大致可以分为两条路线:

一条是合资品牌以中国为根据地向外输出,上汽通用便是典型代表之一;

另一条则是国内品牌厚积薄发,先在国内站稳脚跟,然后向外输出,如吉利、长安、比亚迪、奇瑞等。

上汽是出口量最大的自主品牌,但主要得益于 MG 名爵(收购英国品牌)打开亚洲、大洋洲市场,在当地具备较高的品牌力。

而长城、奇瑞等传统车企则类似于「农村包围城市」的出海路线,先以性价比拿下第三世界国家,积攒足够的实力再陆续向发达国家挺进。

相比之下,比亚迪有一套开拓海外市场的商业路径——先主攻 B 端运营车辆,再引入 C 端乘用车。

2018 年,比亚迪向新加坡出租车市场投放 e6 纯电动汽车,2022 年开始,比亚迪引入面向私人消费市场的 ATTO 3 车型。

除此之外,包括哥伦比亚、智利、巴西等地区,比亚迪也是早期先通过大巴车、云轨交通商用车积累口碑和商业伙伴,后期再引入 ATTO 3、汉 EV 车型对私销售。

在日本地区,比亚迪纯电动大巴车的市占率高达 70%。

2022 年,比亚迪宣布进入日本乘用车市场,并一次性亮相了 ATTO 3、海豚和海豹三款车型。

先 To B,再 To C,比亚迪选择这一路线的原因不难解释:

一方面是通过运营车辆示范运行,进行消费者的早期教育、积累口碑;

另一方面也能够根据当地实际情况不断优化产品,打造出符合当地人需求的车辆。

自 2022 年以来,比亚迪乘用车出海步伐明显加快,接连在澳大利亚、日本、印度、泰国及欧洲等地举办多场新车发布会,并与壳牌等国际能源巨头达成合作,为海外消费者提供充电服务。

公开信息显示,目前比亚迪在国外的乘用车业务几乎都是与本地的知名汽车经销商合作,且门店经销网络也在不断拓展中。

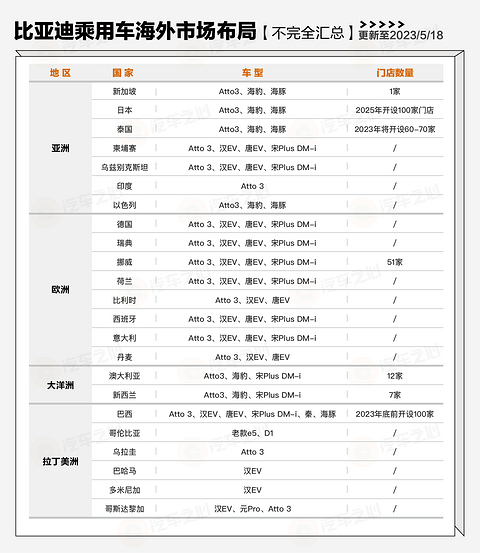

亚洲市场:比亚迪计划到 2023 年要建成 70 家门店。

大洋洲市场:比亚迪的展示中心共计 19 家,已经覆盖了澳大利亚和新西兰全域(除海外岛屿)。

拉丁美洲市场:比亚迪计划在 2023 年底前拥有100 家指定经销商。

同时,比亚迪的泰国乘用车工厂,预计将于 2024 年开始运营,年产能约 15 万辆,生产的汽车将投放到泰国本土市场,同时辐射周边东盟国家及其他地区。

从销售网络来看,比亚迪目前主要覆盖亚洲、大洋洲两大地区。

但在以欧洲为代表的乘用车市场,比亚迪还缺乏大规模的销量网络、品牌基础。

在销量数据上可以看到,2022 年比亚迪在欧洲销售4083 辆新车,同比增长 282%,品牌销量排名较 2021 年上升 8 位,排名第 44 名。

虽然总体上升势头明显,但绝对销量和排名仍然靠后。

欧洲市场是欧系汽车品牌的大本营,当地市场包括大众、奔驰、宝马、菲亚特(意大利)、标志雪铁龙、雷诺(法国)、西雅特(西班牙)、斯柯达(东欧)等品牌积累十分深厚,被当地消费者广泛认可。

在销量、供应链体系不占优势的情况下,比亚迪在欧洲市场的表现仍然存在挑战。

02、渠道、性价比、技术,比亚迪海外市场三大优势

在规划、渠道策略上,比亚迪仍是围绕「走量」展开。

按照规划,比亚迪乘用车出海采用的是「4+4」战略(4 款 SUV、4 款轿车),其中有 4 款的全球化车型作为出口的主力。

Atto 3(元 Plus EV):海外市场投放量最多的车型,预计 2024 年包含海外市场的月销量将会超过 5 万。

宋 Plus DM-i:目前已经开发了多个海外版本(左舵欧标、右舵欧标、国际标等),2024 年将作为欧洲、南美市场的主销产品,预计明年包含海外市场的月销量将会超过 8 万。

海豹:主要推向欧洲市场,预计 2024 年包含海外市场的月销量将会超过 3 万。

海豚:主要投放亚洲、拉丁美洲市场,预计 2024 年包含海外市场的月销量将会超过 5 万。

相比国内在中低端市场厮杀,比亚迪在海外市场直接提高售价,走出一条高端化的新路子。

在法国巴黎,比亚迪投放了 ATTO 3、汉、唐、SEAL(海豹)四款车型。

其中有三款车型开启了预售:

比亚迪 ATTO 3 的售价为3.8 万欧元(约合 27 万元人民币);

汉和唐预售价为7.2 万欧元(约合 52 万元人民币)。

作为对比:

比亚迪汉在国内售价区间为 20.98-33.18 万元;

比亚迪唐在国内售价区间为 20.98-34.28 万元;

元 PLUS 的售价区间为 13.98-16.78 万,明显海外发售的价格普遍比国内贵了十几万。

再比如欧洲市场的汉 EV 和唐 EV(约合 49.8 万元人民币),这个价格足以在当地市场购买宝马 X5 或者奥迪 Q7。

对于海外市场的定价策略,比亚迪一位负责国际市场业务的内部人士表示:

「比亚迪乘用车在海外溢价,与比亚迪新能源大巴在海外先行一步有关,比亚迪大巴的海外售价动辄 70 万-80 万美元,这为比亚迪品牌乘用车在海外溢价打好基础。」

这也说明,比亚迪在海外有溢价的底气。

那么,比亚迪产品的竞争优势是什么?

从竞品车型上来看,不输欧美日韩产品的纯电平台、续航里程,是比亚迪最大的竞争力。

元 PLUS 能在海外快速打开市场,主要得益于搭载比亚迪刀片电池、e 平台 3.0 等技术的赋能,获得欧洲权威的安全认证机构——NCAP 五星级安全评级的认可。

海外媒体曾如此评价刀片电池:

「(这项技术)有可能在中国乃至世界市场成为不容忽视的存在,目前中国电池制造商占全球电池市场超 50%,比亚迪以 12.9%市场份额排名全球第三,也是居于首位的主机厂。」

在挪威市场,唐 EV 超过600 公里的续航里程位居当地中型纯电 SUV 榜首。

而同样尺寸的大众 SUV,续航里程只有 500 公里左右,但价格却与比亚迪唐 EV 重叠。

反观东南亚地区的泰国市场,渠道、价格是比亚迪乘用车最大的竞争力。

惠誉评级泰国企业评级高级董事 Obboon Thirachit 表示:

「比亚迪比特斯拉更早开始了在泰国的销售网络和服务网络的布局,而且 BYD ATTO 3 的价格也比特斯拉 Model 3、Model Y 更便宜,这是比亚迪销量更高的原因。」

总而言之,比亚迪在海外市场的竞争优势主要分为三点:

大规模扩张的销售渠道;

不同经济地区,产品的精准投放;

技术的先发优势,塑造了充足产品力。

在比亚迪董事长兼总裁王传福看来,新能源汽车领域谁的资源多、供应链更完善、推出的产品优势更大,谁就能赢得更大的市场。

03、比产品出海更重要的是,价值链出海

在国际视野中,碳中和趋势带来的「禁燃」需求成为各国共同命题。

相比使用成本更高昂的燃油车,一步到位的电动化产品对当地市场的吸引力不言而喻,加上各地的购车补贴、税收优惠与减排奖惩机制等举措,海外新能源市场也具备长足的增长潜力。

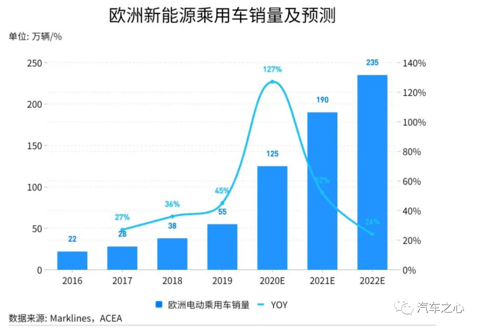

尤其是欧洲市场,目前处于电动车需求高涨的阶段。

公开数据显示,今年 4 月欧洲电动车渗透率再创新高,德国、法国、挪威、英国、瑞典、意大利等 11 国电动车销量合计16.1 万辆。

具体来看,挪威电动车渗透率突破90%,瑞典超过50%,法国突破 20%,荷兰接近 40%,均创下各国渗透率新高。

燃油车时代,中国同传统汽车工业发达的德国和日本还存有一定差距。

但在新能源汽车时代,中国已经在电动化、智能化技术方面走在了前列,甚至在全球供应链方面,中国的影响力正逐步增强。

根据观研天下公布的数据,全球几乎一半的零部件都来自中国,而由于宁德时代和比亚迪电池产量的攀升,世界超过四分之三的电池产能在中国。

除了供应链的独立,智能化也是中国汽车得以实现超车的核心。

目前来看,大多数海外厂商不仅在智能辅助驾驶处于最基础的阶段,包括像交互流畅的智能语音,内容丰富的车机系统依旧是明显的短板。

比亚迪的热销,是中国车出海路上一道缩影,从技术外溢、产品外销再到全资建厂,中国汽车正在迈出由出海到全球化的重要一步。

无论是新造车势力还是传统车企,纷纷开始向国外输出新能源汽车,虽然市场占有率仍处于爬坡阶段,但长此以往将会成为中国汽车出口的另一重大出口增长点。

当车企出海之路渐宽,越来越多的厂商将目标瞄准海外市场,这两个问题不得不引起思考:

一是本地生态的构建,比如在车联网、充电、智能驾驶等方面,如何带来适应当地标准与需求的高品质服务?

其次是价值链的形成,比如是否在当地建设研发中心、整车及零部件工厂、物流公司,或者是零部件能否实现当地化?

从长远目标来看,这是决定一家车企出海上限的重要因素。

04、中国汽车出口世界第一,海外成新能源车第二增长曲线

将车卖向海外,是车企寻求销量增长的一种途径。

2022 年,中国汽车出口311 万辆,同比增长 54%,其中新能源汽车出口量为 67.9 万辆,同比增长 1.2 倍。

今年 1-4 月,中国汽车企业出口数量达 137 万辆,同比增长 89.2%,而新能源汽车出口量已经达到34.8 万辆,同比增长超过 1.7 倍,新能源已经成为推动汽车出口量上涨的重要引擎。

乘联会秘书长崔东树表示,新能源汽车的出口表现呈现出超强态势,是汽车出口的核心和主力,并且新能源汽车出口仍存有可持续增长的空间,会占到整体汽车出口的三分之一。

事实上,自主品牌出口大体上可以分为两个阶段。

2004-2012 年,自主品牌出口量突破100 万大关,此后保持每年100 万辆的出口规模。

2021 年,自主品牌出口开始第二轮增长,先是超越韩国成为全球第三大汽车出口国,2022 年又超越德国上升到全球第二。

长达 10 余年的时间里,自主品牌出海经历的不仅仅是量变,更是质变——从商用车到乘用车,从性价比到品质化,从燃油车到新能源。

最为明显的特征之一,即越来越多自主品牌加入出海大军。

2022 年,比亚迪、长城登上巴黎车展,蔚来继挪威之后,新增向德国、荷兰、瑞典、丹麦 4 国市场提供服务。

作为汽车的发源地,欧洲有着丰厚的汽车文化,国产新能源车若能取得欧洲消费者的认可,能够在很大程度上自主品牌的造车水准已经有了质的提升。

其次,从发展潜力的角度而言,诺大的海外市场也能为国产新能源车的发展提供想象空间。

现阶段欧洲、日本、韩国车企的新能源转型步伐缓慢,传统豪强BBA 主流的纯电产品仍离不开「油改电」的质疑,大众 ID. 系列几乎是仅有的原生 EV 产品,日系三强的纯电产品存在感也不强。

这对于自主品牌的出海,无疑有着巨大的机会。

不过,相对于产能过剩寻求增量市场而出海的比亚迪等车企,造车新势力仍处于产能爬坡阶段。

若再加上出海所需的渠道建设、产品改造等费用,必将会对新势力有限的资金提出严苛的考验。

这是一众新造车品牌需要谨慎思考的事情。

进军国际市场,这是一条鲜花与荆棘并存之路,需要各家车企依据自身的发展情况,做出适合自己的选择。

比亚迪已经走出了一条较为成功的路。

就如《巴伦周刊》所言:

「在芯片自给和全球新能源车市场持续增长的预期下,比亚迪的国际化路径将成为其估值突破的重要一环,从市场份额、赛道成长性和产业链布局来看,比亚迪具备其他新能源车企短期内无法超越的优势。」

希望比亚迪在海外市场的优势,能够取得一定的示范效应,让更多的国产新能源品牌走出国门,找到属于自己的全新增长点。

参考资料:

比亚迪:9月产销突破20万辆,2023年剑指400万辆?

https://mp.weixin.qq.com/s/EnA5FxH0S-0NS8xzOIaUIg