美联储降息预期之下,文远知行的IPO之路“钱”途几何?

文:互联网江湖 作者:刘致呈

这两天有两件事儿很热。

一个是文远知行在美国证监会(SEC)公开披露招股书,拟在美国纳斯达克IPO。另一个事儿是美联储暗示最早在9月份降息。

对于自动驾驶行业来说,这两件事儿算是两个利好。

一来,这两年闹“美元荒”再加上前两年自动驾驶行业祛魅,资本市场对自动驾驶公司都没什么兴趣了,文远知行这个时候赴美上市,也算是一针强心剂。

二来,如果美联储真的降息了,那么看看这波文远上市能不能搏一个好的市值,其他排队的IPO的企业,心里也能有个底。

虽然时机看起来没那么差,但要想获得资本市场的认可,恐怕没那么容易。

主要还是亏损的问题。

2021年文远知行亏了10.073亿,2022年增至12.985亿,2023年亏损至19.491亿元人民币。

这几年的运营下来,投资人亏麻了。

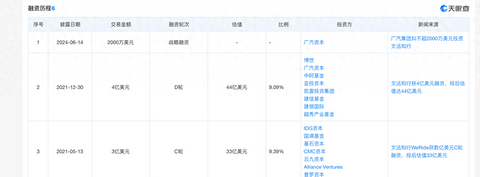

好在之前的投资方很多,融了不少钱。天眼查APP显示,投资方里也有中阿基金这样的玩家。不过,投资方也不是慈善家,前面几轮融资中也有很多财务投资者,财务投资者终究是希望看到回报的。

所以,即便是亏这么,文远也到了必须上市融资的时候。

那么,这波上市文远能不能有一个比较理想的估值?能不能给投资者一个体面退出的机会?值得研究。

商业化不确定性仍在,Robotaxi故事难讲

对于文远知行来说IPO是个难题。

去年3月启动赴美上市计划,8月份赴美IPO计划获得中国证监会国际合作部备案,文远需要在一年内完成上市,即今年8月25日前完成上市。

不只是说上市的过程难,难也难在如何让大洋彼岸的投资人买单。毕竟之前中概股被低估已经成为常态,优秀的公司尚且被低估,何况是需要长期投入而且还在持续亏损当中的科技公司呢?

所以,文远知行需要一个强有力的商业化故事,来说服资本市场,最近爆火的Robotaxi正好给了文远一个机会。

根据以往的经验,商业化基础越不稳定的企业,越是在IPO的生活需要“讲故事”。

文远知行的商业化可以用四个字概括:基础未稳。

招股书文件披露,文远知行有五大业务:网约车Robotaxi、自动驾驶小巴Robobus、自动驾驶货运车Robovan、自动驾驶环卫车Robosweeper以及高阶智能驾驶。

这些业务被分为两类:销售L4级别自动驾驶汽车及相关传感器套件产品,提供L4自动驾驶及ADAS(高级驾驶辅助系统)服务。

目前来看,ADAS服务仍然是公司营收的主要来源,营收也主要来源于博世的订单。

根据招股书数据,2021年到23年,文远知行营收从1.9亿元增长至3.48亿,来自博世的收入增长就超过1亿元。而今年上半年,博世订单不稳,文远知行的ADAS收入也就减少了4390万元。

什么意思呢?汽车行业价格战的寒气已经传导到了ADAS软件供应商。比如向文远这样的自动驾驶企业,虽然也有技术,但工程化和量产还是要靠与主机厂合作。

目前的文远知行,其实还是很依赖博世这个“大客户”。而这个“大客户”其实也不容易,汽车行业打个喷嚏,纵使博世对于车企再重要,作为供应链企业也得“感冒”一阵。博世一“感冒”,上游的供应商业绩恐怕就要遭殃。

因此,文远知行现有商业化基本盘,未必就真的能好到哪去。

换句话,汽车行业不争出结果,文远知行这些企业的商业化基础,就可能还有很大的不确定性。所以也更需要向市场讲一个看起来更完美的故事。

Robotaxi会是一个完美的故事吗?

从这段时间萝卜快跑的事情看,自动驾驶公司要给市场讲这个Robotaxi故事,恐怕还不到火候。

萝卜快跑的爆火,Robotaxi市场点燃了,资本市场也被点燃了,但是落地层面,其实很尴尬,属于一种半停滞状态。

前阵子有传言萝卜快跑武汉停运,后来被辟谣了。停运被辟谣之后,萝卜快跑又被传涨价了,趋近出租车价。

这从侧面看出,Robotaxi的落地是有很大的阻力的。毕竟,Robotaxi这事儿涉及民生,不是一个单纯的规模经济的问题。

总之,当下节点自动驾驶大规模落地,其实很微妙。而对行业来说,这些传言其实是偏利空文远知行这样的企业的。

因为,文远也好,小马也好,其实大家都等不起。

底层逻辑来看,Robotaxi的确是个很有想象力的生意,而文远知行不只能讲Robotaxi,还有Robobus、Robovan……

但问题是,没有足够的钱和时间,这些想象力就只能是想象力。

就拿Robotaxi这个相对商业化落地比较快的来说,这其实是巨头的游戏。拿百度来讲,Robotaxi业务是要不断烧钱的,而百度主营业务是搜索,能源源不断带来现金流,支撑着Robotaxi业务。

而小马,文远们跟百度根本就不是一个量级。

当年都在做L4,为啥最后是萝卜快跑熬到了最后,核心是搜索钱袋子,不太依赖于外部资本。而文远、小马则需要不断地去外部找钱,找融资。

这样就会面临着一个问题,一级市场找不来钱,那么IPO就成了唯一能走的路。

如果成功上市,但二级市场上没有一个好的估值,那么融来的钱能不能支撑起一场“持久战”,这也是一个问题。

所以,L4级别的无人驾驶赛道,其实是综合实力的较量。

这不是文远一家要面对的问题,这是行业都需要面对。

除非在一两年内真的能实现盈利,让资本市场看到曙光,否则当下阶段即便是上市成功,恐怕也只是找到了一个新的“接盘侠”而已。到头来,“击鼓传花”的游戏又能玩多久呢?

烧钱搞研发不是问题,如何不持续失血是关键

Robotaxi估值难讲,无人驾驶企业上市潮流下,资本市场表现可谓是一言难尽。

核心原因并不复杂,整个汽车行业战火纷飞,给车企做供应商,既没钱图也没前途。恰巧,除了给车企做供应商,无人驾驶企业们还真的就没几个靠谱的变现方式。能直接来钱其实就是卖给车企。

只是,自动驾驶这个功能,对于高端车型来说是刚需,而对于主流市场来说就是个锦上添花,难打动消费者为之付费。

实际上,在终端市场,30万到50万市场,智能驾驶才有吸引力。

问题来了,高端市场卖得好的品牌都是自研。

比如问界、特斯拉。到头来还是得做供应商的角色,而剩下的车企没有那么高的毛利,只能向供应商压价。

所以,整个智能驾驶产业链,只有大疆这种低价方案才有吸引力。

低价是有代价的。

这个代价呢,就是行业里的企业不管上不上市,整体商业化表现都不好,估值也很低,比如Aurora再比如估值暴跌的Mobileye。

文远知行显然是知道只做供应商没啥想象力。所以,这次冲击IPO,文远显然想给市场讲一个不一样的故事,比如,讲一个卖服务的高毛利故事?

实际上,从2021年到2024年上半年,文远的业务结构已经有了比较大的变化。产品收入占比从73.5%下降到了14%,服务收入占比从26.5%,上升到了86%。

这种业务结构的变化也改善了毛利率。

2021年到2023年,文远的毛利率分别为37.4%、44.1%以及45.7%。

这么高的毛利率,为啥还亏钱呢?原因就在于挣的钱远没有花得多。

文远的营收增长很快,但还是缺乏规模,2021-2023期间,从1.382亿元提升至4.018亿元。而研发费用方面,2021年至2023年,文远知行的研发费用分别为4.432亿元、人民币7.586亿元及人民币10.584亿元。

三年的研发投入就有22.6亿 ,自动驾驶技术研发太烧钱了。

这也会带来另外一个问题,现在一部分的研发投入还可以被列为“资产”,那么未来随着研发投入逐渐被确认为成本,财务上的亏损会不会更严重?

高投入也好,亏损也罢,反正自动驾驶这个行业,高研发投入是一种“政治正确”。

这其实也从数据上证实,如今的自动驾驶行业还是处在相对早期的技术投入阶段,离市场期待的商业变现周期,还差着很长一段距离。

当然,不是说不能在研发上高投入,但这个时候,其实更重要的是保持高投入的同时又要确保自身“不失血”。

这一点尤为重要。

目前来看,文远知行还有现金可用。

招股书显示,公司现金、定期存款、理财投资总额约42亿人民币。只是,如果持续失血,业务不能带来足够的利润增长,再加上自动驾驶行业的商业化周期这么长,那么再多的现金也会有用光的那一天。

招股书里也提到,这次IPO募集的资金,也将主要用于支持研发和商业化运营。其中35% 将用于自动驾驶技术、产品和服务的研发,30%将用于自动驾驶车队的商业化和运营,以及拓展更多市场的营销活动。

上市成功之后,那么接下来一段时间,文远智行手里的弹药还很充裕,能否成功地找到自己的商业化之路,给投资者一个体面退出的机会,值得关注。

最后,这次文远知行赴美上市,还是有一定的历史意义的。

中美科技竞争的时代背景下,中国科技公司赴美上市显然没那么容易了,未来在美上市的科技公司会有多少,其实有很大的不确定性,而已经赴美上市的公司未来的命运如何,其实也充满不确定性。

总之,珍惜机会把握现在,助力我国科技硬实力再上一层楼,自动驾驶企业义不容辞。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。