宁德时代+比亚迪=通吃全球?

新造车卷销量,电池公司卷装车量。

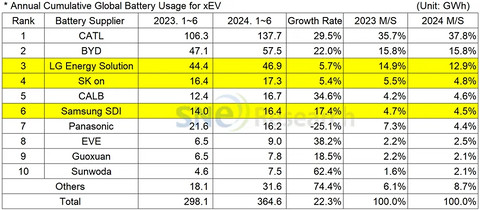

今天,SNE Research 公布了 2024 上半年,全球动力电池装车量排行。

从 2018 年开始,宁德时代就没有让榜首旁落,今年上半年,「宁王」甚至将市场份额从 35.7% 进一步提升到 37.8%,距离 40% 似乎都不是很远。

另一方面,凭借着自家车型销量的进一步冲高,比亚迪进一步巩固了全球第二的动力电池供应商位置。

宁德时代+比亚迪,这两家厂商占据了今年上半年全球 53.6%,也就是超过一半的动力电池装机量。

算上前十名里面其他的中国电池公司:中创新航、国轩高科、亿纬锂能、欣旺达,即使忽略 others 里面的其他中国电池势力,今年上半年,中国动力电池全球市占率可以达到惊人的:

64.9%!

今年上半年,全球动力电池市场继续高歌猛进,注册新能源汽车电池总容量达到了 364.6GWh,同比增长 22.3%。

回到新造车的起点 2014,那一整年,全球动力电池装车规模刚刚突破 10GWh——10 年超过 70 倍的增速,称得上日新月异。

当市场迅速繁荣,我们能从里面看到中国电池产业的什么新趋势?

今天简单聊聊。

两个方向,同样领先

今年是新能源新车大年,我们拍新车拍到手软,群众看两件事看到疲劳——新车发布会上宁德时代的电池、比亚迪霸榜各大新能源销量排行。

两家企业用不同的方式前进,最终在动力电池装机量上汇合。

先说宁德时代,今年宁王冲高结果在量,但原因在于质。

先举三台车:小米 SU7、理想 MEGA、星纪元 ET。

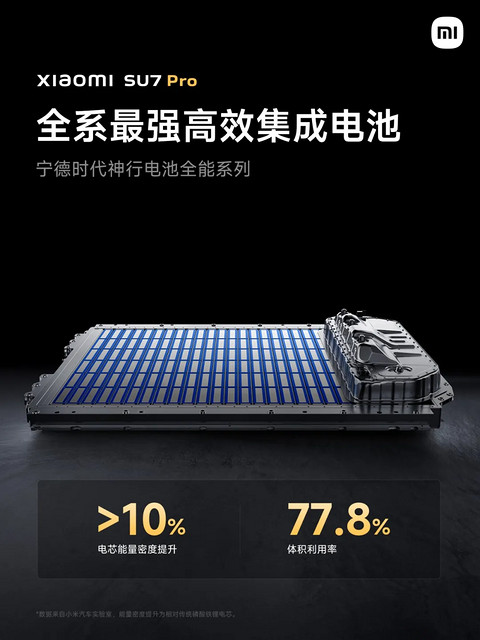

3 月 28 日雷军正式交卷新造车,21.59 万起的 SU7 如今已经连续交付破万,而宁德时代则在 SU7 上首发供应麒麟一代「全能型」电池。

全能型可以说是麒麟一代的六边形形态,也可以说是终极形态,在充电速度、能量密度等方面做了平衡和进步,同时实现 77.8% 的体积效率。

按照雷军的介绍,麒麟一代全能型可以在成熟化学体系下,最终基于 SU7 平台实现 132kWh 的电池容量,最终实现 1000+ 的 CLTC 续航。

紧接着,在 7 月 19 日的年度发布会上,雷军官宣 SU7 Ultra 原型车搭载了宁德时代麒麟电池二代,可以达到 1330kW 的放电功率。

SU7 搭载的两代麒麟电池,是宁德时代 2024 电池性能全面冲高的缩影。

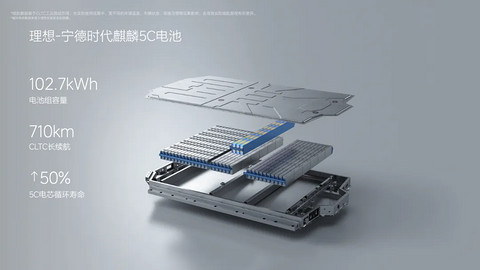

3 月 1 日,李想在上海正式发布了理想 MEGA,它首发搭载了麒麟一代快充型电池。

我们实测 MEGA 可以达到 520+kW 的极高充电功率,在目前的电网客观条件下,已经非常接近高效利用的功率上限了。

除了三元锂体系,宁德时代今年也在铁锂体系做了大量工程化创新。

和以往维持在 2C 级别的铁锂电池相比,去年 10 月发布的神行电池,将铁锂的充电峰值倍率做到了 4C 级别,这也是正极材料纳米化、负极石墨改性等技术趋势的一个成果。

实际效果是,今年搭载神行 4C 首发上市的星纪元 ET,可以实现最高 760km 的纯电续航,30-80% 充电官方标称 9 分钟。

占领技术制高点,成为宁德时代装机量继续一骑绝尘的原因之一;而比亚迪,则凭借自家品牌各细分市场车型的全域覆盖,实现了动力电池装机量的增长。

今年春节假期结束开始,比亚迪的新车新价格海报图,频次甚至一度接近周更。

从 16.98 万的汉唐荣耀版、14.98 万的海豹荣耀版,再到刷屏的「798 战神」秦 DM-i,以及霸榜纯电总榜的 6.98 万海鸥,比亚迪主品牌的 2024,是对 30 万以下战场的无差别开火。

另一方面,弗迪也在努力拓展刀片电池的合作伙伴——比如小米 SU7 标准版,搭载的就是 73.6kWh 的刀片电池,可以实现 700km CLTC 续航,以及约 2C 的充电倍率。

此外,小鹏汽车今年的核心车型 MONA M03,同样搭载了来自弗迪的刀片电池。

最终,宁德时代上半年全球装车量达到了 137.7GWh,比亚迪则是 57.5GWh,两者之和接近 200GWh,相当于 200 万台小米 SU7 Max 的电池总容量。

竞争,从国内到全球

问题来了,电池公司在国内市场百花齐放,是否意味着能在国际市场复刻这样的热火朝天?

另外引入一组数据:上半年我国国内动力电池装车量前十名,来自中国汽车动力电池产业创新联盟。

比亚迪上半年实现了 50.51GWh 的装车量,宁德时代则达到了 93.31GWh。

这意味着按照 SNE 的全球数据,比亚迪动力电池海外装车量是不到10GWh,占比亚迪总量的 17.4%;宁德时代海外装车量则是40.4GWh,占自身总量 29.3%。

专注于自产自销,成为比亚迪动力电池装机量海外占比偏低的主要原因——2024 是比亚迪全面出海的关键年,但销量起成绩需要时间。

而另一边,宁德时代在 2024 迎来了海外市占率的新进展,29.3% 是海外装车量占比的新高。

但落实到财报,宁德时代上半年海外市场营收为 505.29 亿元,而 2023 年全年海外营收为 1309.92 亿元,今年上半年海外营收同比下降接近 25%。

同时,今年二季度是宁德时代连续第三个季度,出现总营收同比下滑。官方在电话会上的解释,是「原材料成本下降,电池成本相应下行」。

新能源价格战席卷全行业,而更关键的问题,在于宁德时代能否保持技术和成本的领先。

2024 年北京车展,欣旺达发布了可以在 10 分钟内实现 80% 充电的 6C 级别闪充电池,并且号称涵盖 LFP和 NCM 两大化学体系。

6 月,36 氪报道称欣旺达已经拿下理想 M 系列、小米第三款车型的电池定点。

同样在今年北京车展上,瑞浦兰钧、中创新航也都发布了最高续航 1000+km、支持高倍率快充、高能量密度的多化学体系电池方案。

除了动力电池业内,车企自研电池,也在 2024 年获得更广泛的讨论度,甚至是更高的产品地位。

比如大圆柱体系的几位自研车企:特斯拉、蔚来,等等。

前段时间特斯拉攻克双干法 4680 电池电极制备的报道,几乎席卷电池讨论圈层,逐渐冷却的大圆柱体系,再次成为活跃话题。

双干法从混浆、涂布、粘结、涂层厚度等全方位指标上,都要领先目前业界主流的湿法电极。

尽管双干法需要等待工艺成熟和产能爬坡,但特斯拉率先进入干法时代的消息,依然点燃了人们对大圆柱的期待。

此外,吉利首发在极氪007的金砖电池、吉利研究院前段时间发布的短刀铁锂电池,也都凸显了吉利自研自产电池的决心和能力。

回到宁德时代和比亚迪,它们都经历了亮眼的上半年,市占率和装车量稳居一二位,成为中国动力电池两种发展路线共同的代表。

而在产业急速发展、市场需求变幻的当下,宁德时代和比亚迪也都面临着各自独特的竞争压力。

它们面对竞争的破局方式,某种程度上也体现了中国动力电池的发展方向。

(完)