Tier 1财报对比:德赛均胜稳定增长,商汤成功切入,四维押宝智驾

汽车行业正在快速发展和变化,需要跟上节奏的,不仅仅是车企。

背后无数的供应链企业,都需要敏锐地捕捉到市场的脉搏,调整自己的方向。

今天,我们就从汽车智能化供应链中,挑选四家正在积极转型的Tier 1,透过最新的半年报,来看看他们的转型之路走得如何。

1

—

德赛西威

先来看德赛西威,今年上半年,德赛西威实现营业收入116.92亿元,同比增长34.02%;归属于上市公司股东的净利润为8.38亿元,同比增长38.11%;归属于上市公司股东的扣除非经常性损益的净利润为7.9亿元,同比增长49.66%。

三项主要经营指标均实现了两位数的增幅,且收入规模与盈利水平创同期历史新高。

目前企业聚焦于汽车智能化的核心产业——智能座舱、智能驾驶、网联服务。

从近几年三大板块的营收占比来看,智能座舱依然是德赛西威的支柱业务。

今年上半年,智能座舱版块营收为79.65亿元,同比增长27.43%,该业务贡献营收占公司总收入的68.12%。

德赛西威的智能座舱业务主要包括了智能显示、智能交互、智能域控解决方案。

报告期内,德赛西威以8155平台为代表的第三代智能座舱域控制器已在理想汽车、奇瑞汽车、广汽乘用车等众多车型上规模化量产,并获得奇瑞汽车、吉利汽车、广汽丰田等车企新项目订单,市场规模快速提升。

以8295平台为代表的第四代智能座舱域控制器已在理想汽车上配套量产,并持续获得理想汽车、广汽乘用车、吉利汽车等多个新项目订单。

另外,信息娱乐系统已获得广汽埃安、广汽乘用车、长城汽车、MAZDA、Toyota Indonesia等新项目定点;显示系统已获得奇瑞汽车、吉利汽车、长城汽车、VOLKSWAGEN、丰田汽车、CEER、SEAT、Audi、CAT等海内外车企的多个新项目订单。

智能驾驶业务方面,今年上半年实现营收26.67亿元,同比增长45.05%,占整体业务总量的21.07%。

目前,德赛西威的高算力智能驾驶域控制器已在理想汽车、极氪汽车等客户上规模化量产,并获得丰田汽车、长城汽车、广汽埃安、上汽通用、东风日产等多家主流客户新项目订单,营收规模持续提升;轻量级智能驾驶域控产品也已获得奇瑞汽车、一汽红旗等车企新项目定点。

根据财报,德赛西威正在加速向以NOA为标志的高阶智能驾驶进化,而这个加速的切入点,来自于高阶智能驾驶对毫米波雷达性能的更高要求。

今年上半年,德赛西威发布了新一代高性能CRD03P角雷达,能满足L2+级别智能驾驶感知需求,同时,还布局了FRD02级联成像雷达、FRD03前向毫米波雷达、CRD03E角雷达等系列传感器产品,为高阶智能驾驶提供感知支持,报告期内,其毫米波雷达产品已获得奇瑞汽车、广汽乘用车、广汽丰田等多家车企新项目订单。

而在研发层面,德赛西威一直保持着10%左右的营收占比投入研发,2024年上半年,公司研发费用同比增长17.99%至10.46亿元,占营业收入比例为8.95%。

2

—

均胜电子

对于均胜电子,上半年业务保持稳健增长,盈利能力大幅增强。

报告期内,均胜电子营收271亿元,实现营业利润总额约11.35亿元,同比增长60.45%;归母净利润约6.37亿元,同比增长约33.91%;归母扣非净利润约6.39亿元,同比增长约61.20%;整体毛利率提升2.14个百分点至约15.58%。

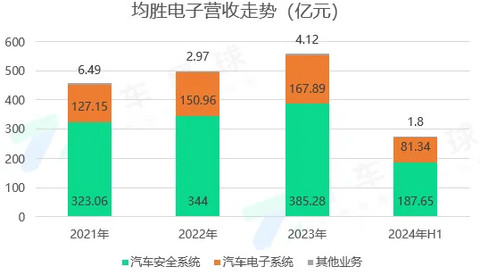

均胜电子的业务主要分为汽车电子和汽车安全两大板块。汽车电子业务主要包括智能座舱、智能网联、智能驾驶、新能源管理等;汽车安全业务主要包括安全带、安全气囊、智能方向盘和集成式安全解决方案相关产品。

目前,汽车安全业务依然是主力业务,占比一直保持在70%左右水平。

针对汽车电子业务,均胜的策略是围绕车路云协同、车身域智能化、智能座舱、智能驾驶、智能网联、新能源汽车高压快充等领域保持高强度研发创新投入,2024 年上半年研发投入合计约17亿元。

归母净利润层面,均胜电子的表现不如营收平稳。

2021年度,均胜电子针对经营业绩未达到预期效益的子公司计提了商誉减值准备。此外,受全球疫情、芯片短缺等多种因素影响,公司经营成本大幅上升、资产减值大幅增长。

受上述多重因素影响,均胜电子在2021年出现了37.5亿元的归母净利润亏损。

好在,得益于汽车安全业务的市场领先地位,亏损情况有所好转。

对于均胜,做好现有核心客户业务的同时,重点瞄准智能电动汽车渗透率持续提升、中国自主品牌国内市场份额快速增长以及国内车企出海等市场机遇,不断加大对中国市场、特别是国内头部自主品牌和造车新势力的拓展力度。

根据财报,2024年上半年均胜电子全球累计新获订单全生命周期金额约504亿元。

具体情况如下:

1、汽车安全业务获取新订单全生命周期金额约398亿元;汽车电子业务获取新订单全生命周期金额约106亿元;

2、新能源汽车相关的新订单金额超300亿元,占比超60%;

3、中国市场特别是自主品牌/新势力的合作关系不断加强,国内新获订单金额约 230亿元,占比超45%,且头部自主品牌及造车新势力客户订单金额占比持续提升,尤其汽车安全业务已完成对新能源销量榜TOP10客户的全覆盖。

不过,新增订单完全落地还需要一定的时间周期,且过程中还存在变化的风险。

报告期内,均胜电子现金流充沛,经营活动产生的现金流量净额约18.69亿元,同比增加16.05%。

3

—

四维图新

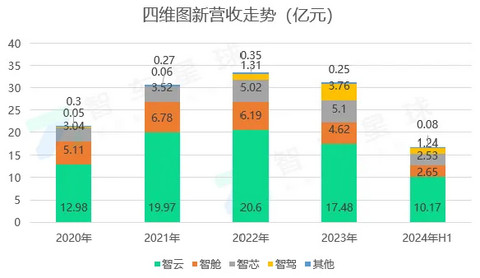

四维图新从2021年开始,将业务分类从车联网、导航、芯片、高级辅助驾驶及自动驾驶等改成为智云、智舱、智芯以及智驾,更加贴近汽车智能化的发展脉络,也初步完成向智能出行科技公司的战略转型。

智云业务,主要是指基于近20年积累的地图数据底座优势和云端一体化服务能力,面向智能出行、智能驾驶、智慧城市应用需求,提供定制化、场景化MaaS解决方案。

简单来说,面向最主要的汽车客户,提供车规级SD地图、ADAS地图、HD地图、AVP地图、高精度定位及基于此打造的云端一体化服务等。

目前来看,智云依然是四维图新的支柱板块。今年上半年贡献的营收为10.17亿元,同比增长15.82%,占总体营收的61%。

智芯业务同样保持了良好的发展势头,上半年实现营收2.53亿元,同比增长 13.55%,占总营收的15.2%。

目前四维图新的主要芯片产品包括智能座舱芯片(SoC)和车规级微控制器芯片(MCU)。

SoC产品端,SoC产品业务收入大幅提升,新一代中高阶智能座舱域控芯片 AC8025成功实现量产,根据财报,已搭载到某自主品牌车型的智能座舱系统中。同时,AC8025已获得多个海内外车厂项目定点,将在下半年和明年陆续量产,预计出货规模近百万颗。

MCU产品端,在已有的AC780x平台、AC7840x平台和AC7870x平台基础上,推出了首颗MCU+芯片AC7801L,这是公司首次在单颗芯片中集成MCU、高压 LDO电源、LIN Transceiver、监控诊断、安全保护电路等功能。

智舱业务板块在今年上半年实现收入2.65亿元,同比增长9.37%,成功交付了丰田、上汽通用五菱、韩国双龙汽车等海内外车厂的项目。

报告期内,智驾业务板块营收为1.24亿元,同比下滑了13.7%,是四大业务板块中唯一出现下滑的板块。

目前,四维图新在智驾板块的主要产品为基于地平线J2芯片的一体机以及基于地平线J3芯片的5V5R智驾方案。在此基础上,下半年还将启动基于地平线J6E芯片的中阶行泊域控制器的研发。

在归母净利润的表现上,四维图新就稍显逊色,报告期内依然是亏损的状态。

在2023年,四维图新进行了业务聚焦,明确了以“智驾”为龙头的业务主线,整个企业要逐渐从产品提供商转型成为解决方案提供商。

但由于智驾产品单价下降,收入增长并不明显。同时,智云与智舱业务受市场竞争加剧、企业自身战略调整聚焦等因素影响,收入同比有所下降,使得2023年出现了较大幅度的亏损。

后续智驾业务能否有所突破,也成为四维图新能否转型成功以及扭亏为盈的关键。

4

—

商汤

与四维图新类似,商汤也在2023年对自己的业务板块进行了调整,将智慧商业、智慧城市、智慧生活三大板块调整为生成式AI、传统AI和智能汽车。

作为本就拥有“人工智能”这个关键词的企业,随着ChatGPT的爆火,商汤也乘上了东风。

其以「日日新」大模型为核心的生成式AI业务,成为商汤成立十年以来,从0开始,最快速度超过人民币10亿元收入体量的新业务。

目前该业务已经在金融、医疗、企业Copilot助手等领域有所运用。

2024年上半年,生成式AI实现营收10.51亿元,同比暴增255.7%,占到了总营收的60.4%。

与之相对的,其传统AI业务的营收出现明显的收缩,营收从2022年的31.21亿下滑至18.38亿,2024年上半年则为5.2亿,同比下滑50.6%。

这样的变化对于商汤是计划之内。当前,商汤正在将曾经智慧城市的业务,也就是当前传统AI业务的主要构成部分,转向重点发展生成式AI业务。同时,向其他传统AI客户积极推荐其生成式AI产品。

除了AI板块,商汤的智能汽车业务也是之后的重点。

2022年一季度,商汤完成了组织架构重组,成立了智能汽车事业群,大力投入智能汽车业务,致力于将商汤绝影打造为汽车行业最具影响力的AI赋能平台。

也是从2022年开始,商汤的智能汽车业务有了明显提升。今年上半年,由于产品量产以及V2X相关服务的收入增长,该业务板块营收由去年同期的0.84亿元上升到1.68亿元,同比增长100.4%

在智能驾驶领域,商汤绝影在2023年成功实现了包括埃安Aion LX Plus、哪吒S、昊铂GT等车型高速NOA功能的量产。在今年6月工信部公布的全国首批开展L3自动驾驶上路通行试点的9家车企中,商汤绝影为广汽和一汽提供智驾解决方案。

在智能座舱领域,基于日日新多模态大模型、文生图模型等能力组合,绝影与奥迪、本田、宝马、小米、上汽智己、吉利等10余家海內外车企建立座舱大模型的合作。

在量产交付方面,报告期内新增交付70.5万辆,同比增长80.0%。另外,上半年新增定点车型15个,新增定点车辆数量约600万辆。

虽然业绩在稳步向前,但商汤一直以来的亏损问题依然存在。常年的大额亏损,也是商汤的模式一直不被市场看好的主因。

今年上半年,商汤的归母净利润为-24.6亿元,亏损幅度较去年同期收窄了21.3%。

实现扭亏为盈,将是商汤转型能否成功的重要关键。

5

—

写在最后

今年6月,《美国汽车新闻》根据供应商上一年在汽车行业配套市场的营业收入进行排名,发布了2024年全球汽车零部件供应商百强榜。

本次榜上有名的中国企业一共有15家,比去年增加了两家。

本文中提到的德赛西威与均胜电子均有上榜,分列74和40位。其中,德赛西威较去年排名上升15位,是本年度排名上升幅度最大的企业。

这些成绩只是缩影,汽车产业快速发展和变化的背后,支撑的是无数供应链企业。

他们也有各自的课题要去完成,但我们相信,随着中国汽车产业从国内走到海外,在不久的将来,中国会出现更多全球性的供应链企业,用强大的竞争力,参与到全球化的竞争之中。