日系三巨头,到了最危险的时刻?!

日系车企,正在经历「冰火两重天」。

时间回到今年 4 月,彼时刚刚发布 2023 财年财报的日系三大车企(丰田、本田、日产)正春风得意,各自交出了一份非常不错,甚至是「历史最佳」的成绩表。

其中以丰田的成绩最为出彩,营业利润增幅达 96%,来到 5.35 万亿日圆;净利润翻倍,逼近 4.94 万亿日元。

日系三大车企用强有力的成绩回应了「新能源拖累论」,似乎不靠新能源车日系车企也可以活得很滋润。

令人没想到的是,2024 年的 4 月,成了日系车企最后的高光时刻。

11 月 7 日,日系三大车企发布了 2024 财年的半年报,各自的成绩对比去年同期,均有不同程度的下滑。

尤其在关键指标净利润上,丰田下滑 26.4%至 1.91 万亿日元,日产同比大降 93% 至 192.23 亿日元。

本田汽车的情况稍好,发布第二财季数据后还上调了全年销售额预测目标,不过第二财季的营业利润还是同比下滑了 15%,仅为 2579 亿日元。

在这样的成绩面前,再「嘴硬」的日系车企也不得不承认,如何「过冬」成了关键问题。

一、急转直下

日系三大车企具体表现如何,我们一个一个来看。

丰田

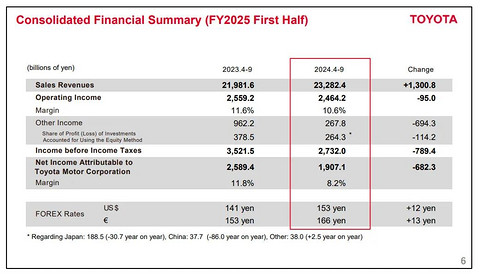

如果只看营收数据的话,丰田在 2024 财年上半年度(4 月- 9 月)的表现还算不错,营业额为 23.28 万亿日元,对比去年同期甚至上涨了 5.9%。

很可惜,这已经是丰田半年度财报数据中,唯一能看的数据。

更为关键的利润数据,丰田过去半年的表现并不如人意。营业额利润下滑 3.7% 至 2.46 万亿日元、税前利润下滑 22.4% 至 2.73 万亿日元……再加上大幅下滑的净利润数据,可见丰田近期的盈利能力受到了较大挑战。

丰田副社长兼 CFO 宫崎洋一解释了净利润大幅下滑的原因,最核心的原因是「认证数据造假」丑闻。

今年年初,丰田子公司大发汽车被揭发存在长达 30 年的造假问题,最终该公司被证实存在 174 项违规操作,甚至碰撞安全数据也在造假之列。

2024 年年中,日本国土交通省进一步调查发现丰田汽车也存在数据造假行为,涉及 38 款车型,且规模超 500 万辆。

丰田章男的又一次鞠躬道歉并不能消除全球范围内的负面影响,丰田的部分车型在个别市场(比如日本)被要求停产整改,而在一些市场,则有多款车型被要求召回。

丰田最近一次被要求召回发生在 10 月 22 日,总数达 11890 辆。

「认证数据造假」带来的最直接影响有两个,一是重新认证、生产整改和召回行为都为丰田带来了高昂的成本,二则是品牌口碑遭到损害,最终让产、销量同时下滑。

财报显示,今年 4 月- 6 月丰田全球销量为 455.6 万辆,同比减少 4.0%。其中日本本土销量下滑尤为严重,幅度达 12.4%,海外市场也有 1.5% 的同比下滑幅度。

北美作为丰田的「海外粮仓」,第三季度销量也出现了明显下滑,单季度仅售出 63.9 万辆新车,同比下滑 6.84%。至于在中国市场,丰田的成绩更为「惊吓」,第三季度销量为 49.6 万台,同比下滑 8.87%。

欧洲市场表现稍好,但销量也有同比 0.55% 的下滑。

日产

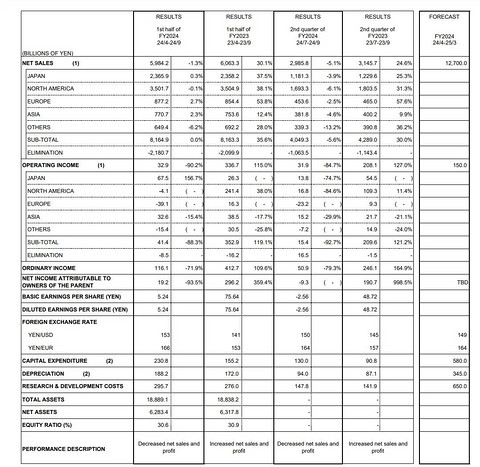

日产交出了「日系三剑客」中最差的财报表现,上半年度净营收为 5.98 万亿日元,同比下滑 1.3%;营业利润同比大跌 90.2% 来到了 329.08 亿日元。

净利润表现更是难看,日产在第二财季出现了高达 93 亿日元的净亏损,从而拖累上半年的净利润表现,仅有可怜的 192 亿日元。

作为参考,去年同期(4 月- 9 月)日产的净利润为 4266 亿日元。

财报公布后,日产迅速公布了一系列「降本增效」计划,包括削减 20% 的全球产能、全球范围内裁员 9000 人、部分高管自愿放弃 50% 月薪。

同时,日产的全年经营利润预期进一步下调至 1500 亿日元,而此前的目标分别是 6000 亿日元(原定目标)和 5000 亿日元(7 月下调后的新目标)。

日产经营情况「雪崩」的逻辑相对简单,单纯是销量大滑坡。

全球市场维度,日产的销量同比下降 4%,其中北美市场变化不大,同比下滑 0.2%,欧洲市场同比下滑 5%。至于中国市场,已经变成了销量下滑的「重灾区」。

据财报统计,2024 年 1 月~ 10 月,日产汽车(含商用车和乘用车)在华销量为 558168 台,同比下滑 9.98%。整个第三季度,日产在华销量出现了两位数的下滑,最终销量为 17.2 万辆,同比下跌 12.5%。

本田

虽然不如日产那般耸人听闻,但本田的财报也引发了市场担忧,以至于财报发布后其股价大跌超 8%。

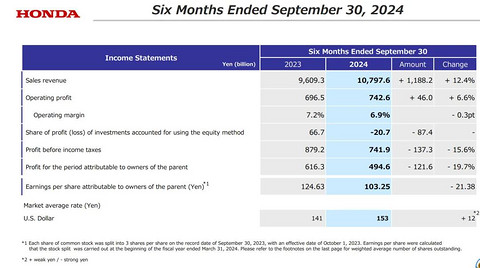

本田最新财报显示,其上半财年(4 月- 9 月)营收录得 12.4% 的同比增幅,达 10.8 万亿日元,且营业利润也有 6.6% 的同比增长,来到 7426 亿日元。

然而,本田上半财年的税前利润下滑 15.6% 至 7419 亿日元,尤其是第二财季(7 月- 9 月)利润指标下滑较严重。

其中,营业利润同比下滑 15%至 2579 亿日元,远低于分析师的 4272 亿日元预期。

从销量角度来看,本田的情况还不算太糟糕,因为本土市场和美国市场,都有较为强劲的销量增长。

具体来看,本田第二财季在日本的销量猛增 22%,在美国也有 8% 的增幅。但最终全球销量还是下滑了 1.5% 来到 280 万辆,中国市场再次成为「问题所在」。

据「本田中国」公布的数据,今年 1 月- 10 月本田在华总销量为 66 万辆,同比下滑 31%。受中国市场拖累,本田已经连续 6 个月出现全球销量下滑,9 月全球产量已经下降至不足 30 万台,同比下滑 20%。

简单总结,丰田、日产和本田三家日系车企都遭遇了「销量下滑」的困境,尤其是中国市场的失势拖累了全球销量表现,进而影响了上半财年的营收和利润。

时至今日,对日系车企而言中国依然是仅次于本土和北美的核心市场,但随着中国消费者对日系品牌的祛魅和自身产品力的下滑,中国市场再也无法像从前一样成为日系车企增长引擎。

一言蔽之,「成也中国,败也中国」

二、无效努力

比起在中国市场失势,当下日系车企更严重的问题可能是,他们此前针对中国市场部署的一系列新能源产品,并未取得预期中的成效。

半年前的北京车展,日系车企还是相对积极地展示了自己在新能源领域的努力。

比如丰田推出了号称「针对中国市场定制」的纯电新车 bZ3C、铂智 4X;

本田发布了第二款纯电动 SUV 「极湃 2」、由中国团队主导的新能源品牌「烨」和新车「烨 S7」「烨 P7」;

马自达发布了和长安汽车深度合作的全新车型「MAZDA EZ-6」。

上述车型最大的特征自然是「中国主导」。

具体来看,丰田 bZ3C 、铂智 4X 背后是比亚迪和广汽的三电技术、座舱平台;MAZDA EZ-6 更是基于长安的新能源平台打造,会推出增程、纯电双动力,且用上「高通骁龙 8155 芯片」「14.6 英寸屏幕」等中国消费者看重的元素。

「智能驾驶」是日系车企的明显弱项,而且在短期内基本无望追上中国车企。为了扭转这一局面,丰田选择了更「简单粗暴」的做法,直接与中国科技企业合作。

传闻指,丰田将与华为、Momenta 就智驾达成合作,但合作的方式是「华为提供智驾硬件,Momenta 提供智驾方案」。智能座舱也是同理,11 月初,东风日产官宣将与华为达成合作,未来车型将搭载华为「鸿蒙座舱」。

与前文提到的中国市场销量相结合我们可以发现,日系车企横跨大半年的这一系列动作,对销量的帮助微乎其微。

简单来看有两点原因。

首先,日系车企产品更迭节奏偏慢,与快节奏的中国市场格格不入。

被丰田给予厚望的 bZ3C 在北京车展亮相但要等到 2025 年 3 月才正式上市,本就不突出的产品力加上冗长的上市节奏,使其市场吸引力进一步下降。

作为对比,小鹏 MONA M03 6 月底亮相、8 月正式上市、9 月启动交付。中国车企的产品更迭节奏已经缩短至 10 个月左右,丰田 bZ3C 上市之时,来自中国的竞品已经完成一次甚至两次的产品迭代。

其次,战略重心摇摆不定,电动化「不彻底」,带来了一系列连锁反应。

客观上日系车企的确在「加码新能源赛道」,但对比中国车企乃至欧洲车企,其力度不值一提。

最直观的数据是在售新能源车的数量,丰田(含一汽丰田和广汽丰田)共有 5 款、本田(含东风本田和广汽本田)共有 8 款、日产(含郑州日产和东风日产)只有 1 款。

作为对比,大众品牌旗下的新能源车,共有 11 款。

更不用说在大众关心的快充速度、纯电里程、智能驾驶和智能座舱等领域,日系车更是毫无建树,和中国车企合作的成果又未体现,自然无法形成竞争力。

今年 10 月本田汽车首席执行官三部敏宏(Toshihiro Mibe)曾表示,如果全球电动汽车的需求持续波动,他们将可能降低其电动汽车目标,建立电池生产线的计划也可能推迟。

三部敏宏对待电气化战略的摇摆不定,或许正是当下日系车在电动化大背景下显得异常挣扎的根本原因。

三、危难之际

「冰冻三尺非一日之寒」,日系车企今天面临的困境,也并非一朝一夕能够解决。

长远来看,加强技术交流、技术合作,尤其是主动接纳中美市场的先进新能源车技术,成为了日系车企「穿越周期」的唯一办法。

然而,在一次又一次的举棋不定中,日系车企正在错失关键的窗口期。

对于日系车企未来,观点呈两极分化。激进的网友认为日系车企会从此一蹶不振,至少在中国市场很可能会彻底退出历史舞台;但一位在东风日产任职的朋友却表示,糟糕财报对内部的影响其实非常有限。

「部门里尽管有一定的焦虑情绪,包括对销量的焦虑、裁员的焦虑等,但大家还是在按部就班地工作,没有考虑太多公司经营层面的事情。」

「对于日产的未来,我觉得还是比较乐观的。至少今年能看到日产的一些新变化,而且这么老资历的车企了,应该能挺过去。」

客观来说,虽然在新能源领域没有太多建树,但日产在燃油车领域还是做了一些努力——跟进价格战。

今年 4 月,「国民神车」轩逸·经典迎来第一次大降价,为了对标比亚迪秦 PLUS DM-i,其降价后的优惠价来到了 6.98 万元。

时间来到 9 月,日产的另一拳头车型「天籁」推出「真心版」,并给出了 12.78 万元的起售价,给 B 级燃油轿车行情造成了一定冲击。

日系 B 级车「三巨头」的另外两位,也就是凯美瑞、雅阁都纷纷跟进优惠,其中 2024 年款凯美瑞最低起售价一度来到 14.18 万元,新款雅阁在部分门店,优惠后价格为 13.58 万元。

当日系车不得不跟进中国车企的「价格战」,进入到「以价换量」的肉搏战中,就说明日系车企在中国市场中的「品牌光环」已经荡然无存。

这也意味着,对日系车企而言,中国市场的性质已经发生了根本性改变——从可以轻松获利的「现金牛」,变成了不得不适应当地游戏规则的「亚马逊丛林」。

而根本原因是,在新造车、端到端智驾、超快充电等技术变革中,海外车企已经彻底失去了主导权,在中国市场中沦为了落后的一方。

更讽刺的是,哪怕在「混合动力」这个与「汽油」有关的领域,作为先行者的海外车企们,也已经跟不上中国车企的节奏。

也因为如此,日系车企哪怕将过去高高在上的燃油车降到冰点价,也不会对市场格局造成任何影响。

而且他们还会更深刻的认识到,在中国市场中针对燃油车做文章,并不能在根本上解决问题。乘联会数据显示,今年 10 月新能源零售渗透率达到 52.9%,这也是中国市场连续三个月新能源车渗透率超过 50%。

在燃油车持续承压的大背景下,欧美品牌也纷纷加速自己的电动化策略,奔驰、奥迪等车企正在加大与中国车企、科技企业的合作力度。

比如,奔驰正在大力推进端到端城市智驾的落地;大众集团将基于小鹏电动车架构推出新产品,奥迪最新的电动化架构「PPE」将进一步下放。

日系车企的「乐观」还能持续多久,相信市场很快会给出答案。

(完)