研究周报 | 从区域维度看新能源客车品牌竞争,几家欢乐几家愁!

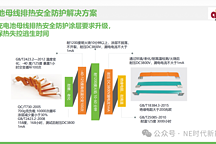

2017年1-6月,国内新能源客车累计上险量为13486辆,其中6月单月上险量3644辆,环比增长57.61%,同比下滑42.71%。考虑受新能源客车补贴政策调整、“3万公里”政策等多重因素影响,新能源客车销量与去年上前半年相比较,略有下滑。

一、新能源客车市场总体表现

图1 2016~2017年上半年新能源客车销售上险情况

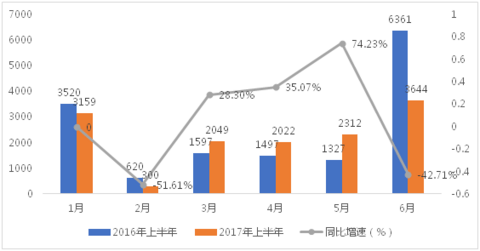

动力类型方面,纯电动客车上半年销量达10218辆,插电式混合动力客车销量3268辆,比例约为3.1:1,纯电动客车销量占据绝对优势。市场结构反映了以下几个问题:一是客车企业顺应了补贴政策的导向要求,二是企业天生对盈利有追求,插电式混合动力客车补贴降幅大过纯电动客车,企业会从经营收益调整产品结构;当然这也从侧面反映出新能源客车对补贴的高度依赖性。

图2 2017年上半年新能源客车产品能源结构情况

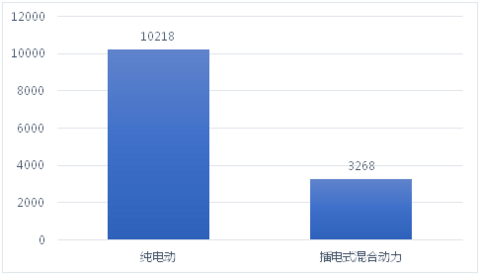

车型结构方面,2017年上半年新能源大型客车销量达9378辆,中型客车3627辆,轻型客车仅481辆,其中大型客车份额约70%,轻型客车仅3.6%,“一大一轻”两极分化严重。这主要与客车带电量、单位电量补贴标准、调整系数(系统能量密度/充电倍率/节油水平)紧密相关,相对而言,车身越长,带电量相对越高,单车补贴上限也可能越高。

图3 2017年上半年新能源客车车型产品结构情况

总体而言,政策是新能源客车产品形态结构变化的指挥棒,新能源客车产业迄今对补贴和政策还是有较高依赖性的。

二、新能源客车区域推广应用分析

从推广角度来看,公共服务领域的新能源客车路线固定、频次有规律、车速稳定,应该说运营的路况最为稳定,是推广应用的先锋。但是受区域市场潜力、区域政府财政、补贴政策、充电基础设施、汽车产业及新能源客车产品等综合因素的影响,各省新能源客车应用与普及水平却存在很大差异。

自2016年我国加快新能源汽车的推广应用以来,广东、陕西、江苏、河南等各省市积极出台新能源汽车推广规划,在公共领域加大了新能源客车的推广力度,明确了新增和更新的比重目标,新能源客车市场潜力可期。

表1 国内典型城市新能源客车推广计划情况

省 份 | 新能源客车推广计划 |

甘肃 | 新增或更新比重:2017-2020年,1.5%、2%、2.5%、3% |

乌鲁木齐 | 新增或更新比重:不低于30% |

陕西 | 2020年,新能源公交车达7000辆,占全省公交车保有量50% |

昆明 | 比重:新增100%,更新60% |

广东 | 珠三角地区更新或新增纯电动公交车比例不得低于90% |

海南 | 新增或更新比重:2017-2020年,60%、70%、80%、90% |

河南 | 新增或更新比重:2017-2020年,50%、60%、70%、80% |

无锡 | 新增或更新比重:2017-2019年,分别达到60%、70%和80% |

合肥 | 新增或更新比重:不得低于50%(2017) |

北京 | 到“十三五”末,新能源公共汽车比重达到65% |

烟台 | 新增或更新比重:2017-2020年,分别达到60%、70%、80%和90% |

山西 | 新增或更新比重:2017-2019年,分别达到60%、70%和80% |

河北 | 新增或更新比重:2017-2019年,分别达到60%、70%和80% |

沈阳 | 新增或更新比重:不低于30%,以插电式为主 |

宁波 | 新增或更新比重:2017-2020年,分别达到60%、70%、80%和90% |

一方面,相关省市结合自身财政基础及推广目标,配套了对应的新能源汽车推广应用财政补助管理细则。在2016年年底至2017年上半年,北京市、山西省、上海市、甘肃省等地区陆续出台推广应用新能源汽车的“财政支持政策”、“管理办法”、“实施方案”,为新能源汽车的发展提供了强力支撑。如北京市专门出台了《北京市推广应用新能源商用车管理办法》,明确指出“北京市级补助金额按照中央补助的50%执行,商用车补助政策执行按量累计退坡机制,并且申请中央和本市财政补助总额最高不超过车辆销售价格的60%”。

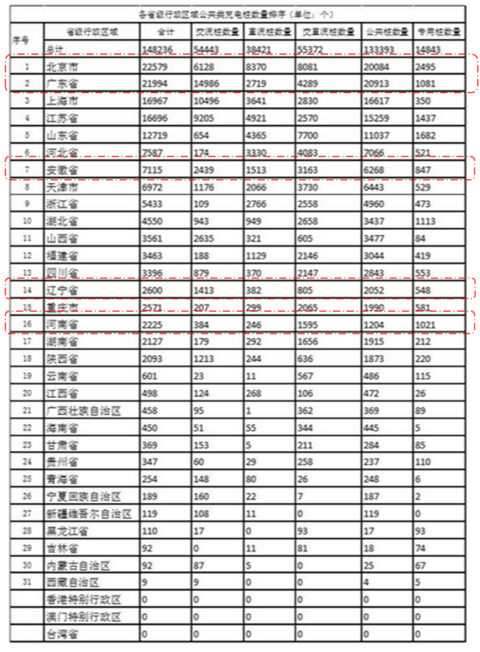

另一方面,国家同步支持和推进新能源汽车充电基础设施建设,截至2016年年底,新能源汽车充电桩达到16.1万个,特别是专用充电桩达到14843个,为各省推进新能源客车应用做好了铺垫。

表2 2016年各省份新能源汽车充电桩分布情况

此外,新能源客车的推广表现也会受区域汽车产业、属地客车企业及产品等因素影响。

三、区域新能源客车推广应用分析

1、TOP5城市新能源客车总体情况

1.1新能源客车流向

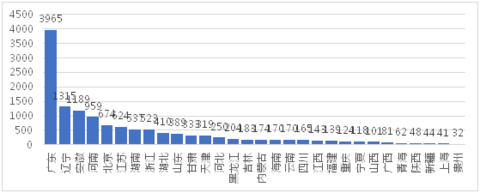

从区域新能源客车整体流向来看,以广东、辽宁、安徽、河南、北京区域新能源客车市场推广规模处于领先状态,尤其是广东一枝独秀,2017年上半年总销量接近4000辆,辽宁、安徽、河南、北京区域为第二梯队,其中,第二名辽宁新能源客车上险量1315辆,安徽、河南分别为1189辆和959辆,约为广东省的1/3,第五名北京上险量674辆。而江苏、湖南、浙江、湖北、山东等省份为第三梯队,其市场份额处于3%~10%区间段。

图4 2017年上半年各省份新能源客车区域流向情况

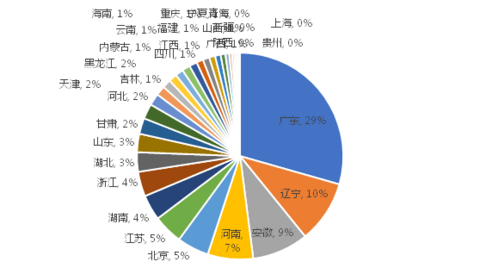

1.2 新能源客车集中度

从区域集中度来看,广东、辽宁、安徽、河南、北京五省区新能源客车上险量的集中度为60%;广东、辽宁、安徽、河南、北京、江苏、湖南、浙江、湖北、山东十省区新能源客车的集中度高达79%。剩余20多个省份的新能源客车集中度仅为21%,单个省份新能源客车上险量小于或低于2%。

图5 2017年上半年新能源客车区域集中度情况

2、TOP5城市新能源客车品牌分析

· 广东省

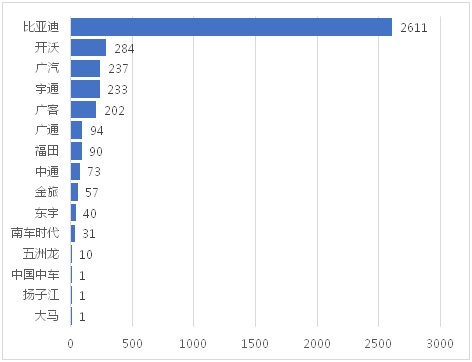

从汽车产业角度看,广东汽车种类繁多,广汽集团、比亚迪均是典型的商乘两用汽车集团,形成了全国知名的汽车产业集群区。同时,广东是新能源汽车推广应用的领先省份,受益于深圳、广州等城市的新能源汽车推广政策和科技支撑等,其新能源客车上险量全国第一,是国内新能源客车市场品牌最多的城市。

广东省既有本土属性的比亚迪、广汽、广客、广通、五洲龙等客车企业,也有外地开沃、宇通、福田、中通等全国性质的客车,仅比亚迪产品上险量就达2611辆。尽管本土客车企业新能源产品采购份额达到80%的份额,但是却是逐步包容容纳外地新能源客车品牌。

图6 2017年上半年广东新能源客车品牌销售上险情况

· 辽宁省

辽宁省汽车产业基础一般。2017年上半年,新能源客车推广总量达1315辆,产品覆盖黄海、宇通、金旅、福田、中通、易对达、东风等7个品牌。其中本土黄海客车、易对达客车总销量达767辆,占辽宁新能源上险量总额的58%,外地宇通、金旅、福田等省份的42%。

图7 2017年上半年辽宁新能源客车品牌销售上险情况

· 安徽省

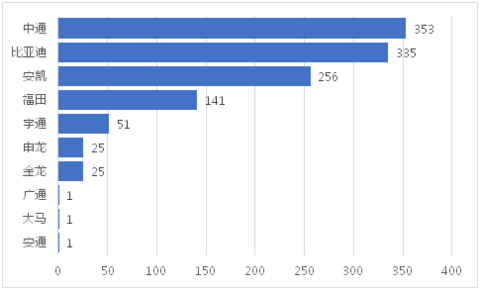

安徽省汽车产业基础较强,拥有实力派企业江淮和奇瑞汽车,客车方面安凯为知名品牌。2017年上半年,安徽省新能源客车推广总量达1189辆,产品覆盖中通、比亚迪、安凯、福田、宇通、申龙、金龙、广通、大马、安通等10个品牌,其中本土安凯客车、安通客车总上险量达257辆,占比仅21.6%。城市主流新能源客车车型上险量相对平均,安徽客车企业割据并没有影响新能源汽车推广。

图8 2017年上半年安徽新能源客车品牌销售上险情况

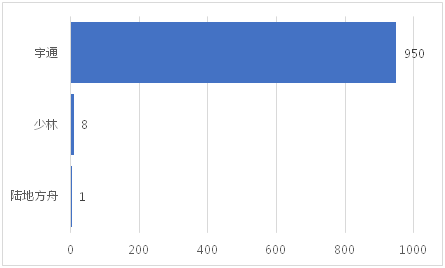

· 河南省

河南是传统的客车生产基地。2017年上半年,河南省新能源客车推广总量达959辆,产品覆盖宇通、少林、陆地方舟等3个品牌,其中宇通产品销量达950辆,几乎就占据了99%的份额。该区域本土化企业还有少林客车,外地企业仅江苏陆地方舟。从数据上看,本地产品具有较强的垄断特性,从产品品质来看,宇通客车却是有比较优势。

图9 2017年上半年河南新能源客车品牌销售上险情况

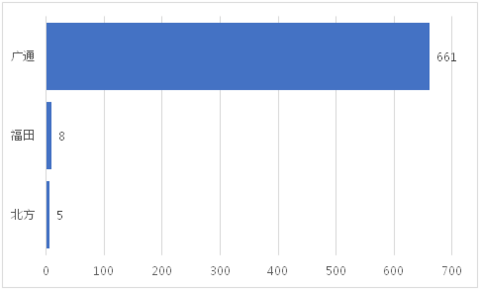

· 北京市

北京汽车产业基础雄厚。2017年上半年,北京市新能源客车推广总量达674辆,产品覆盖广通、福田、北方3个品牌,以“外地属性的广通”客车抢占了98%的市场份额,确属不易。

图10 2017年上半年北京新能源客车品牌销售上险情况

总体来说,广东、辽宁、安徽、河南、北京五大新能源客车市场表现优秀,也呈现出一些共性的特征:新能源客车的规模化推广应用仍离不开财政补贴和政策支持;需要配套足够的充电基础设施支撑;正逐步打破“地方保护主义”的桎梏,多品牌客车共同促进区域新能源客车的规模推广应用;普遍具有较强的汽车产业基础。

表3 2017年上半年TOP5城市新能源客车推广应用评估

广东 | 辽宁 | 安徽 | 河南 | 北京 | 备注 | |

区域推广补贴 | 深圳财政补贴总和不得超过中央财政单车补贴额的50%;广州市财政对符合要求的新能源汽车给予1万元/辆的补贴,地方财政补贴包括该部分补贴 | 《辽宁省加快发展新能源汽车的实施方案》 | 地方配套资金含省市两级资金,中央和地方补助资金总额不超过车辆售价的60% | 《关于加快新能源汽车推广应用及产业化发展的实施意 见》

| 财政补贴总和不得超过中央财政单车补贴额的60% | 原则:限制总额,参照 2017-2020年新能源客车补助标准;地方财政补贴按当年国标 1:0.5执行 |

地方政府财政支撑 | 强力支撑 | 大力支撑 | 强力支撑 | 大力支撑 | 强力支撑 | |

汽车产业基础 | 很好; 新能源汽车产业发达 | 较好; 具有良好的客车 基础 | 好; 新能源汽车产业 领先 | 较好; 客车大省,新能源客车产业领先 | 很好; 但新能源 客车产业 较好 | |

充电设施建设水平 | 充电桩 23271个,专用桩 1272个 | 充电桩 2703个,专用桩 566个 | 充电桩 8066个,专用桩 1030个 | 充电桩 2510个, 专用桩 1211个 | 充电桩 23991个,专用桩 3087个 | 截至2016年底数据 |

本土客车产品品牌影响力 | 强大 | 一般 | 较大 | 强大 | 一般 | |

新能源客车推广应用水平 综合评估 | ★★★★★ | ★★★☆ | ★★★★☆ | ★★★★ | ★★★★☆ |

四、发展建议

国内新能源客车的推广应用,引发了我国客车产业格局的调整和变化,大家可以发现TOP5城市中宇通、中通、比亚迪、广通(银隆)、黄海等企业各领风骚。伴随着补贴的调整和退坡,或将引发新一轮客车产业格局的变化,竞争力偏弱的企业可能会遭受淘汰。在此,提几点建议:

1、持续营造公平的市场竞争环境,积极推进不同区域的新能源客车企业的兼并重组,推动良币驱逐劣币;

2、后补贴时代,新能源客车企业需要加紧修练内功,继续提升产品技术和降低成本,降低或者不去依赖财政补贴;

3、进一步完善新能源客车充电基础设施,以实现不同企业产品品牌和不同区域充电设施的互联互通和高效利用。

来源:第一电动网

作者:智电汽车

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。