走出国门,看国际各大车企角逐电动汽车市场

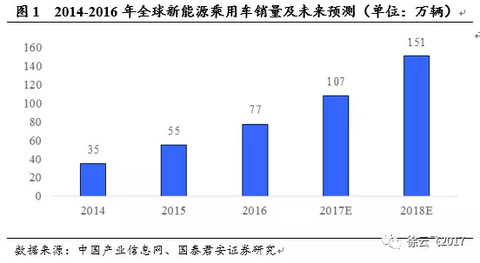

全球新能源乘用车市场增速迅猛。从2014年至2016年,全球新能源乘用车销量分别为35万辆、55万辆、77万辆,年复合增长率高达48.3%,预计未来两至三年内,将继续维持40%以上高速增长,2017年、2018年新能源汽车全球销量将分别达到107万辆、151万辆,行业将继续保持高成长趋势。

1. 走出国门看新能源汽车市场

1.1. 高额补贴使中国直接带动全球新能源乘用车销量增长

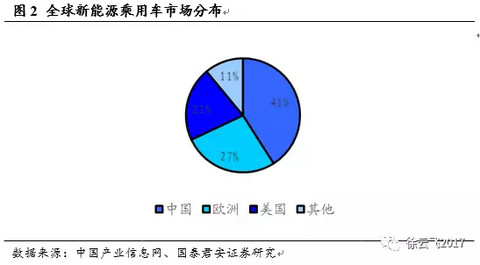

高额政府补贴将中国打造成全球最大市场,中国新能源乘用车销量直接推动全球市场销量。由于中国政府大力支持新能源产业的发展,给生产厂商提供高额补贴,因此中国新能源汽车产业近两年发展迅猛。2016年,中国新能源乘用车销量为32万辆,约占全球销量的41%,继续保持全球最大市场地位;销量同比增长87%,远大于40%的国际总体增速,可以说,全球市场40%的增速主要归功于中国市场的飞速发展。

1.2. 海外新能源乘用车发展形势良好,欧美市场为中坚力量

无高额补贴的海外市场中,2016年新能源乘用车车销量增速虽有所放缓,但形势良好。仅靠高额的补贴刺激市场发展并非长久之道,且补贴未来几年大幅度退坡已成必然之势,于是我们产生疑问在无高额补贴的环境中新能源汽车是否还有发展潜力,因此海外新能源汽车市场成为我们关注重点。不计中国市场,全球新能源乘用车2015年、2016年销量分别为38万,45万,同比增长40%,18%,16年全球新能源乘用车市场增速明显放缓,但形势良好。随各国新能源政策推进、动力电池成本降低、富有竞争力的新款车型上市,2017年新能源汽车发展增速将有望回复到较高水平。

欧美市场为中坚力量,其中美国市场今年更值得期待。根据2016年全球新能源乘用车市场分布,欧洲和美国是市场中坚力量,欧洲销量为20.7万辆,同比增长9.7%,约占全球市场27%;美国销量为15.9万辆,同比增长37%,约占全球市场21%。美国市场虽然销量较低,但其增速远快于欧洲市场,同时随着雪佛兰BoltEV、特斯拉Model 3等富有竞争力的车型陆续登陆美国市场,今年美国市场更值得期待。

广阔的市场、新能源政策以及发达的汽车工业等促使欧美两地成为海外新能源汽车主要市场。首先,欧美两地是传统发达地区,人民生活水平高,汽车消费量大,新能源汽车拥有广阔的市场。其次,由于环境保护等需要,政府也鼓励新能源产业的发展,积极出台多项政策,鼓励消费者购买和车企生产新能源汽车,如法国为电动汽车主免除车辆购置税及公路税、美国对购买新能源汽车提供了税收减免,加州实行新能源汽车积分制等。最后欧洲和美国有着成熟的汽车工业,拥有大众、宝马、通用、福特等顶尖整车厂商,几十年甚至百年的研发、生产和销售经验能让公司在新能源汽车领域更为迅速地把握市场,降低成本,提升续航。同时,创新的土壤还涌现了特斯拉这种行业标杆企业。

2. 海外主要新能源汽车厂商介绍

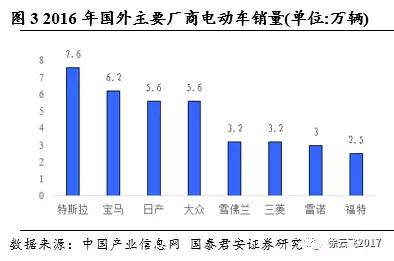

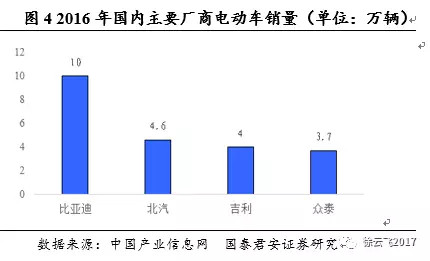

国外新能源汽车厂商主要分布在欧洲、美国和日本,在无高额补贴情况下,单个厂商销量与国内主要厂家销量接近,发展势头良好。按海外新能源汽车2016年销量排名,特斯拉排在首位,销售7.6万辆,主要受益于Model X和Model s销量攀升。宝马第二,销售6.2万辆,这是宝马首次进入前三,同时宝马新能源乘用车占公司整体销量3%,远高于行业平均水平,市场认可度较高。日产第三,销售5.6万辆,主要依靠经典车型日产聆风,但聆风销量下滑导致日产排名下降,接下来是大众、通用、三菱、雷诺、福特等公司,销量均超过2.5万辆。相比较中国本土企业,去年新能源乘用车销量超过2.5万辆的厂商有四家,比亚迪、北汽、吉利、众泰,销量分别为10万辆、4.6万辆、4万辆、3.7万辆。对比下来,即使没有高额补贴,部分国外企业仍能取的不错业绩,只要产品优秀市场便能拓开。

2.1. 特斯拉-电动车行业翘楚

特斯拉崎岖坎坷的发展历史。2003年特斯拉成立,总部设在美国硅谷。创始人为Martin Eberhard和Marc Tarppenning。在既无车辆制造经验又无充足资金的情况下熬过一年后,2004年人们熟知的Elon Musk才正式投资加盟特斯拉,并获得公司所有事物决定权。2005年特斯拉开始于莲花合作制造Roadster。2007年,由于变速箱研发问题,内部危机爆发,创始人先后离开公司,最终只能以大幅提高成本解决变速箱问题。2008年由于Roadster成本高于售价,公司资金链频临断裂,截至此时,Musk本人已自掏腰包7000万美元投入公司,同年发布Model S。关键性转折出现在2009年,戴姆勒战略投资5千万美元,公司开始向丰田出售电池组及电机,并获美国能源部4.65亿美元低息贷款,自此特斯拉走上坦途,2010年IPO上市,2012年发布Model X,同年Model S开始交付使用,2013年提前9年偿还能源部低息贷款,2014年,与松下合资筹建超级电池工厂Gigafactory,2015年Model X正式上市,2016年发布Model 3,2017年6月特斯拉市值超过通用和福特,成为美国市值第一大汽车制造公司。特斯拉总裁埃隆·马斯克近日在推特中表示,今年8月首批Model 3就交付使用,12月有望达到月产20000辆水平。

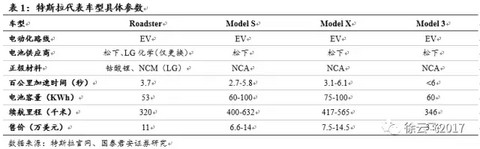

特斯拉新能源汽车走纯电动路线,松下为主要动力电池供应商,正极材料采用NCA。新成立在新能源汽车领域发展的公司注定只能走纯电动化路线,内燃机技术对新公司来说具有极高的技术壁垒,短时间内无法突破。故截止目前特斯拉发布的四款车型全部为纯电动EV,车辆加速性能和续航里程均属市场领先水平。

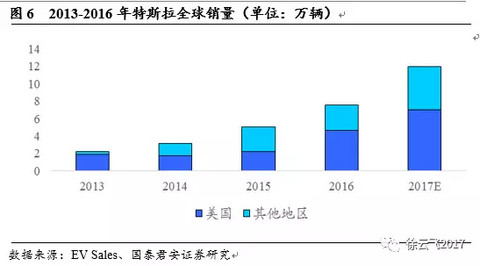

销量逐年提升,主要集中在美国,未来两年将进入销量大爆发时期。自2013年特斯拉Model S上市之后,特斯拉汽车销量开始逐年稳步提升,从2013年2.23万辆增至2016年7.6万辆,年复合增长率达30.6%,其中美国市场销量超过整体50%,为特斯拉重点发展市场。随Model 3下半年正式交付,预计2017年特斯拉整体销量将超过12万辆。近日Musk宣布Model 3在12月产能将达到2万辆,同时根据Model 3在手的50万订单和另外两款车型销量,预测2018年特斯拉整体销量将突破30万辆,进入销量大爆发时期。

“三步走”战略帮助特斯拉从毫无经验的初创企业成长为电动车行业标杆。“三步走”战略即先面小众群体生产高端产品,而后依靠成本控制和技术积累,规模化生产中端产品,打开客户群体,最后面向整个市场,生产大众化经济型产品。回顾特斯拉的过去,最初和知名跑车厂商莲花合作生产超级电动跑车Roadster,除发动机外整车以莲花跑车为基础,车辆续航里程320公里,0-100 km/h加速时间小于4秒,售价11万美元,在当时无论性能和价格均是顶尖定位,总销量超过2400台。在超跑产品获得成功后,特斯拉先后发布了Model s和Model X,两者续航均能达400km以上,加速性能也有优秀表现,但价格较Roadster大幅降低,起步价6-7万美元,产品销量大幅提升,截至16年,两者合计销量超过17万辆。而特斯拉即将交付的新产品Model 3价格更是进一步降低,起步价3.5万美元,续航里程346km,全球预定超过50万辆,是特斯拉首款真正面向大众化的产品。“三步走”战略是特斯拉在企业初创,不具备与大型车企竞争能力的情况下选择的发展道路。近期,蔚来汽车、法拉第汽车等初创电动汽车企业也在采取这种策略。

创新的电池技术、人机交互、自动辅助驾驶等环节引领了电动汽车发展方向。特斯拉最具竞争力的在于其全面革新的电源技术,首次将钴酸锂18650锂离子电池作为电动汽车动力系统,高能量密度带来的直接表现将续航里程提升至300km以上,当前300km的续航在市场上都极具竞争力,同时在后续车型中首次采用的NCA正极材料和碳硅负极材料,在使电池成本下降的同时,进一步将续航提升至480km以上,未来随着超级电池工厂的全面投产及21700新型标准电池的使用,成本有望使从当前145美元每千瓦时将至100美元以下,同时优秀的BMS和Pack技术使特斯拉电池的安全性能和循环寿命处于行业顶尖水平。另一方面,特斯拉在车内使用17寸触摸屏信息娱乐系统取代传统中控按键设计,集成多项功能于一体,创新了传统汽车的交互设计,同时自动辅助驾驶功能实现了未来的无人驾驶的雏形。特斯拉多项技术的革命与创新直接为其他车企提供了未来发展方向。

特斯拉坚持“官网电商+实体体验中心”的直营销售模式,有助于特斯拉拓展市场,直接把握目标消费群体。公司投资的销售中心,让客户的购买过程完全透明、自主,坚持公平的原则,全球统一价格,国内若想购买特斯拉,多付出的仅车辆必需的运费、关税和增值税。目前特斯拉在全球有超过200家门店,其中120家在美国本土以外,主要位于欧洲、日本、中国等地。

2.2. 宝马-数十年技术积累厚积薄发

历史悠久的电动化梦想,数十年技术的积累,厚积薄发。宝马公司的第一辆电动汽车发布于1972年慕尼黑奥运会,使用了12块12伏铅酸蓄电池作为动力电池,续航里程30km,当时仅作为长跑运动员领航车使用。1992年,宝马E1问世,其续航里程超过200km,最高时速120km/h,充电只需几小时,是一款具有革命性且领先时代的产品,但其应用的是钠硫电池,不成熟的电池技术使得E1最终也未能量产,但空气悬挂、铝合金车身等先进的设计理念影响至今。直至2005年左右,锂离子电池开始进入电动汽车领域,宝马电动车梦想才有了落地之可能。2008年,电动Mini E成为宝马真正投入民用第一款电动车,但销量不足1000,主要用做市场测试,后续宝马ActiveE也是类似项目。直至2013年,宝马推出经典车型i3,该车造型设计极具未来感,续航里程183km,售价约3.5万美元,一经推出便受市场广泛好评,成为宝马最受欢迎电动车型,畅销至今。后续宝马推出了多种电动车型,广受市场认可,并在中国与华晨成立新品牌“之诺”。2016年,宝马将旗下新能源汽车统一到iPerformance品牌下并计划2018年年底前推出40款全新及升级的新能源车。数十年的技术积累让宝马在近几年爆发的新能源汽车市场站稳了根脚。

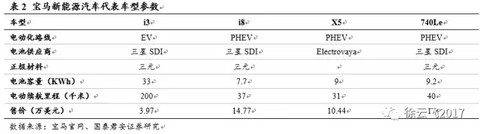

宝马新能源汽车路线为先发EV后出PHEV,双线并行,主要电池厂商为三星SDI。宝马纯电动i3推出后大获成功,但鉴于电池技术和成本的压力,宝马并未继续推出新EV,转而推出高端混动跑车i8以及将3系、X5等经典车型混动化,走EV与PHEV并行路线,此路线既能维持宝马原有市场又能在新能源领域开疆拓土。

宝马新能源车销量近年爆发式增长,主力EV和混动化经典车型销量全面开花,主要市场在欧洲。新能源汽车从2800辆到6.2万辆,宝马只用了三年的时间,这其中一部分是因为畅销车型i3、i8的出现,另一部分则要归功于经典车型电动化,宝马X5、3系、5系、7系等经典车型过去广受市场好评,将此类经典车型电动化或混动化之后,更容易为消费者所接受。2016年电动化的经典车型占宝马新能源汽车销量的48%。从地理分布来看,宝马新能源汽车的销量主要集中在欧洲,约占80%,其次是北美,约占15%。2017年随续航增加50%的新款i3和更多电动化的经典车型推出,预测宝马新能源汽车销量有望突破十万。

2.3. 雷诺-日产-三菱 三家联盟地位稳固

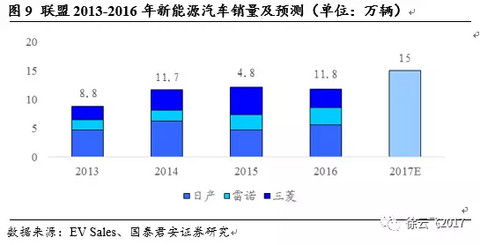

互相持有股份组成的联盟创造了商业奇迹。上世纪末,亚洲金融危机横扫日本,日产汽车1999年净负资产达200多亿美元,46款车型仅三款盈利。同时,汽车行业掀起了并购重组潮流。不同于传统并购,法国雷诺提出和日产达成联盟,注资46.8亿美元给日产,获得日产36.8%的股权,同时日产也需在未来形势好转情况下购买并持有雷诺的股份,两者并非上下级关系,都保持一定独立性。这看似松散的联盟在2000年便创造了商业奇迹,日产当年净利润高达27亿美元,于是2001年日产便购入了雷诺15%股份,雷诺持有的日产股份也增至44%。2016年日产购入三菱汽车34%股份,成为其最大股东,将联盟拓展为雷诺-日产-三菱联盟。新拓展的联盟2016年汽车总销量达惊人的996万辆,在新能源领域,总销量更是全球第一,去年新能源汽车日产销量5.6万,三菱销量3.2万,雷诺销量3万,共计11.8万辆,超过第二名比亚迪1.8万辆。在新能源领域,雷诺-日产-三菱联盟有着极强的竞争力。

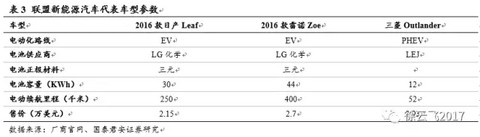

EV与PHEV双线并行,主要电池厂商从AESC转向LG化学。联盟三家成员新能源汽车量产最初都从EV开始,但仅日产Leaf和雷诺Zoe获得成功,而后三菱才在PHEV上打开市场。最开始日产和雷诺均使用AESC生产的锂离子电池,AESC是日产和NEC合资的动力电池厂,其正极材料走锰酸锂路线,但由于锰酸锂能量密度较低的致命缺点,2016年日产和雷诺便抛弃了AESC公司,转而使用LG化学更为便宜的三元锂离子电池,三菱的动力电池则均来自己与汤浅合资的LEJ(锂能源日本公司)。目前,联盟在电动化路线上也采用并行路线,其中日产和雷诺主攻EV,三菱则PHEV和EV均有涉及,主攻SUV车型。

联盟成员均有畅销产品,雷诺Zoe、日产Leaf及三菱Outlander,近年来销量稳定,雷诺主攻欧洲市场,日产和三菱在欧美日三地均有不错表现。三家联盟成员在新能源汽车领域均有良好表现,日产Leaf更是史上最畅销的新能源汽车,全球累计销量已超25万辆,而雷诺Zoe、三菱Outlander也受到市场好评,2016年三款车型合计销量占联盟新能源汽车65%以上销量。今年新款Leaf和Zoe使用LG化学提供的动力电池,在续航方面均有大幅提升,同时多款车型年内也将上市,预计今年销量可突破15万辆。

2.4. 通用-雪佛兰Bolt成为最大亮点

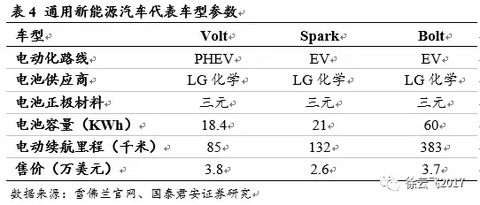

雪佛兰成通用新能源汽车发展主力。1996年,通用汽车发布第一台以“GM”为品牌的纯电动车EV1,第一代使用铅酸电池,第二代使用镍氢电池,其可在八秒内完成百公里加速,车身大量采用铝合金,配备有磁感应充电装置,风阻系数达到0.19,和F-16战机一样,成为当时市场关注焦点,但其实际续航里程100km左右,短暂的电池寿命和缓慢的充电速度使其最终被市场淘汰。直至2007年,雪佛兰Volt亮相北美市场,通用新能源汽车发展正式步入正轨,此后雪佛兰Volt成通用新能源汽车主销车型。2012年雪佛兰Spark EV发布,但由于其上市初期只在俄勒冈州和加州销售,同时续航仅132km,故销量未能打开。2016年12月,雪佛兰发布Bolt EV,其最大续航可达320公里,售价3.5万美元起步,极具竞争力,有望成为通用电动车未来新支点。通用旗下有雪佛兰、别克、凯迪拉克等多个品牌,但其新能源汽车市场主要由雪佛兰拓展,相较于雪佛兰新能源汽车销量,其他品牌销量基本可以忽略不计。

从PHEV逐步转到EV,通用电动化发展顺利,主要电池供应商为LG化学。通用首款PHEV雪佛兰Volt上市后便获得市场认可。在美国大本营目睹特斯拉成功之后,通用开始寻找纯电动化道路,雪佛兰Spark EV便是从PHEV转到EV的过渡产品,在这之后通用成功推出Bolt EV,3.7万美元的售价,383km的续航,超高性价比使Bolt成为今年新能源市场明星产品。Bolt成功的关键便在于动力电池,其生产厂商为LG化学,据瑞银证券的研究报告,Bolt电池成本仅145美元每千瓦时,与特斯拉电池成本相近。通用已在旗下多个品牌启动电动化路线,未来通用PHEV与EV发展潜力巨大。

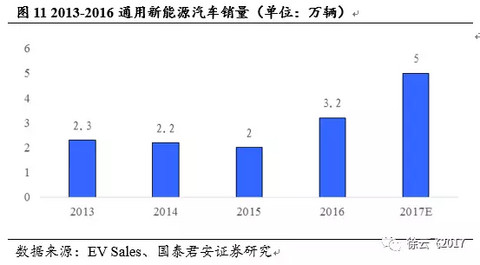

Volt支撑整个通用新能源汽车销量,主要市场在美国,今年雪佛兰Bolt EV将成为新的增长点。2013年到2016年,通用新能源汽车销量较为稳定,主要市场在美国,雪佛兰Spark EV年销量3000台左右,其余基本由雪佛兰Volt贡献,说明Volt有较好的市场认可度,同时16年总销量同比15年增长50%左右,也主要是因为16年Volt销量增长至2.8万辆。另一方面,Bolt EV今年全面上市,截至目前月销量1500台左右,产能成为其销量发展瓶颈,待产能全面释放,其将成为Volt之外的主力增长点。根据目前销量预测,通用2017年新能源汽车销量将突破5万辆,新能源市场将进一步打开。

2.5. 福特-发展步伐稍稍落后

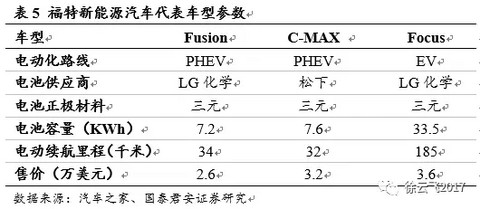

依靠PHEV占领市场,缺乏后续支撑产品,发展步伐落后竞争对手。1998年福特发布首款电动皮卡Ranger EV,但结果与当时世面上其他车型类似,同样由于电池性能问题,最终被淘汰。自此福特便将目光重新放到传统燃油车上,直到2011年方才推出纯电动版福克斯,但是市场表现平平。2012年,福特新推出的两款PHEV,Fusion Energi和C-MAX Energi,方为福特赢得部分市场,但布局和市场表现来看,福特均落后于竞争对手通用。

福特在新能源汽车方向主要是PHEV,主要电池供货商是LG化学和松下。在Focus EV表现不佳之后,福特将新能源车重心放在PHEV之上,虽福特未来两年将加大对EV和PHEV的投资,但过去两年其对新能源领域关注度落后通用等公司,导致今年并未出现具有影响力的产品,市场地位将受到影响。福特主要电池供货商为LG化学和松下。

福特新能源汽车销量增速一般,主要市场集中在美国,今年无明显增长点出现。从2013年至2016年,福特新能源汽车表现平平,销量有所增长,但相比较其他公司增速略缓,市场份额在下降。根据2016年具体销量情况,福特新能源汽车主要销量由Fusion和C-MAX两款PHEV贡献,主要市场也是美国本土。根据今年1-6月市场表现,同时年内无竞争力车型推出,预测福特新能源汽车销量与去年将持平,甚至在各大厂商的挤压下会有所下降。

2.6. 大众-车型布局众多

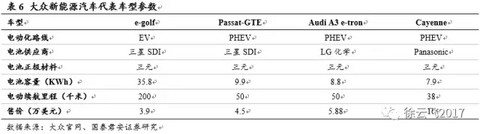

电动车研究经验丰富,车型布局众多。从1970年到2000年,大众研发的新能源汽车超过20款,拥有丰富的新能源汽车研发经验,但直到2013年才开始量产面向市场的e-UP纯电动汽车,但市场表现一般。2014年开始,大众推出了多款左右经典车型混动版,包括保时捷、奥迪、大众等品牌,经典车型的改造为大众迅速打开了新能源汽车市场。

大众新能源汽车销量主力虽在PHEV,但研发上采取PHEV和EV双线并行,主要电池供应商为三星SDI、LG化学和松下。大众在过去50年内从未停止对电动车的探索,包括PHEV和EV,目前主要销量集中在混动化经典车型,但对EV的研发并未落后。目前大众主要动力电池厂商包括松下、三星SDI和LG化学。

增长速度迅猛,主要市场在欧洲,旗下各品牌品牌发展平衡。虽然大众正式进入市场的时间较晚,但凭借保时捷、奥迪、大众等多款品牌的共同发力,整体销量从2013年2000台左右,迅速增长至2016年的5.6万台,其主要市场位于欧洲。从2016年销量数据来看,旗下各品牌发展较为均衡,中低端定位的大众占据整体销量60%,中高端定位的奥迪占25%,保时捷占10%。大众集团计划今年将陆续推出10款新能源车,我们预测今年大众新能源车销量将突破7万辆,继续保持稳健的发展步伐。

2.7. 其他国际厂商

传统国际车企巨头,戴勒姆、现代起亚、丰田等公司或因发展较晚,尚未产生畅销车型,或因技术路线选择不同,使用受限,各公司目前均有一定销量,但尚位于起步阶段。戴勒姆、现代起亚等公司目前均在积极布局新能源汽车领域,但由于发展较晚,未有畅销纯电动化车型,同时,经典车型混动化刚刚起步不久,正处于初步发展时期。丰田则由于采用多种技术并行路线,前期着重研究燃料电池技术,过去畅销的PHEV普锐斯近两年销量不尽人意,所以在锂电池成为主流动力电池的年代,发展身位落后于其他厂商。

3. 海外新能源汽车产业发展正当时

3.1. 海外市场新能源汽车销量将进入爆发期

预期2017年海外新能源汽车将新增销量15万辆以上,同比增加30%。碍于成本、车辆性能等原因,国内新能源汽车厂商目前主要在国内发展,而对于国外厂商,由于中国政府有高额的补贴和政策保护,除特斯拉外,其余厂商今年在中国的销量只占很少部分。所以我们可以通过预测国外厂家新能源汽车销量估计2017年海外新能源汽车总体销量。根据上文对主流厂家的分析及预测,我们估计2017年海外新能源汽车销量将达60万辆,同比增加30%。

未来两至三年将继续维持高速度增长。首先仅特斯拉销量的增长便可带动整个市场增长,Model 3截止目前超50万的订单,便需要2-3年才能消化,其次各大整车厂开始大幅度投资新能源汽车领域,据不完全统计,从当前至2018年底新发布的新能源车型将超150款,多样的选择将给市场提供更多的发展空间。最后动力电池成本还有大幅降低的可能,当前各家电池成本普遍在140美元每千瓦时以上,从技术层面来看,动力电池成本降至100美元每千瓦时在两至三年内是完全可以实现的。

3.2. PHEV短时间内有望成为主要增长点

PHEV是连接传统燃油车和纯电动汽车的过渡产物。在统计整车厂商数据时候,我们发现除特斯拉外,少有只专注研究EV的厂商;国际顶尖厂商推出的首辆量产新能源汽车为EV的,产品失败概率较高,转而推出PHEV后均获得了不错的市场反响;首辆量产新能源汽车为EV并获成功的基本上是小型车,包括日产Leaf、雷诺Zoe和宝马i3,即便如此,他们在后续还是在积极发展PHEV。同时,将经典车型混动化最后再全面电动化是比较流畅的发展过程,对于传统厂商来说,既有利于维持自己业绩,又有利于对新能源汽车各项性能的研究,对消费者来说,PHEV不会因为充电原因而产生长途出行的困扰,同时又可满足短途电力出行的需求,在实际使用过程和心里想法上也更容易接受。

PHEV在家用汽车领域发展空间巨大,众多厂商正在积极布局PHEV。新能源汽车近期刚处于起步阶段,2016年全球新能源汽车总体销量不足100万辆,而2016年通用汽车公司整体汽车销量便高到1000万辆,两者差距10倍以上,新能源汽车发展潜力是巨大的。短期考虑所有汽车纯电动化不现实,在纯电动汽车技术尚未完全成熟的时候,PHEV是比较合适的发展选择,其中家用汽车是最适合往PHEV方向发展的,同时家用汽车领域也是汽车产业最重要的市场。另一方面,据不完全统计,从2017年到2018年,各大国际厂商新发布的新能源汽车超过100款,其中超过50%以上为PHEV。宝马计划2020年之前所有车系都具备电动选项,大众计划未来几年公司发布的新能源汽车50%以上为PHEV,其余传统厂商也均有类似计划。

3.3. 中国市场将成为海外厂商发展重心

中国将成为海外厂商新能源市场的主力市场。中国凭借着巨大的人口优势和发展速度成为了全球汽车最大市场,中国市场乃国际整车厂商的必争之地。此外,政府在大力鼓励国内新能源产业的发展,给新能源车企提供了高额的补贴和各种优惠政策,通过合资品牌进入市场获取补贴和优惠政策,对海外厂商来说有着不小的吸引力,目前,宝马和华晨便合资创立了新能源汽车品牌“之诺”,戴勒姆则和比亚迪合资创立了“腾势”。

来源:第一电动网

作者:徐云飞2017

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。