从汽车产业链变革发展看2018年国内一级市场投资

本文主要站在国内一级市场的角度来分析汽车行业产业链变革所带来的投资机会,也是为2018年开年的投资方向整理思路。

汽车产业正处在一个变革乃至颠覆的风口,不仅仅是在动力驱动的方式上,还囊括了整个产业链格局的重构,甚至未来出行方式的改变。在这个疾如旋踵的时代,传统的OEM宣称转型做出行服务商,新兴的互联网企业宣布来造车,其他传统五金加工和化工行业的企业也因为下游应用的缘故纷纷变成了汽车零配件产业链的一员。变革会带来机遇,本文将站在国内一级市场的角度来试着寻找未来汽车整个行业的变革给我们2018年的投资带来了哪些机会。

从汽车零部件产业链的“水床效应”中寻找市场规模扩大的细分

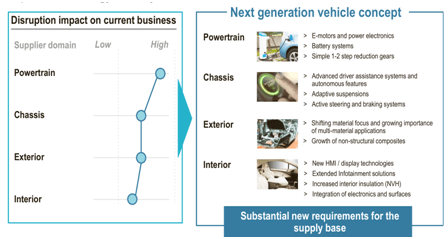

瑞德集团和罗兰贝格在今年1月份联合发布了《2018全球汽车供应商研究报告》,报告认为未来汽车产业的改变将带来整个汽车工业的颠覆,站在供应商的视角看,挑战程度最大的改变来自于动力总成和底盘,然后则是外饰和内饰。

Source:Lazard,Roland Berger,Global Automotive Supplier Study 2018

诚然,在全球整体汽车销量变化趋稳的外部环境下,随着汽车“四化”的快速步伐,势必会引起整个汽车供应商链此消彼长的“水床效应”。动力总成中传统的内燃机,变速箱,进排气系统等产业将面临萎缩,新兴的电池,电机,电控为主的大三电产业链快速扩张,随着智能化需求的提升,以电子控制替代机械控制,以MEMS替代传统传感器,以液晶大屏代替传统机械仪表等的趋势都愈发明显。下图是摘自德勤AVC Industry的预测模型,预测了未来至2025年所带来的这种行业容量改变:

Vehicle Component Cluster(GER,NAFTA,CHN) | Total Volume 2016 in € | Total Volume 2025 in € | Develop 2016-2025 In % |

HV Battery Fuel Cell | 5.5 | 68.1 | +1139% |

Electric Drivetrain | 1.3 | 13.2 | +921% |

ADAS&Sensors | 6.4 | 45.4 | +995% |

Electronics | 50.3 | 61.2 | +22% |

Interior | 71.5 | 69.3 | -3% |

Seats | 39.3 | 37.9 | -4% |

Infotainment&Communications | 46.9 | 43.3 | -8% |

Body | 114.9 | 104.2 | -9% |

Steering | 15.0 | 13.5 | -10% |

Wheel&Tires | 22.2 | 19.9 | -10% |

Frame | 22.3 | 19.9 | -10% |

Climate Control | 12.1 | 10.5 | -10% |

Brakes | 16.3 | 14.0 | -14% |

Exhaust System | 21.8 | 17.1 | -21% |

ICE | 107.1 | 78.5 | -27% |

Transmission | 61.3 | 43.7 | -29% |

Source:Deloitte AVC Industry Model

在这个预测模型中,我们可以很显著的观察到以“电气化”“智能化”“网联化”为主线的产业链至2025年的增长幅度近10倍,而传统的动力总成,催化排气系统等均有大于20%的降幅。同时,在预测模型中类似车身,内外饰这些总量看似不变的领域,实际也暗潮涌动,由于“轻量化”和新材料的快速应用,高强度钢,铝镁合金,及复合纤维用量将显著提升,相应传统普通钢材用量将逐步减少。下图为Ducker做的轻型车单车材料预测。

LDV(light Duty Vehicle) 单车材料净重量变化 | 2015 磅 | 2025 磅 | Develop 2015-2025 In % |

轻质钢板 | 650 | 408 | -37.2% |

高强度低碳钢板 | 516 | 240 | -53.5% |

先进高强度钢 | 251 | 375 | 49.4% |

所有其他钢种 | 580 | 542 | -6.6% |

轧制铝板 | 67 | 156 | 132.8% |

铝型材 | 19 | 30 | 57.9% |

铸铝结构件 | 25 | 60 | 140.0% |

所有其他铝制件 | 289 | 304 | 5.2% |

铁 | 290 | 270 | -6.9% |

其他金属(镁,钛,铅,锌,珀金等) | 105 | 115 | 9.5% |

高分子聚合物 | 356 | 400 | 12.4% |

其他非金属材料 | 490 | 475 | -3.1% |

Source:Ducker Worldwide

可以预见未来7-8年各子行业变化将翻天覆地,产业链的此消彼长必然带来机会,很多细分行业都充满了增长机会,但并不是所有的增长都有一级市场投资的机会,或者换句话说有些增长的“蛋糕”暂时只属于传统列强,国内企业短时间内是没有机会吃得到的。所以我们更应该寻找的是在容量持续扩大的细分行业中产业链正在向中国迁移的机会。

在市场规模扩大的细分行业中找国产替代

2018年有哪些产业正经历着国产替代?首先我们以国内整车厂视角来看一项新技术从诞生到大批量应用到最后完成国产替代的大致阶段:

第一阶段,技术萌芽与培育期。

你如果要问汽车更新换代的源驱动力是什么,是传统的通用,大众这些大厂嘛,晓宇并不这么认为,汽车行业的新技术往往诞生于强大的tier1们。传统的tier 1巨头或早就拥有了此新技术的储备,或已有部分成熟产品推出,但介于技术较早期,市场接受程度不高,因此当整车厂想寻找他们合作时,或响应速度慢,或开发费用高。这时候整车厂为了掌握和熟悉这项新技术往往会找一些国内的科研机构,大学或者小一些的公司甚至包括初创团队合作开发,随后陆续在旗舰车型或一些特定车型投放进行市场培育,但一般这种量都不会太大。

第二阶段,技术的正式推出与成熟期。

当整车厂已经完全熟悉此项技术,该技术也初步得到了市场的认可。主机厂变会在多个量产车型上从高到低开始推出此项技术,此时因为刚刚批量推向市场,往往会比较保守的选取大的并且可靠的tier1巨头产品配合量产,随着量产的进程,市场接受度逐渐提升,搭载新技术的产品车型走向成熟。

第三阶段,话语权争取与降本阶段。

当整个新技术应用车型已经成熟后,整车厂诉求变会从新品开发变成了话语权争夺,面对更优厚付款条件,更快响应速度和更低的成本的诱惑,这时候一些相对小的供应商就逐渐进入视野,国产替代也出现了机会。

分清楚这几个阶段后,从国内一级市场投资的视角来看似乎如果此项技术已经进入第二阶段并正在往第三阶段走的时候进行投资是最为理想的,这个时间段技术比较靠谱,前景比较明朗,增长也比较确定,那我们反过来逐一看看目前汽车行业的几个热点:

首先看“电驱动技术”。因为中国补贴及政策的导向,整个产业链重心正快速向国内转移,郑煤机收购了博世的电机业务,万向收购了美国的A123,天齐锂业全球到处买矿,整个电驱动产业链从上游的碳酸锂,钕铁硼的开采,烧结,六氟磷酸锂的合成,到中游电池,电机产能的释放,中国都逐渐成为世界的“心脏”,其实这也正是补贴带来的益处,虽然很多产能都装在所谓“非真实需求”的大巴车,物流车上,但正因为此国内企业短期内就将产能释放了出来,远远快于BASF,优美科这类传统谨慎的化工巨头,这其实正是“弯道超车”所带来的最大的红利,短期内就帮企业把产能,良率提上去,价格降下来,卡住位置,因此在这条产业链上的企业仍然是最值得关注的板块,因为很有可能从中走出的都将是世界级的供应商。这条产业链因为受益于政策的原因其实已经大部分快速到达了第三阶段,更大的机会也已经到了二级市场,从一级市场的角度来看我们目前智能一方面关注一些高壁垒的还没有完成替换的机会和另一些产业链上更细分的小行业逐渐长大的机会。

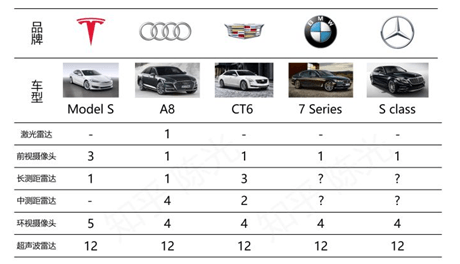

再看另一大热点“高级辅助驾驶”。其实ADAS只是“万物智能”浪潮下的一个分支,而汽车智能化的本质其实是半导体行业的快速发展,是芯片计算能力的提升,正因为有了强大的计算能力,产生大量数据的同时也衍生出更快的通信速度,处理能力的需求。那么这项新技术应用到了什么程度呢?我们首先来看最近几年成熟能够落地的项目其实都是L2/L3级别的方案,L4以上受到法规和伦理的影响,短期内很难落地。目前主要推出L2/L3方案的包括了搭载autopilot的Model X和S,搭载super cruise凯迪拉克CT6的和搭载zFAS的奥迪A8等车型,毫无例外,都是各大品牌的旗舰车型,其主要传感器系统配置如下:

Source:知乎陈光整理

那么目前配合量产的供应商都是谁呢,感知系统中毫米波雷达和超声波雷达以Bosch和Continental为主,前置摄像头和环视主要为Bosch和Kostal提供,唯一用到激光雷达的A8用的是Valeo的四线激光雷达;计算平台特斯拉autopilot2.0用的NVIDA的PX2,奥迪用的TTTech的zFAS,其4个核心元器件分别来自Mobileye EyeQ3,英伟达的K1,英特尔的Cyclone V和英飞凌的Aurix,其他量产L2/L3车型也无外乎选用Mobileye的前端视觉方案,SoC也毫无例外来自传统大的tier1,或被大公司收购的企业。所以综合来看在目前这个阶段,不管是L2/L3 还是L4自动驾驶技术,在与安全息息相关的情况下,主机厂一定选最好的(最安全的),而不会选排名第二的,目前国内的大量的初创团队能进入量产L2,L3前装的少之又少,而目前能量产的车型基本又都是各大品牌的旗舰车型,本身量就不大,从这些特征看ADAS的国产化进程似乎还处于第一阶段向第二阶段迈进,即市场仍在培育中,作为国内一级市场投资似乎还应该再耐心多等一段时间。

那么究竟有哪些正在进行着第二阶段到第三阶段的替代呢?国产化替代的进度一般是遵循从低壁垒到高壁垒,从小部件到大部件,从功能件到安全件的。我们还是有不少可以挖出来的:

电驱动技术中一些较高壁垒的细分:如电控中,IGBT的封装,高压MOSFET, OBC,DC-DC,高压继电器,电池中高压线束及连接件,铝塑膜,绝缘导热材料,导电剂,高分子PVDF粘结剂,48VBSG电机等;

ADAS中有一些较低壁垒的细分:如ADAS中低速情况,短距离安全等级低的feature,包括360环视摄像头,超声波雷达,毫米波雷达等,网联化需求中T-BOX产业链上的龙头企业;

ADAS中涉及到的底盘线控:从自动控制角度看,具有线控特点的执行机构更利于自动控制的应用,而与自动驾驶息息相关的包括了线控油门,转向和制动,因此往往需要被改装的车型开放EPS接口,而由于很难划清责任的原因,类似博世,电产等这些tier1巨头底盘线控厂商很难给其他企业的改装团队开放外部控制接口,因此自动驾驶的热潮也诞生了对国产EPS系统的需求;此外还有电子换挡的执行机构,也是全自动泊车,智能驾驶的关键基础部件,这些也都是国内企业有机会的;

汽车电子产业中一些非核心部件: 例如ESC(车身稳定系统)产业链上的真空助力器,轮速传感器等;空气悬架产业链中的减震器,空气弹簧等;

汽车电子产业链中的新需求:由于国内电动车行行业的快速发展,电动车相比内燃机车的新需求也是国内企业有机会的,例如传统汽车上的真空助力是来自于发动机歧管,在纯电车上就必须增加一个真空泵,因此电子真空泵(EVP)将是一个新增的市场,当然Bosch也开发了ibooster结合电机助力的产品,但受制于成本目前还是在高端车型中应用,国产的电子真空泵厂商仍有一定生存空间;电动空调系统,传统车的HVAC一般采用发动机传统的机械压缩机,而电动汽车则采用的是电动压缩机,由于没有了废热系统,电动车HVAC的制热功能件也成为新的需求;

智能驾驶座舱的新需求:传统的机械仪表难以显示复杂的参数,全液晶数字化仪表盘,HMI及HUD等正在快速爆发;

排放与电耗双重考核催生的轻量化需求:由于电驱动系统的能量密度低于燃油驱动造成车身加重,面对2018补贴电耗的考核,减重依然是2018年的首要任务。国内大批量上的热成型钢线,催生包括热成型钢模具,设备的需求,铝合金的大量使用,催生钢铝连接,铝其他材料连接的设备和方案供应商的机会;

进排气系统中的催化剂系统:传统燃油车随着国五国六的升级尾气催化剂业务需求增长,蜂窝陶瓷载体,铈锆固溶体等细分具有一定规模的企业也将有打破国外庄信,优美科,巴斯夫三巨头垄断的可能。

以上简单对正在经历国产化替代和产业链转移的细分方向进行了梳理,那么在这些精挑细选的细分行业中,我们应该投资怎样的企业呢?

聚焦乘用车真实需求产业链 关注企业大批量制造经验和能力

聚焦乘用车真实需求产业链

何谓真实需求,首先这个需求一定是直面终端消费者的,不是由于政策或者补贴导向所诞生的车型,随着2018年的退补政策执行,根据中信证券的研究,国家对A00级车在过渡期内的补贴支持力度更大,而在过渡期后对A级纯电动车的补贴倾向更加明显,其实这也侧面反应了国家的补贴将更加精准的扶持真实的消费者需求,电动大巴及物流车的增长速度将显著放缓或者持平,因此在汽车产业链选择标的投资时我们更应该关注其下游应用的车型是否是紧跟真实需求步伐的。汽车行业本身就是一个供应商替换壁垒较高的行业,一个中小型公司,在团队资源有限的情况下,业绩是否释放很大程度上取决于押对车型,只有绑定真实需求的产业链公司才有可能是随着汽车“四化”建设逐步放量而不受政策调整影响的。

关注企业的大批量制造经验和能力

汽车行业的本质是一个传统的制造业。不管是电池电机也好还是毫米波雷达激光雷达也好,最后都会回归大规模的制造能力上,这其实也是车企选择供应商时最看重的一点,晓宇认为我们应该学着以一个SQE审厂的视角去看一家企业是不是值得投资,大规模制造和质量保证其实才是在汽车行业立足的根本。如果即使因为市场的原因该技术还未开始大批量生产,但该企业已经获得了一些大车企的扶持和定点,自动化能力正逐步提升或者说企业的团队本身就是从汽车行业出来拥有多年的制造与质量管理能力,那么这种企业也是非常值得我们关注的。

最后总结一下,在汽车产业链风起云涌的外部环境下,2018年国内一级市场的投资思路依然是在汽车行业产业链中寻找容量持续扩大的细分行业,在这些细分行业中寻找正在经历国产替代和产业链迁移的技术产品,正如本文第二段提到的电驱动技术中一些高壁垒和小的环节,ADAS及智能化衍生出来的新增需求及汽车电子部件,轻量化的材料及材料相关的连接设备,方案等,在这些技术和产品的国内供应商中寻找绑定真实乘用车需求和具有大批量制造经验能力的企业将是我们2018年的投资目标。

以上均为个人粗浅认识,敬请读者批评指正。

来源:第一电动网

作者:晓宇

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。