研究周报 | 客车企业强势介入电动物流车军备竞赛,胜算几何?

2018年新能源车新政重心从公用领域转向私人领域,补贴政策“重乘轻商”的局势已定。商用车企业不论是客车还是专用车都面临大考。由于2018年1月1日至2月11日政策还可以按照2017年政策执行,新能源客车1月共生产2752辆,同比暴增11倍,成为新能源汽车推广以来开年产量最高的月份。但这并非所谓开门红,而更像是传统补贴政策投下的最后一抹斜晖。

2017年,国内有新能源车辆销量统计的专用车企业128家,总产量15.4万辆,厂均1203台/年;客车企业99家,总产量8.8 万辆,厂均888台/年。狼多肉少,僧多粥少,在商用车总产销量基本稳定的江湖里,失去补贴加持,一场大鱼吃小鱼、快鱼吃慢鱼的大戏即将发生,跨界、联合、吞并、崛起、消亡在丛林中会轮番上演。

客车企业跨界抢食物流车的市场份额的一幕,就已经开始上演。那么这种“跨界”背后的动机何在,客车企业的胜算又有几何呢?

1.顺势而为“客改货”,运营商反馈良好

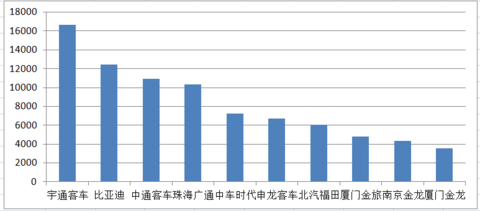

2017年有多家客车企业进军物流车领域,除开北汽福田本身就是专业的物流车制造商以外,代表性的传统客车企业有宇通、中通、南京金龙、厦门金龙等。这几家都进入了2017年的销量前十,可谓是客车企业的头部军团。附图第一电动研究院统计的2017年纯电动客车销量前10名:

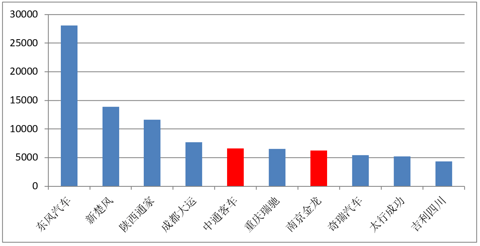

根据工信部2017年新能源汽车推荐目录,各家新能源物流车的车型数量分别为:郑州宇通3款,中通19款,南京金龙(开沃)40款、厦门金龙+金旅9款。而从产销量来看,2017年南京金龙和中通客车的电动物流车都越过了6000台的关口,成功挤身电动物流车排行榜前10名,是真正强势的跨界。附图第一电动研究院统计2017年新能源物流车产量前10名:

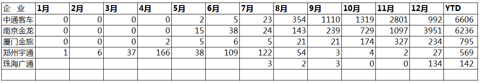

下附第一电动统计2017代表性客车企业的电动物流车产量数据:

为何他们能够跨界打劫呢?先从各家的产品分析。

中通客车公告物流车产品19款,按车型平台可以划分为4个。2款为微面和轻客车型的“客改货”,1款为车身平台合作开发的全铝物流车,1款东风合作的轻卡类物流车。其中轻客平台为自身客车产品蓝迪S60的“客改货”,全铝物流车车身平台由苏州奥杰提供。

微面平台:4.5米平台厢式物流车LCK5023XXYBEV1/LCK5026XXYBEV1

轻客平台:5.2米平台厢式物流车LCK5042XXYEV2

全新平台(苏州奥杰开发):全铝车身纯电动物流车 LCK5045XXYEV6

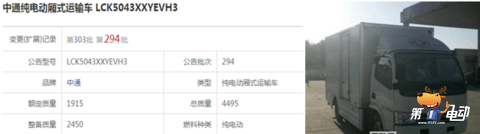

东风轻卡平台:LCK5043XXYEVH3

南京金龙、厦门金龙+厦门金旅,其电动厢式物流车也都是轻客产品的“客改货”系列。南京金龙的D10、D11,厦门金龙的凯特系列是典型的欧系轻客改货厢产品。

南京金龙D09,厦门金龙的金威系列则是典型的日系轻客改货厢产品。

相比之下,客车行业的绝对老大宇通则表现的要低调很多。2017年下半年才推出一款5.5米平台的厢式物流车。从外观和车身结构上可以明显感受到客车的影子,宇通已经将自己熟练的客车技术方案移植到了厢式物流车上。

除宇通外,其余3家表面说是跨界,其实并没有越过产品的边界。类似的“客改货”的企业也还有不少,比如烟台舒驰客车的凌特类厢式物流车,上汽大通的V80系列,华晨金杯的经典海狮款改箱货等。舒驰客车2017年厢式物流车也取得了3809辆的销售。这类轻客类改装,主要应用于郊外分拨中心到市内站点的运输,或者烟草运输之类的固定线路送货。附图为舒驰客车的厢式物流车。

这一类车的车身平台比较成熟,制造水平也好于卡车类企业,还可以打一打“客载货”的擦边球,因此在城市电动物流车中比较受欢迎。典型如上汽大通V80车型等,根据多家物流车运营商的反馈,属于舒适性好,故障率也比较低的一类。从这个角度讲,客车企业做轻客类产品改装的电动厢式物流车完全属于顺势而为,但又确实对卡车类企业形成了暴力一击。

2. 客车增量有限,寻找新增长点势在必行

当前国内客车行业总体特征是总量基本稳定,增量围绕平均数值上下波动,主要表现为公交车进入存量周期、城市公交客运量持续下降等方面。

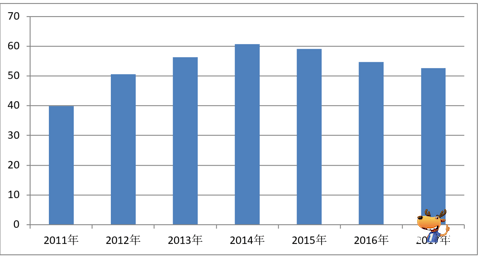

首先是公交保有量已达高峰,进入存量周期。在新能源政策的强力推动下,公交客车市场持续增长,延续了多年以来的高增长态势,并在2016年达到顶峰。在2014年突破60万台后,国内客车市场总量已经连续3年下跌。对于新能源应用较集中的5m以上的客车领域,2017年销量为22万辆,相对于2016年的25万辆,同比下降12%。附图为2011-2017年的客车各年度产量,单位为万台。

2017年全年,国内销售新能源客车86767辆,同比下降24.41%。2017销售新能源公交车75991辆,而同年国内公交客车市场总销量为9.8万辆。也就是说,在新增公交车销量中,新能源车的替代比例已经达到77.5%,远远高于乘用车和专用车领域的替代率。即使未来真的达到很多地方政府规划里制定的100%替换率,总的增量依旧有限。

根据中国客车网统计,8年之内国内更新的公交车达到62.5万辆,也就是说,目前几乎所有新增的公交车都尚未到达报废年限。未来3-5年公交市场处于存量消化的周期,增长乏力。

其次,交通方式多样化,城市客运量持续下跌。机动车保有持续增加、共享单车、共享汽车、网约车、轨道交通,5大因素合力之下,城市公交客运总量自2014年以来持续下降,客观上降低了公交车的需求量。附图为中客网统计的2011-2016年全国公交客运量变化趋势。

此外,资源优势地区已完全进入市场导入期,下一波轮换地区恐缺足够更换动机。根据上险数量统计,广东、河南、江苏、山东、湖南、浙江等是公交新能源的集中地区,有地方政府财力较好的原因,更重要的还是几大客车企业都位于这几个省份。虽然目前中西部地区和部分三四线城市也在开始新能源公交的替换步伐,但随着补贴方案的退坡和地方政府财政吃紧,雷声大雨点小会是常态。

客车出口市场也不容乐观,新能源客车出口或有增长,但绝对数量仍然有限。2017年前11个月,我国客车共出口4.82万辆,同比下滑8.10%;客车非完整车辆出口411辆,同比下滑4.86%。

燃料客车补贴虽然不变,但处于试验期,数年内无法带来量的增长。

因此,新能源客车市场的扩展空间有限,客车企业在大热的物流车领域寻找新的业务增长点,是很正常的市场策略。

3. 上市业绩压力驱动,消化先期扩张的产能

前十名的客车企业有7家是上市公司,两家传出正在IPO准备。这几年客车企业借助新能源推广的机会,迅速扩张,收到补贴甚至超过利润。可以说,新能源路线已经成为各家客车企业必走之路。

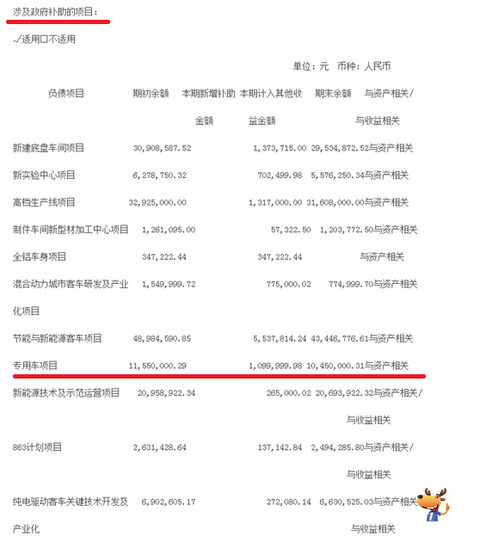

对于本地上市企业,地方政府也是不遗余力的给予各类救济,除了正常的补贴之外,还有各类名目繁多的项目补助。实际上,围绕着对上市公司的财政补贴,地方政府已经陷入“囚徒困境”的博弈之中,也就是担心自己不补贴本地的上市公司,其他地方政府也会补贴,于是乎各地政府竞相加码补贴。以宇通为例,在2017上半年公告中,涉及政府补助的项目就有33项,其中就有专用车项目。有地方政府输血,做一下专用车何乐而不为呢?

为了应对补贴退坡,除了继续发力自身产品扩张市份额之外,这些客车企业必将利用上市公司的优势,延伸其在新能源车产业链的布局:向上进入上游零部件,如电机、电控等;向下介入下游销售运营,如租赁服务、充电站设计、制造等;横向进军电动物流车领域,尤其是轻客类改装厢式物流车。

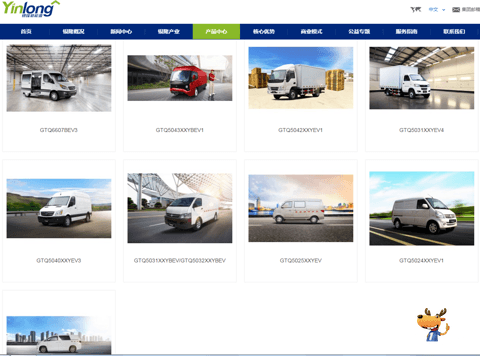

过去以投资换市场建设的过剩产能需要新的出口。以珠海银隆为例,其新能源官网上分列着7个银隆新能源产业园,分别是珠海、邯郸(武安)、石家庄、成都、兰州、天津、南京,加上新签署的攀枝花和洛阳产业园,和已经处于规划中的长沙、合肥基地,银隆已经在全国拥有了十一个产业园区布局。

其2017年新能源客车产量为6321辆,不管是为了保证众多基地的日常生产,还是为了未来冲刺IPO做业绩准备,都有足够理由进军电动物流车领域。下图为其官网上公布的9款电动物流车产品信息。

综上,对于新能源客车企业来讲,各大出口均缺乏强力增长支持,开辟新的增长点势在必行。对于这几年狂飙突进新增产能的企业来说,电动物流车这一块,蚂蚱再小也是肉, 加入这块军备竞赛将是共识。

电动物流车三大细分品类,也将因此三分天下:微车类改货厢,已经被陕汽通家、重庆瑞驰等微车企业占据,轻客类改货厢,客车类企业优势最大,轻卡类如4.2m箱体类产品,卡车企业还依然占有优势。目前宇通公告出来的产品,更像是轻卡和客车的结合体,能否由此诞生出新的细分,还有待市场验证。

来源:第一电动网

作者:冰封之城

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。