货车/卡车2017年总结&2018年展望(五):产销预计达380万辆

1. 中国商用车产销量:2017 年 400 万辆,伴随中国经济触底反弹,2018 年预计突破 430 万辆,创历史新高

2017 年,商用车在货车增长拉动下,销量增长率创 7 年新高,产销再次回到400万辆以上水平,分别达到 420.9 万辆和 416.1 万辆,同比分别增长 13.8% 和 14%,增速分别高于上年 5.8 和 8.2 个百分点。

伴随 2017 年中国经济触底反弹,2018 年预计商用车产销量将保持 5% 以上的增速,突破 2010 年 430 万辆历史记录,再创新高。

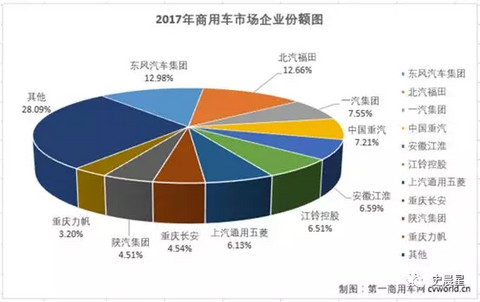

2. 商用车排名:东风福田两强争霸,前十集中度 70%

分企业看,2017 年全年总销量排名前十的商用车企业依次为:东风汽车公司、北汽福田、一汽集团、中国重汽、安徽江淮、江铃控股、上汽通用五菱、重庆长安、陕汽集团和重庆力帆。10 家企业在 2017 年总共销售 299.18 万辆,占全年商用车总销量 416.06 万辆的 71.91%。

具体到销量前十企业来看,仅有重庆力帆一家企业的累计销量低于去年同期水平,降幅为 22.3%。累计增幅最高的则是陕汽集团,增幅达到 62.1%。一汽集团和中国重汽这两家重卡占比巨大的企业在 2017 年也分别收获了 37.4% 和 47.5%的不错增长,这和两家企业重卡“好成绩”分不开。

3. 中国货车产销量:2017 年 360 万辆,2018 年预计 380 万辆

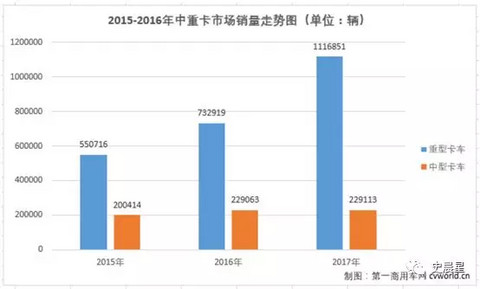

2017 年货车产销量分别完成 368.3 万辆和 363.3 万辆,同比均增长 16.9%,其中重型货车产销分别达到 115 万辆和 111.7 万辆,创历史新高,也是继2010年首次突破 100 万辆后,再次超过 100 万辆。

分车型看,重型卡车共销售 111.69 万辆,同比增长 52.4%;中型卡车销售 22.91 万辆,销量与 2016 年持平;轻型卡车销售 171.89 万辆,同比增长 11.6%;微型卡车销售 56.84 万辆,同比累计下降 6.2%。

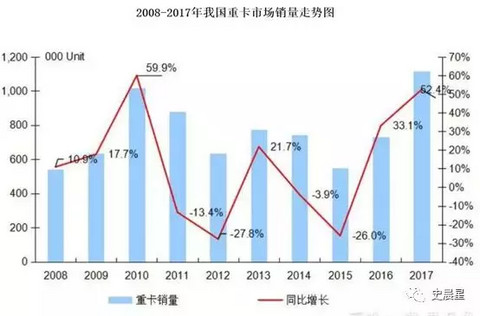

4. 重卡:2017 年 111 万辆,同比大增 52%,年度最佳细分市场

2017 年,重型卡车累计产销 114.97 万辆和 111.69 万辆,产销较 2016 年分别实现了 55.1% 和 52.4% 的大幅增长,相比 2016 年产销分别增长了 40.83 万辆和 38.4 万辆,增幅较 2016 年的 33.1% 扩大近 20 个百分点,年度最佳细分市场收入囊中。

2017 年,是中国重卡发展史上十年难遇的“大年”。在这一年里,多重利好因素叠加在一起“发酵”,共同催生了这个历史新高,其中包括:

宏观经济稳定增长

2017 年我国GDP增速为 6.9%,比上年同期加快 0.2 个百分点。制造业采购经理人指数(PMI)连续 17 个月保持在荣枯线上方。2017 年前三季度,全社会完成货运量 343.3 亿吨,同比增长 10.5%;公路货运量增速逐季加快,完成货运量 266.6 亿吨,同比增长 10.9%。对于十分依赖 GDP 增速、制造业和公路货运总量的重卡行业而言,2017 年的高速增长,显然有其必然性。

治超力度持续加大

2 月,国家发展改革委、中国人民银行、交通运输部等 36 个部门联合签署发布了《关于对严重违法失信超限超载运输车辆相关责任主体实施联合惩戒的合作备忘录》,严重违法失信超限超载运输车辆的相关责任主体将被列入黑名单,以信用手段加强对超限超载运输的惩戒,提高严重违法失信的成本。

5 月,交通运输部办公厅下发“关于贯彻实施《超限运输车辆行驶公路管理规定》的通知”。

11月,交通运输部会同公安部联合印发《关于治理车辆超限超载联合执法常态化制度化工作的实施意见(试行)》,明确要求将《公路货运车辆超限超载认定标准》作为各部门联合治超的统一标准,杜绝多头执法、重复罚款以及与全国统一超限超载认定标准不一致的执法,并且对路政、交警和运政提出了“十不准”纪律要求。

中央和地方治超的趋严,使得公路单车运力在 2017 年持续下降,再加上 GDP 稳定增长、公路货运量增速加快所带来的物流运输需求的上升,对重卡市场的新车销售带来了持续的刺激作用。

物流公司购车力度加大

近两年来,随着中国经济转型和物流市场向高效率运输的转变,组织型用户(法人用户)的购车比例大幅上升,物流公司在整个中国物流行业的话语权越来越大,购车占比也在持续加大。2017 年,在货运量较快上升的市场中,许多物流公司为了加强自身的核心竞争力(车辆数量和品质就是物流公司的核心竞争力之一),谋求在未来的市场竞争中占有一席之地,购车和换车的欲望比较强烈。

基建投资等固定资产投资强力拉动

2017 年我国基础设施投资 140005 亿元,同比增长 19.0%。前三季度,交通固定资产投资完成22485 亿元,同比增长 14.4%,规模和增速均创近几年来新高。公路建设完成投资 15375 亿元,同比增长 23.9%,高速公路、普通国省道、农村公路分别完成投资 6274 亿元、5508 亿元和 3593 亿元,同比分别增长 14.7%、21.8% 和 48.5%。

煤炭运输淡季不淡

在国家去产能的大形势下,小煤矿关闭,大煤矿供不应求,港口煤炭库存也处于低位,导致煤炭运输市场火热,物流公司和散户都有了购车的热情(比如更换原有的 6×2 前双轴牵引车、更换LNG重卡等),进而支撑起重卡市场 6、7、8 月份连续三个月需求旺盛的行情。

重卡出口较快增长

根据中汽协产销数据,2017 年 1-11 月,我国汽车企业出口 79.7 万辆,同比增长 26.6%;包括重卡在内的商用车出口 23.2 万辆,同比增长 10.5%。

2018 年,由于治超等利好因素的影响进一步减弱,以及治超政策所带来的重卡市场提前购买和透支,重卡市场尤其牵引车细分市场大概率将出现较大下降,全年甚至有可能出现 20% 以上的下滑,而各家企业都提出了极具挑战性的逆势增长目标。

5. 重卡排名:一汽东风重汽陕汽四大巨头,前五集中度 84%,上汽红岩同比增长 158%

2017 年重型卡车累计销量前 5 的企业依次为:一汽解放(24.08 万辆)、东风汽车集团(21.61 万辆)、中国重汽(19.03 万辆)、陕汽集团(17.31 万辆)和北汽福田(11.43 万辆),5 家合计销售 93.46 万辆,占重型卡车 2017 全年总销量 111.69 万辆的 83.68%。

上汽依维柯红岩在 2017 年超过大运重卡,跃居行业第七(2016年行业排名第八)。其同比增幅在主流企业中最大,达到 157.9%,全年销售重卡 40017 辆,市场份额升至 3.58%,创造了红岩发展史上的产销新纪录。

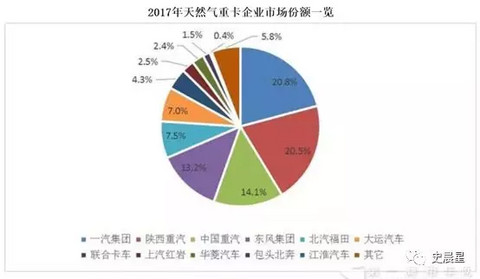

6. 天然气重卡: LNG 9.6 万辆暴涨 4 倍,一汽陕汽重汽东风四大巨头

在使用效率上 1 公斤天然气相当于 1.3 升柴油,所以只有在 1 公斤天然气与 1 升柴油价格差大于 1 元钱时,运营成本才会有较大差别,天然气重卡的销量才会随之上涨,这就是油气价差与天然气重卡销量的“剪刀差”。

2017 年全年,天然气卡车市场累计生产 9.6 万辆,比去年同期的 1.96 万辆暴增 389%,刷新了历史纪录。考虑到一部分的库存和产销差因素,2018 年天然气重卡市场的总销量预计在 8 万- 8.5 万辆。

从下图可以看出,2017 年,牵引车继续占据绝对主导地位,在天然气卡车中的市场占比达到82.14%;自卸车占比 6.91%,其他车型(包括载货车及底盘、搅拌车及底盘、垃圾车、洒水车等等)的比重为 10.95%。这种格局和发展趋势,在 2018 年不会有大的变化。

解放陕汽重汽东风四巨头产量破万,大运红岩增幅最大

一汽解放 2017 年跃升至行业第一,生产各类天然气卡车 19989 辆,同比增长 6 倍,市场占有率 20.8%;陕汽 2017 年生产天然气重卡 1.96 万辆,同比增长 5 倍,市场份额 20.5%。

中国重汽跃升至行业第三,2017 年累计生产天然气重卡 1.35 万辆,同比上涨 5 倍,份额升至 14.1%。东风汽车集团 2017 年累计生产燃气卡车 1.26 万辆,同比增长 2 倍,份额为 13.2%。

第六名大运汽车同比增长 6 倍,2017 年累计生产天然气重卡 6691 辆,行业排名上升了两位,市场份额上升至 7.0%。

上汽红岩从 2016 年的行业第十,上升至 2017 年的第八,同比增长 8 倍 至2442 辆,份额也上涨到 2.5%。

有了 2017 年底的“前车之鉴”,2018 年的天然气卡车市场,不会像 2017 年那样一路上涨,而是很可能出现一定幅度的同比下降。

7. 中卡:2017 年 23 万辆,同比持平,力帆东风两强争霸

2017 年,中型卡车累计产销 23.4 万辆和 22.91 辆,产销较 2016 年分别增长了 1.1% 和 0.0%,同比几乎持平略微增长。

2017 年中型卡车累计销量前 5 的企业依次为:重庆力帆(5.78万辆)、东风汽车集团(4.14万辆)、一汽解放(2.41万辆)、安徽江淮(2.35万辆)和成都大运(1.83万辆),5 家合计销售 16.51 万辆,占中型卡车 2017 年总销量 22.91 万辆的 72.06%。

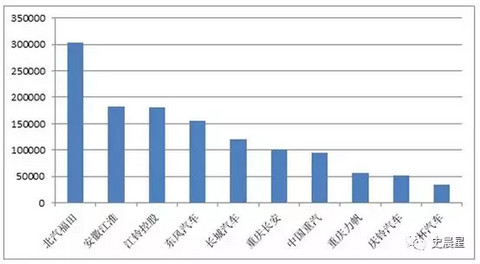

8. 轻卡:2017 年 172 万辆,同比增长 12%,北汽福田一骑绝尘

2017 年,轻型卡车累计产销 173.83 万辆和 171.89 万辆,同比分别增长了 18.71 万辆和 17.91 万辆,增长率 12.1% 和 11.6%。

2017 年轻型卡车累计销量前5的企业依次为:北汽福田(30.38万辆)、安徽江淮(18.23万辆)、江铃控股(18.08万辆)、东风汽车集团(15.61万辆)和长城汽车(11.98万辆)和,5 家合计销售 94.28 万辆,占轻型卡车 2017 全年总销量 171.89 万辆的 54.85%。

9. 微卡:2017 年 57 万辆,同比降 6%,上汽通用五菱独占鳌头

2017 年,微型卡车累计产销 56.07 万辆和 56.84 辆,产销分别下降 10.7% 和 6.2%,与 2016 年相比产销双双转负,成为 2017 年度卡车市场“最差细分市场”。

2017 年微型卡车累计销量前5的企业依次为:上汽通用五菱(25.52万辆)、重庆长安(8.71万辆)、东风汽车集团(8.43万辆)、北汽福田(5.28万辆)和山东凯马(2.03万辆),5 家合计销售 49.97 万辆,占微型卡车 2017 年总销量 56.84 万辆的 87.91%。

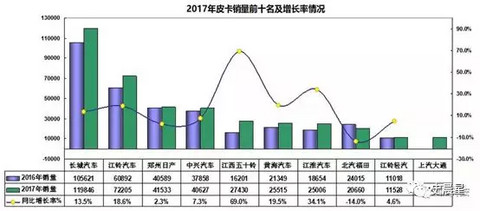

10. 皮卡:2017 年 41 万辆,同比增长 19%,长城皮卡稳居第一

2017 年全国主要 15 家皮卡车生产企业累计生产 415,540 辆,同比增长 19.8%;累计销售 410,665 辆,同比增长 18.7%,实现了连续二年 2 位数的正增长,成为拉动商用车市场的助力器。

超过 10 万辆产销量只有长城皮卡一家,继续稳居独家老大的行业地位而难以撼动。

北汽福田皮卡的市场份额比重已由前几年的第四位,今年已经萎缩至第八位。

今年初刚上市的上汽大通 T60 皮卡上市才一周年,其产销量已超过万辆规模,挤入市场销量前十名,开创了国产皮卡行业的奇迹。

若一旦能在全国性地对皮卡进城解禁后,皮卡市场将会在极短时间内摆脱小众市场的局面,而成为最受中国消费者欢迎的主流车型之一,皮卡车行业将真正实现与国际的接轨。预期 2018 年我国皮卡车市场增长率仍然会以 2 位数的正增长率的发展趋势展现在世界汽车市场舞台上。

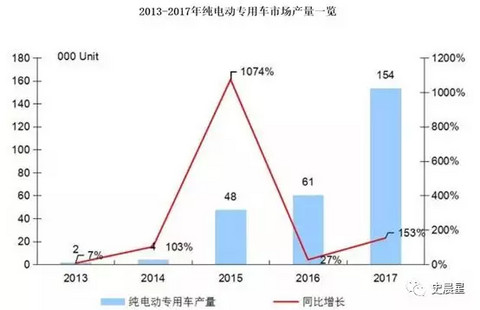

11. 新能源卡车:以轻卡为主,2017 年 5 万辆,东风汽车行业龙头

2017 年,纯电动专用车市场的产销量推到了 15.35 万辆,同比增长 153%,创造了新的“十万辆”市场,这也是纯电动专用车市场首次跃升至 10 万辆级别。

电动轻卡销量 5 万余辆,占专用车总量约 35%,龙头东风轻卡

电动轻卡载重量较大,购置成本相对较低,性价比相对中卡与微卡有优势,能够满足同城配送的物流货运需求,沃特玛联盟定制较多。

下图是 2017 轻卡销量前十名的分布情况,从图中可以看出,仅东风汽车在两项业务都排进了前十,其余电动卡车厂家都不是传统燃油轻卡的十强玩家。

出现这种情况,有这些厂家没有投入精力去做的原因,更多的是传统的惯性思维太强大,制约了他们的操作思路。因为电动物流车与传统的物流业务结合之后产生了深刻的改变,其销售方式、使用习惯、业务性质、车辆管理、运输组织模式等都发生了一系列的变化,传统卡车企业应用的那一套规则不再适合,甚至是传统业务越强的企业越容易故步自封。

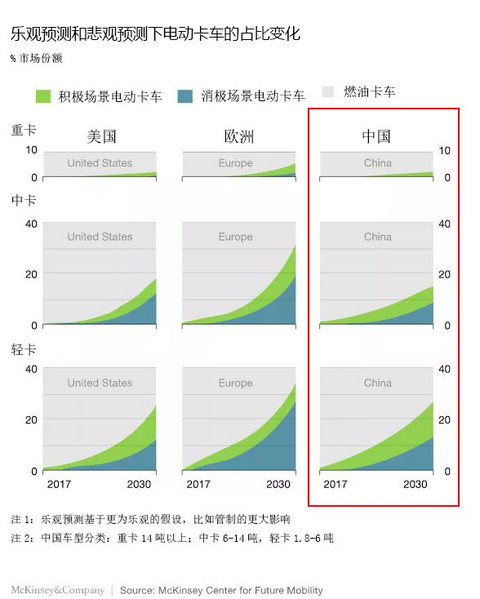

12. 麦肯锡:电动卡车市场将爆发

麦肯锡认为,此刻起直到 2030 年,三大驱动因素将支持卡车市场的发展:

首先,从总拥有成本(Total Cost of Ownership,TCO)的角度看,电动卡车短期内可以和使用柴油或替代动力的卡车持平;

第二,电动汽车技术在成本上正变得越来越具有竞争力,相关基础设施正在逐渐完善;

第三,监管环境促使人们采用电动卡车,包括国家层面的排放法规(如针对车企所产汽车总二氧化碳的排放目标)和地方层面的准入政策(例如无排放区域的设立)。

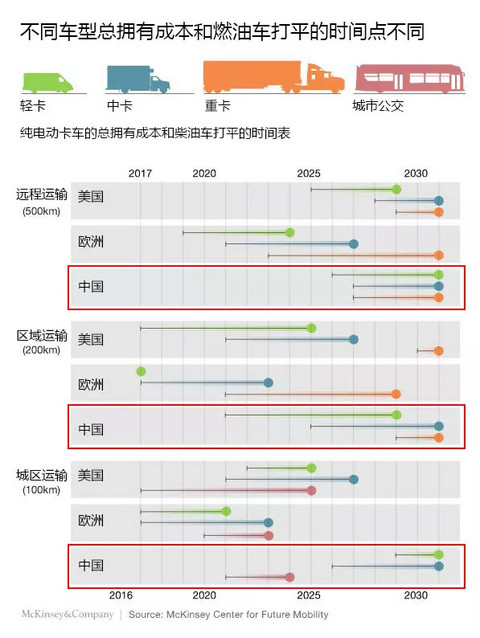

麦肯锡在三个不同地区(中国、欧洲和美国)对纯电动商用车(Battery-ElectricCommercial Vehicles,BECVs)进行了细化评价(granular assessment),其中包括三个重量类别和三个应用场景。这三个重量类别分别是:轻型卡车(Light-Duty Trucks,LDTs),中型卡车(Medium-Duty Trucks,MDTs)和重型卡车(Heavy-Duty Trucks,HDTs);三个应用场景分别是:城市内部、某一地区和长途行驶。

不同应用场景和重量类别的纯电动商用车实现潜在 TCO 收支平衡点所将经历的时间间隔,图中每个带阴影的大点代表某一特定使用案例最早能够在什么时候达到收支平衡。

参考文献:

重卡市场高烧不退?1月份将破9万辆现开门红

天然气重卡产量破万创纪录 2017收官9.6万辆暴涨4倍

2017年皮卡车市场发展态势扫描

来源:第一电动网

作者:史晨星

本文地址:

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。