欧洲2018年新能源汽车市场:全年销售40.8万辆,纯电车型占比提升

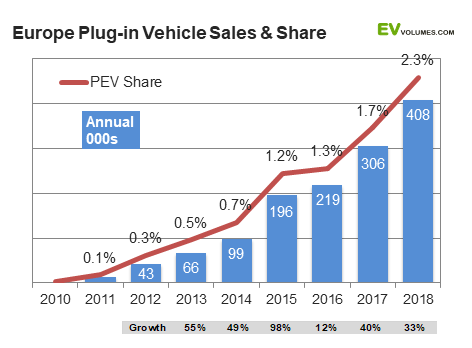

2018年,整个欧洲销售纯电动和插电式混合动力乘用车及轻型商用车共计40.8万辆,同比增长33%。新能源汽车在欧洲轻型车市场年度渗透率为2.3%,2018年12月,渗透率一度达到3.5%,创下单月最高纪录。

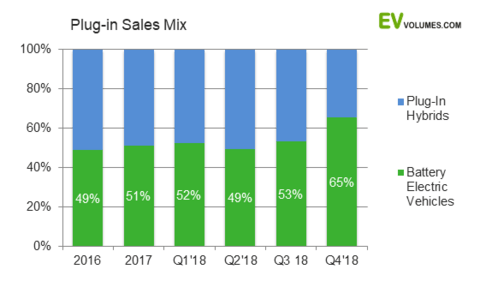

纯电动汽车市场份额达到65%

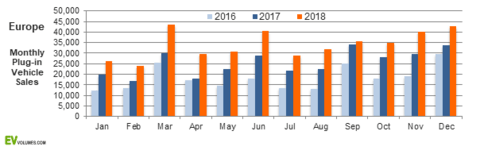

月度数据来看,由于开始启用WLTP工况,畅销插电式混合动力车型供应量开始减少,2018年9月及第四季度的销量受到影响。与即将退出市场的NEDC工况相比,新的WLTP需要更为精细的测试,在车型认证期间出现销量回落属于常见情况,不仅仅针对于插电式混合动力车型。

2016-2018年欧洲电动汽车月度销量对比

对于插电式混合动力汽车,更为糟糕的莫过于许多车型需要对电池进行升级,以使其排放量满足WLTP制度中规定的50g Co2/km以下。目前这些升级已经开始实施并且会一直持续到2019年第三季度,直至所有畅销插电式混合动力车型重新上市。

2018年上半年同比增长43%,而2018年下半年插电式混合动力汽车销量同比仅增长了 26%。假如没有WLTP的限制,那么2018年插电式混合动力汽车的销量可能至少还会高出2万辆。

正因如此,2018年,纯电动汽车在欧洲所占市场份额提升至65%,而在过去的3年里,其所占份额约为50%。

2018年下半年欧洲整体车市并不稳定。2018年8月,在NEDC燃油经济性认证退出前夕,行业全力供应内燃机引擎汽车(包括插电式混合动力汽车),以致销量同比增加 27%。接下来的几个月,9月份销量同比下滑21%,10月份为-5%,11月份为-6%。2018 年结束时,据欧洲汽车制造商协会 (ACEA) 统计轻型汽车销量同比增长0.4%,在欧盟及欧洲自由贸易联盟市场中的总销量为1775万辆。

2018年12月,欧洲新能源汽车渗透率达到3.5%,这预示着2019年将迎来高增长率,预计全年销量将会再度增长35-40%。新款上市车型将为更高的销量表现提供强有力的支持:2019年奥迪E-Tron Quattro、梅赛德斯EQC、保时捷Taycan和特斯拉Model 3 将首次进入欧洲市场;宝马推出的纯电动微型汽车PSA终于进入市场;沃尔沃和路虎也将在今年下半年推出插电式混合动力SUV车型。许多暂时停产的插电式混合动力汽车将会配备升级电池,重新投入市场。2018年5月,目前在欧洲市场销量排名第一的日产聆风纯电动汽车将电池电量增加了50%,排名第三的宝马i3将MY19的纯电动续航里程增加了30%。这两款车型销量均有可能在2019年再创新高。

什么推动了欧洲电动汽车销量的增长?

欧洲电动汽车销量与占比走势

除了2015年插电式混合动力汽车在荷兰市场的蓬勃势态和2016年的低迷势态这两个特殊时期之外,欧洲的电动汽车销量呈现持续走强的势态。

自2018年9月以来,这种增长态势遭受挫折,但也只是供应不足导致的短暂回落,因此这一走势仍然符合我们对销量走势的预判。销量走势自然不应呈直线趋势,而应呈S曲线趋势。电动汽车的销量在4年内翻了两番,但依然仅占据整个汽车市场份额的2.3%。3.2亿辆在欧洲公路上行驶的乘用车和轻型商务车中,电动汽车仅占比0.4%。

当然,持续两位数的增长率可以快速改变这种现状。如果未来10年电动汽车销售均能保持去年的33%增长率,则欧洲市场上电动汽车所占的销售份额将达到约50%,保有量份额将达到10%。

是什么推动了新能源汽车销量的增长?简单说来有以下五点:

一、续航里程更长且价格合理的纯电动车型选择越来越多;

二、新能源汽车的购买和使用成本与传统燃油车相当;

三、充电便利且安全;

四、传统燃油车的购买和使用受到限制;

五、欧洲清洁空气行动计划和排放规定。

当然,第五条无法直接引导购车者选择购买新能源车,但如果没有第五条的限制,则前三条的影响力将会减小。

这些因素的推动作用是渐进且不均衡的。在欧洲汽车市场,很难验证其联合推动力度。但可以肯定的是,目前所采取的行动和未来的计划仍然会促进未来十年电动汽车销量的快速增长。

强制转向纯电动汽车

欧洲新能源汽车市场,纯电动车型和插电式混合动力车型以往平分天下的市场局势依然结束。

由于执行修订版税收计划和更严格内燃机引擎汽车排放测试(WLTP),无论从车主需求端、还是车企供应端,都逐渐将注意力转向纯电动汽车,正是因为纯电动车型可以轻松应对所有上述障碍。

欧洲电动汽车市场动力类型分布

2018年第四季度,纯电动汽车占新能源汽车销量的65%。12月,其所占份额更是达到69%。由于存在8个月的前WLTP销售模式,纯电动车型占比在2018年全年所占份额较低,但也超过了五成比重,达到56%。

早前我们已经预见到这种走势,这是未来几年自然走势。目前,WLTP的影响力正在迅速扩大,但这种趋势似乎出现的过早。在向全面电气化过渡期间,市场仍然需要插电式混合动力汽车。如果在2019年出现进一步延迟,则必定会使整个行业的发展受到打击。

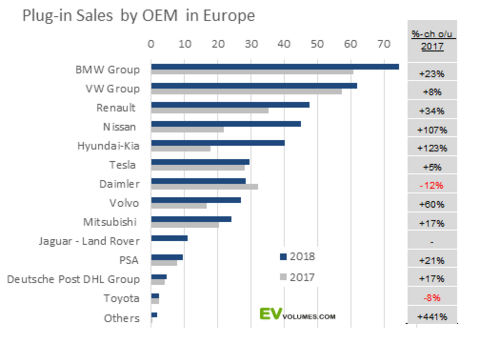

车企表现,戴姆勒销量下滑

由于启用WLTP,大众、奥迪和戴姆勒的插电式混合动力汽车销量受到了严重打击。2018年第四季度,梅赛德斯GLC350e和C350e、大众高尔夫GTE和帕萨特GTE、奥迪 A3 e-tron和Q7 e-tron 等插电式混合动力汽车畅销车型退出市场。C级和E级插电式混合动力汽车重新推出了300e和300de新款车型,这些车型使用容量为13.5kWh的电池,是之前车型6.2 kWh电池的两倍多。大众、奥迪和保时捷的插电式混合动力汽车将于2019年上半年重返市场。

欧洲电动汽车各车企销售情况

与大众、奥迪和戴姆勒不同,宝马受WLTP引入的影响较小,并稳居欧洲市场插电式混合动力汽车销量冠军宝座。5系插电式混合动力汽车的销量保持良好走势,2系多功能旅行车和 Mini Countryman也是如此。最近改版的3系和X5插电式混合动力汽车车型将在2019年第三季度新车型发布季开始销售。其前代车型刚刚于2018年第四季度退出市场。

纯电动汽车品牌表现更佳。日产聆风新款车型销量在2018年增加了一倍以上,紧随其后排名第二的车型雷诺Zoe的销量增加了25%,而特斯拉S和特斯拉X的销量至少保持稳定。

荷兰市场上的高增长被其它大多数其他国家/地区的降低拉平。沃尔沃虽然仍没有纯电动汽车车型,但比其他品牌更好地掌握了WLTP,新进入市场的捷豹路虎也是如此。i-Pace占有主要份额,销量达到 6400 辆。

从销量和增长率方面来看,获胜者是现代起亚。在过去的30个月,现代起亚总计推出了6款纯电动汽车和插电式混合动力汽车车型,并且在出现供应问题之后迅速将供应量提高。2018年第四季度,现代起亚在欧洲市场上销售量最高的车型为现代科纳纯电动汽车和Ionic纯电动汽车。

挪威销量再次领先,南欧国家迅速增长

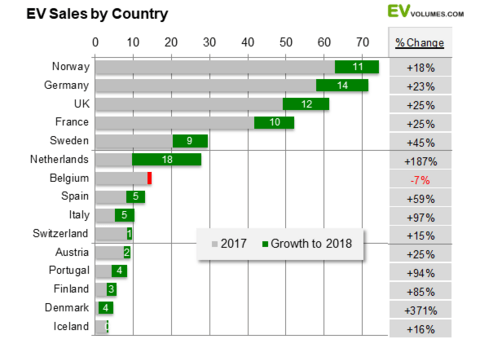

2018年,挪威仍然是欧洲最大的电动汽车销售市场。由于下半年开始插电式混合动力汽车销量下降,德国电动汽车销量开始下滑,否则德国将会成为2018年销量冠军。

欧洲电动汽车各国销售情况

2018年,新能源汽车市场在几乎所有欧洲国家均呈现增长趋势,尽管增长幅度有所不同。在因消极措施影响而导致多年销量下滑之后,荷兰和丹麦的插电式混合动力汽车销售已经呈现快速增长趋势。由于法国和英国国内的原始设备制造商(PSA、福特、沃克斯豪尔)在该行业的供应不足,仅保持保持适度增长趋势。比利时削减了对豪华电动汽车的激励措施,因此销量下滑了7%。

南欧市场由于基数较小,其增长速度超过33%的欧洲平均水平。销量快速增长的意大利成为2019年的一大亮点。从3月1日起,零售价低于 5万欧元的电动汽车购车者将获得6000欧元的补贴,同时将提高对于高燃油消耗车辆的征税。意大利车企菲亚特500e车型将参与角逐。

政策因素促使小型汽车引领新能源汽车市场

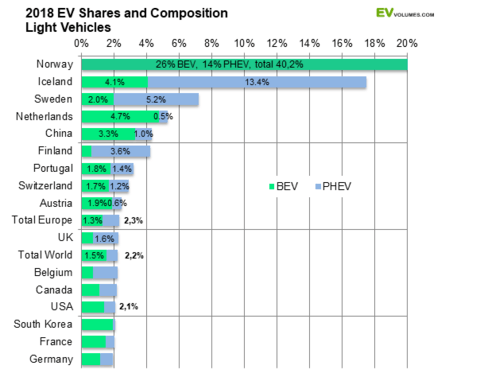

下图显示了欧洲各国汽车市场中新能源汽车所占份额以及其中纯电动汽车及插电式混合动力汽车的占比构成。

2018年轻型电动汽车份额与构成

与往年一样,挪威超出了图表的比例范围。新能源汽车所占份额在2018年再度提高8 个百分点,达到40%。如果您看到的数字更高,那么应该是仅考虑乘用车,其份额将另外增加6个百分点。从图表中还可以看出,即使挪威汽车市场每年总销量仅约为 20万 辆,仍然可以成为欧洲最大的电动汽车市场。

此外,小型汽车市场将引领电动汽车市场的发展。除中国外,年销量超过100万辆的大型汽车市场中新能源汽车市场份额均未超过世界平均水平2.2%。原因当然是多方面的。

税收和激励措施的差异会对纯电动汽车及插电式混合动力汽车的销售比例产生很大影响。在同等政策的情况下,插电式混合动力汽车仍然是车主的首选。欧洲市场2018年的政策变化促进了纯电动汽车的销售量,其中瑞典于2018年7月引入了税收“奖惩”制度;挪威再次加大了对 PHEV 的关注度;荷兰和比利时减少了PHEV的激励措施,并发布了更多内燃机引擎汽车禁令;整个欧洲引入了WLTP、减少37.5%二氧化碳排放量的要求。

这些措施效果显著,2018年年初时纯电动汽与插电式混合动力汽车的销售额比例为 47%和53%,而12月份的比例为69%和31%。

结束

【本文文字、图片版权归EV-VOLUMES.COM所有,第一电动网为其在中国的独家授权网站发布,任何媒体、网站或个人未经我司书面授权不得转载、链接、转贴或以其他方式复制发布/发表。】