新能源汽车电池全球布阵,CATL还有多少空间?

前段时间看到特斯拉在华工厂要与LG合作的新闻,花了点时间收集了海外四大动力电池巨头的资料,进行了简单梳理和归纳。

1.三星SDI

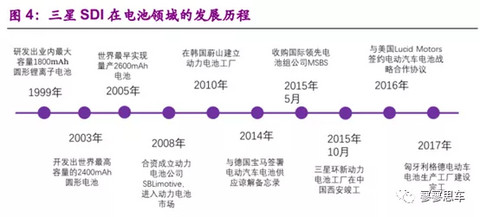

三星SDI创立于1970年,于1999年成功研发出行业内最大容量的1800mAh圆形锂离子电池,自此开始进入锂电池领域。2008年,三星SDI和博世合资成立了动力电池公司SBLimotive,进入汽车动力电池领域;2015年,三星SDI全资收购国际领先的电池公司MSBS,并先后在韩中美欧等地建立了汽车动力电池工厂。

三星SDI在锂离子电池领域有超过15年的大规模生产经验,现在每年销售超过10亿块电池。三星SDI的汽车动力电池产品以单一容量具有高能量密度的方形电池为主,现有37/60/94Ah等可应用于EV、PHEV等汽车的产品,正极材料主要采用三元NCM材料,同时积极推进21700圆柱形电芯的生产。

根据SNE的数据,2015/2016/2017年,三星SDI汽车动力电池出货量分别为1.1/1.3/2.4Gwh,同比增速分别为170.8%/18.2%/84.6%,在全球出货量排名中分别排第10/9/5名。

自三星SDI进入动力电池领域以来,欧洲、美国和亚洲的主要汽车制造商开始与其开展合作项目,迄今为止已被选为30多种电动汽车的核心电池供应商。三星SDI是BMW的官方战略合作伙伴,其他核心客户包括大众、克莱斯勒、马恒达、LucidMotors等。主要配套车型有宝马的Megacity、i3(EV)、i8(PHEV)以及X5、330e等,还有菲亚特(Fiat500EV)、保

时捷(CayenneS)、奥迪(e-tron)、奔驰(S-Class)等重要车型。

为了降低成本,保持竞争力,三星SDI积极与优质的原材料供应商达成合作,主要分布在中日韩三国。主要正极供应商包括浦项制铁、优美科等,主要负极供应商有贝特瑞、日立化学等,主要隔膜供应商有旭化成、东丽、上海恩捷等,主要电解液供应商有新宙邦、三菱化学、国泰华荣等。

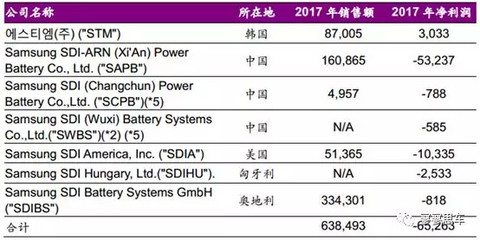

三星SDI已在韩国、中国、美国、匈牙利及奥地利等地布局了汽车动力电池的工厂。根据三星SDI的公告,2017年,韩中美欧四个地区的动力电池公司销售收入合计6,385亿韩元(人民币约40亿元),净利润合计-652.6亿元(人民币约-4亿元)。

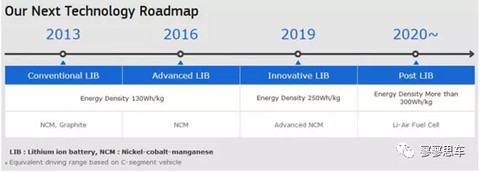

目前三星SDI的第3代动力电池能量密度是在550wh/L,已经实现量产。据三星SDI的规划,预计在2019年实现量产的第3.5代电池产品能量密度可以达到630wh/L。同时,三星SDI还在加速第4代电池和第5代电池的研发,能量密度分别可以达到700wh/L(相当于270—280wh/kg)和800wh/L(相当于300wh/kg),预计分别在2021~2022年左右和2023年以后量产。

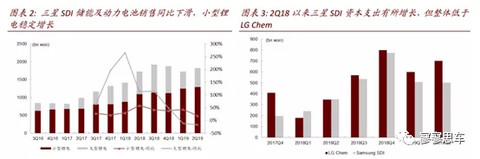

三星SDI2Q19营收2.4万亿韩元,同增7%,其中电池业务同增5.4%。三星SDI近期公布2Q19业绩,总营收2.4万亿韩元,同增7%,营业利润1573亿韩元,同增2.9%。其中锂电池营收1.8万亿韩元,同增5.4%。锂电池细分里小型锂电营收约1.29万亿韩元,同比增长18.3%,大型锂电(储能及动力电池)营收约5314亿韩元,同比下降16.6%。

小型锂电增速有所放缓,动力及储能电池同比继续下滑。公司小型锂电营收2Q19占到总锂电业务营收的71%,同1Q19基本持平,均为3Q17以来的较高水平,公司锂电业务的增长主要由小型锂电拉动,大型锂电一方面受韩国火灾的影响需求并未完全回暖,另一方面动力表现较为一般。2Q19小型与大型锂电营收分别增长5.4%与-16.6%。

►小型锂电:三元圆柱主要下游需求为电动工具、电动平衡车及电动自行车,1H19电动工具表现一般但平衡车与自行车的锂电需求有所增长,三元软包主要下游需求为手机及可穿戴设备,受益低价位手机锂电需求增长。但整体增速上环比回落较为明显。

►动力电池:季度装机量环比有所好转,但我们预期同比增长不大,主要原因为公司动力电池以插混车型配套为主,纯电新客户及车型拓展较慢。此外公司认为在中国市场主要的方向为将西安与天津工厂的产能利用率提升,而非新布局产能。

►储能电池:韩国本土储能需求环比略有好转,同时美国电网侧需求也增长,但同比同样较弱。公司预期2H19韩国本土储能受益于火灾风波影响逐步消除,需求将显著回暖,驱动储能电池相比上半年有较好表现。同时公司预期全球储能需求的复合增速将达到30-40%,并在中长期将海外储能的出货占比提升至80-90%。

营业利润率与净利率环比有所回升。2Q19公司的营业利润率环比提升1.3ppt,净利率环比提升4ppt,我们认为利润方面受韩国储能火灾事件带来的影响在逐步被吸收。

2.SKI电池(SKInnovation)

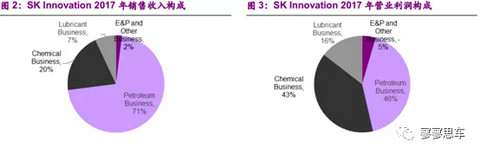

SK Innovation是韩国首家大型能源、化工企业,其业务范围包括石油开发及其他业务、石油业务、化学业务和润滑油业务。2017年,SKI的销售收入为462,609亿韩元,同比增长17.06%,营业利润为32,344亿韩元,同比增长0.19%;其中,勘探与开发及其他业务(E&PandOther Business)/石油业务(PetroleumBusiness)/化学业务(ChemicalBusiness)/润滑油业务(LubricantBusiness)的销售收入占比分别为2%/71%/20%/7%,营业利润占比分别为-5%/46%/43%/16%。动力电池业务归属于勘探与开发及其他业务板块。

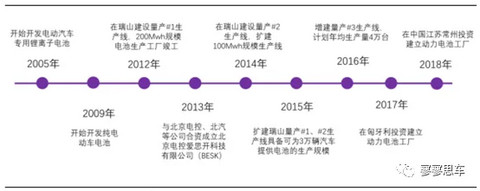

SKI成立于1962年,前身是韩国首家炼油公司—大韩石油,经过50余年的发展,公司已成长为韩国最具代表性的国际能源、化学企业。2005年,SKI开始开发汽车专用锂离子电池,2006年起投入生产。2010年,成为韩国首辆纯电动车BlueOn和起亚Ray的指定供应商,2013年与北京电控、北汽集团合资成立BESK(2017年停产)。

SKI的产品已覆盖电极、隔膜、电池组、电池包等,拥有丰富的软包电池生产经验。SKI拥有领先的锂电池隔膜技术,是全球首家推出5μm隔膜的企业,也是全球首家实现陶瓷涂覆隔膜商业化的企业。截至2018年2月份,公司拥有11条隔膜生产线;计划在2019年底之前新增两条线,使得产能达到5亿平方米/年。除此之外,公司还新建了第三代、第四代涂覆隔膜生产线。此外,利用连续固化专利,公司在柔性覆铜板行业拥有一定质量和成本优势。

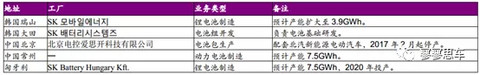

SKI已在韩国、匈牙利、中国设立4家动力电池工厂,目前只有韩国工厂量产动力电池,匈牙利和中国工厂正在建设中。根据SKI的公告,2017年位于韩国的电池制造工厂销售额为250亿韩元(折合人民币约为1.53亿元)。

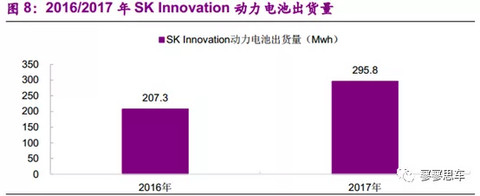

根据SNE的数据,SKI动力电池的出货量在2016年为207.3Mwh,在2017年为295.8Mwh,2017年增速达到42.7%。

SKI积极推进电动汽车电池系统的研发生产,已成为德国戴姆勒集团旗下三菱扶桑、梅赛德斯-奔驰,以及现代起亚集团等跨国汽车公司电池供应商,并同中国北京电控、北汽集团成立合资公司。

根据SKI的公告,2018年公司计划新建2.8Gwh产能的工厂,使得总产能达到3.9Gwh。该新建产能主要是为起亚NiroEV和SoulEV供应电池。此外,公司还在匈牙利及中国常州计划新建产能,2020年产能目标为20Gwh。

目前,SKI电池的生产基地主要集中在韩国,正在建设中的工厂位于中国常州和匈牙利,随着新工厂建成,未来公司的布局将覆盖韩中欧三地。具体情况如下:

韩国:自2005年大田研发中心开始商业化生产锂离子电池以来,SKI在忠清南道的瑞山市建立了动力电池基地,于2012年初步投产,目前拥有电极、电芯、电池模组的生产线。公司计划于2018年新建动力电池产能2.8Gwh,使得总产能扩张至3.9Gwh,该新建产能主要是为起亚NiroEV和SoulEV供应电池。

中国:2013年,SKI与北京电控和北汽集团合资成立的BESK,在北京亦庄建有电池包生产工厂,2017年,由于一直未能进入动力电池目录、订单减少,SKI宣布在华合资工厂停产。2018年8月,SKI宣布将在中国常州建立动力电池厂,预计年产能达7.5GWh。2018年10月,SKI宣布将在常州投资约25亿人民币,新建产能为锂离子电池隔膜3.4亿㎡、陶瓷涂层隔膜1.3亿㎡,新工厂将于2019年初开工建设,计划于2020年第三季度投入量产。

匈牙利:为了能快速响应欧洲客户的需求,SKI2017年开始在匈牙利北部的科马隆建立首家离岸电动车电池工厂,预计于2020年开始投产,计划年产能扩大至7.5Gwh。

3.松下

松下的业务板块包括Appliances(AP)、Eco Solutions(ES)、Connected Solutions(CNS)和Automotive & Industrial Systems(AIS)等。2017年(2017年4月1日-2018年3月31日,下同),松下销售收入为79,822亿日元,同比增长9%,营业利润为3805亿日元,同比增长37%。

AIS/AP/ES/CNS收入占比分别为32%/29%/18%/13%,营业利润占比分别为24%/27%/19%/27%。其中AIS板块又可划分为汽车、能源、工业、工厂方案等细分业务板块,车用动力电池业务归属于能源领域。

汽车动力电池归属于松下高速增长业务板块。松下将公司旗下各业务板块划分为高速增长、稳定增长和低盈利业务,其中高速增长业务包括汽车动力电池(含特斯拉)、车载信息系统、汽车电子等;稳定增长业务包括能源解决方案、电子材料等;低盈利业务包括半导体解决方案等。

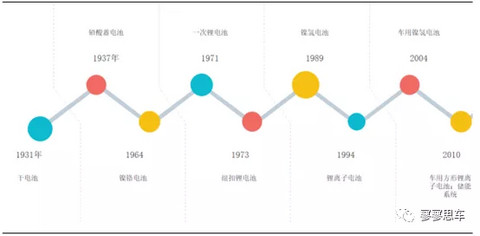

松下在电池领域积累深厚。1931年,松下开始涉足电池领域,先后研发并量产干电池、铅酸蓄电池、镍铬电池、一次锂电池、镍氢电池以及锂离子电池。1994年,松下就已开发出锂离子电池,2010年,又成功开发出车用方形锂离子电池。

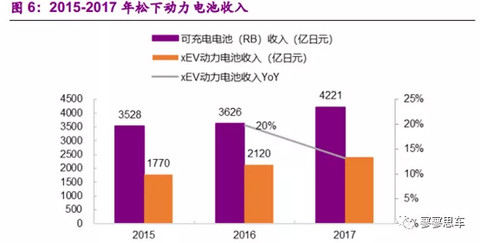

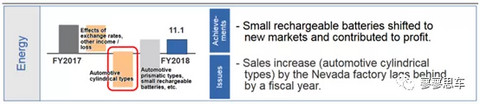

2017年,松下可充电电池(RechargeableBatteries)销售收入为4221亿日元(按2018年7月6日汇率,折合人民币253亿元),我们估算xEV动力电池收入约2350-2400亿日元(折合人民币约140亿元),同比增速约12%。根据公司公告,受到圆柱动力电池盈利能力较差的影响,2017年Energy细分领域营业利润为111亿日元(折合人民币6.7亿元)。

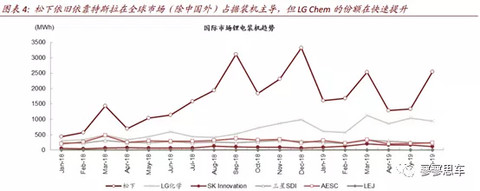

根据GGII的数据,2015/2016/2017年,松下动力电池出货量分别为4.6/7.2/10Gwh,分别同比增长70.4%/56.5%/38.9%。从全球出货量排名来看,2015年、2016年均为全球第一,但2017年被宁德时代超越。

配套车型逐年增多。松下动力电池的核心客户为特斯拉,其他客户还包括大众、通用、日产等。根据公司公告,2017年,松下动力电池已供货车型/已收到订单车型/待合作车型分别为58款/16款/74款,2015-2017年供货车型逐年增长,分别为45/50/58款。其中,截至2018年3月31日,配套客户中日本/欧洲/美国的整车企业分别为6/4/2家。

松下的供应商大多为中日韩龙头企业。其中:(1)正极材料供应商包括住友金属等;(2)负极材料供应商包括日立化学等;(3)隔膜供应商包括住友、东丽等;(4)电解液供应商包括三菱化学、宇部等。

目前松下动力电池工厂主要布局在日本、美国和中国:

日本:生产动力电池的工厂包括Sumoto、Suminoe、Himeji、Kasai等,以方形电池为主。

美国:工厂位于Nevada,生产圆形动力电池,设计产能35Gwh。2017年1月开始投入运营,在特斯拉Gigafactory内部。该工厂生产的动力电池主要供给特斯拉储能系统和Model3。除此之外,为了满足特斯拉太阳能电池业务的需求,松下计划于2019年之前在Buffalo建设新的工厂。

中国:松下大连工厂成立于2016年12月,是松下在中国的第一座车用动力电池工厂,主要生产方形电池。该工厂已经于2018年3月开始量产电池。除了满足未来中国市场的电池需求外,大连工厂还面向全球供货。

根据松下的公告,截至2015/2016/2017年3月31日,公司动力电池产能分别为13/15/22.5Gwh,根据Bloomberg预测,2020年松下动力电池产能将达到52Gwh。

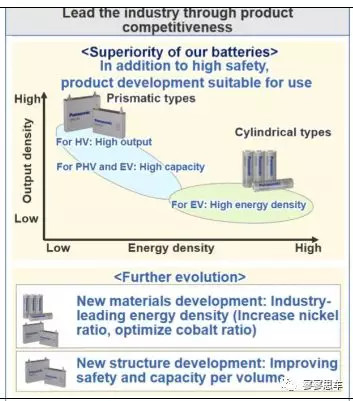

松下动力电池包括方形和圆柱两种,其中方形主要配套HV/PHV车型,圆柱配套BEV车型,主要供给特斯拉,Model S和Model X使用18650圆柱,正极采用NCA材料,单体能量密度可达250Wh/kg,Model3使用的21700圆柱电池单体能量密度提高到340Wh/kg。对于HV/PHV车型,主要向高输出功率/高容量进行突破,对于BEV车型,则向高能量密度进行突破。

松下2019年7月30日公布FY1Q20,即日历年2Q19的业绩情况。其中汽车业务整体营收3774亿日元,营业利润亏损100亿日元,亏损同比扩大5.7倍,环比扩大2.4倍。汽车业务中动力电池业务营收1092亿日元,同比增长25%,环比下降1.5%。

特斯拉2Q放量并未带动松下动力电池业务增长,我们测算松下供应单价有所下降。特斯拉2Q19共生产8.7万辆电动车,同比增长12.9%,其中Model S/X 1.45万辆,Model37.25万辆。我们测算得松下对特斯拉2Q19对应供应量可达6.9GWh,环比增长12.3%,但对应营收环比则下降。从趋势上,2Q19特斯拉产量与松下动力电池销量额的趋势也出现较为明显的背离。假设特斯拉电池占松下动力电池销售额90%,我们测算得,松下2Q19的电芯供应价格约为904元/kWh,低于1Q19的998元/kWh与FY2019平均的939元/kWh(不含税)。

►公司表示2Q19动力电池业务营收同增,但动力电池营业利润同去年同期基本相同,主要原因为ModelS/X产量的下降使得由日本本土生产的NCR18650电池需求下降。这部分高营业利润产品占比的下降抵消了Gigafactory21700电池带来的营业利润增长。这也说明松下Gigafactory电池产品营业利润率水平相较于日本本土成熟的18650产线有较为明显的差距。

►综合以上来看,松下2Q19装机量与出货量提升,但单价下降较大使得营收环比下滑,高利润水平的18650电池占比下滑导致营业利润不振,动力电池业务增长承压。

方形电池继续强化同丰田的合作,圆柱电池以提升Gigafactory实际产能为目标。动力领域松下的发展重心依旧是强化同丰田的合作以提升全球竞争力,公司预期同丰田的电池合资工厂将于2020年底成立。而在特斯拉方面,松下的重心在于提升既有产能的使用效率。截止3月与6月末,北美Gigafactory的实际产能分别达到24GWh与28GWh,整体呈向好态势,但距离设计的35GWh产能依旧有进一步提升空间。

特斯拉业务增长受阻新客户拓展较慢,海外份额面临LG Chem的快速追赶。松下在全球新能源车浪潮中受益于特斯拉的崛起,但同样因Gigafactory产能的瓶颈增长受阻。同时在其它客群上,仅开拓丰田这一核心客户,在德系及美系车企上均无较好建树,也无欧洲配套的产能,显著落后于LG Chem、SKI及宁德时代。

4.LG chem(LG化学)

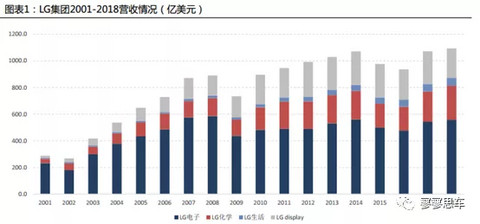

LG集团体系庞大,四大公司领导世界产业发展。LG集团1947年成立,目前旗下有四大公司:LG电子、LG化学、LG生活健康、LGDisplay,亊业领域覆盖电子电器、化学能源、生活用品等各个领域。LG集团2018年总营收额达到1093亿美元,是韩国第二大跨国企业,仅次于三星。其中,LG电子、LG化学、LG生活健康、LGDisplay分别占比51%/21%/5%/23%。

近几年LG电子、LG生活健康经营状况稳定,整体波动主要来自LG化学。LG集团整体发展平稳,LG电子和LG生活健康保持平稳状态,集团从2015年开始大力布局LG化学动力电池业务,整体业绩波动主要来自LG化学。

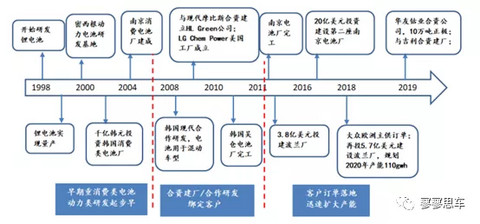

锂电领域传统强企,精准把握电动化浪潮迅速扩产:LG化学1998年正式开始研发锂离子电池,1999年实现小电池量产,发展时间略晚于日本厂商。动力电池研发始于2000年密西根研发基地,2011年开始公司在各地规划建设生产基地,不韩国车企合作研发幵配套使用,2015年开始在中国、欧洲各地迅速扩大产能,2017年开始上量,18年规模突破7gwh。

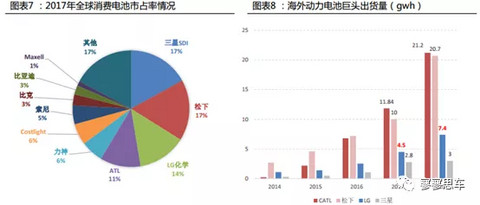

LG消费类电池全球前三,规模10gwh左右:公司消费类电池每年稳定增长,包括软包/圆柱18650/21700,主要工厂分布在韩国吴仓、中国南京,目前每年产量约10gwh,和三星、ATL共享行业前三的稳定份额。LG化学储能规模仅次二三星,规模虽较动力和消费类电池小,但近几年保持40-50%增速。17年储能电池出货3.7gwh,2018年我们预计约5-6gwh,19年上半年受韩国储能电站爆炸影响增速放缓,但后续空间广阔。

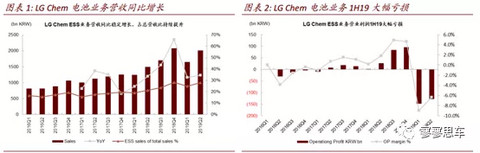

动力电池高速增长,预计2020年大规模放量:2018年LG动力电池出货量约7.4gwh,占全球市场7.6%,占海外市场23%份额,20年大众等核心客户起量,公司市占率将迅速提升。

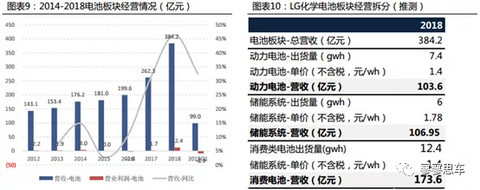

18年电池板块营收增速明显,增量主要来自于动力电池,19年1季度仍保持32.5%增速。2018年电池板块(含消费类电池)营业收入415亿元(同年CATL营业收入约296亿元),同比增速60.6%。19年Q1营收99亿元,同比增长32.5%。公司年报预计19年电池板块实现营收约600亿元,同比增45%。

营业利润方面,17年Q2开始利润逐步爬升,但整体利润率依旧处于较低水平,19Q1因ESS火灾造成短期损失。2018年电池营业利润12.5亿人民币,四季度电池板块实现利润约5.74亿元,达到历史最高点,同比增长586%。19Q1的大幅损失主要因为,

1)ESS火灾导致的准备金支付和出货中断带来的损失共计发生1200亿韩元亏损(约7.2亿人民币)。

2)一季度本身处于淡季,而且火灾造成新订单中断。利润率方面,LG化学18年电池板块营业利润率为3.2%,仍处较低水平,同期松下电池营业利润率1%,三星SDI电池板块5.7%,CATL电池板块14.1%。

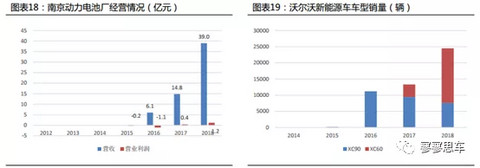

动力电池全球四大基地:单从动力电池来看,LG在全球布局有四个工厂——中国南京电池工厂(也生产储能电池)、韩国吴仓工厂、美国霍兰德工厂、欧洲波兰工厂,其研发和工程机极则靠近各大整车企业,比如美国密西根、法国巴黎、德国法兰克福、韩国本部。2018年四大基地子公司营收分别为:美国工厂20亿人民币,波兰基地29亿人民币;南京动力电池基地39亿;韩国现代合资公司25亿。此外,南京消费电池营收190亿,合计6家子公司营收300亿人民币,本部电池业务估计营收100亿。

其中南京动力电池厂2014年底建成,产品主要有圆柱18650电池和软包电池,产能分别达到2gwh,其中动力软包电池产能1gwh。由于补贴目录限制,LG中国动力产能闲置,17年4月,吉利全资收购LG南京工厂所有生产设备和制造技术知识产权的使用权,为Volve(欧洲市场主要客户之一)提供并升级电池系统。2019年6月吉利公布将于LG成立合资公司生产动力电池,双斱各持股50%。

南京新厂投资额为LG化学全球最大投资点,产能合计32gwh。2020年补贴退出后,LG等主流动力电池企业将重新进军全球最大电池市场—中国。LG计划在南京投资20亿美元,主要涵盖动力电池、储能电池和小型电池。工厂规划建设电芯生产线23条,其中动力电池16条、储能电池3条、小型电池4条。今年10月开工建设,

2019年10月开始实现量产,于2023年实现全面达产。项目达产后,预计年产动力电池32GWh。

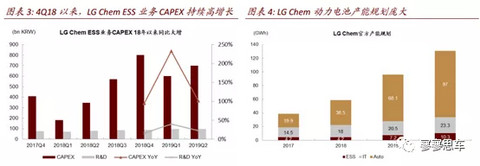

目前LG动力电池生产基地主要有韩国吴仓、美国密西根、中国南京、波兰。韩国吴仓工厂5gwh产能主要针对现代以及机动调配;中国南京工厂(2个)规划35gwh左右主要针对中国市场;波兰工厂追加投资,规划产能提升至70gwh,主要针对欧洲市场,锁定大众、宝马等;美国工厂2gwh针对通用、福特等美系车。公司计划2020年四大基地合计产能扩大到110gwh。

LGChem2Q19电池业务营收同增34%,营业利润亏损1280亿韩元。电池业务拖累1H19利润,低于市场预期。LGChem2Q19总营收7.18万亿韩元,同增2%,营业利润2680亿韩元,大幅低于彭博市场一致预期3680亿韩元。主要原因为ESS业务2Q19营业利润亏损1280亿韩元及石油化工业务营业利润同比下降42.4%至3820亿韩元。

动力电池业务新产能带来成本显著增长,储能业务韩国火灾事件损失影响持续。LGChem2Q19电池业务(ESS)营收2万亿韩元,同增34%,但营业利润亏损1280亿韩元,环比有所收窄,但1H19已累计亏损2760亿韩元,超过17-18年营业利润盈利的总和。对应营业利润率也自2016年以来,连续两个季度低于-6%。公司认为主要的亏损原因在于:

►动力电池新产能带来的折旧成本大幅提升及运营成本提升。

►韩国2017-2018年储能电站火灾事件使得1H19韩国本土储能新增装机基本停滞,同时售后成本大幅增长,带来巨额一次性损失,且影响持续至2Q19。

产能持续大幅扩张,我们预计短期电池业务盈利能力持续承压,韩国本土储能业务短期较难好转。2Q19电池业务CAPEX达到7000亿韩元,同比增长102%,自4Q18以来维持100%以上同比增速。公司规划于波兰Wroclaw工厂2021年产能达到70GWh,投资16亿美元,结合中国南京工厂与韩国本土产能,LGChem2021年动力电池产能将达到近100GWh。

大额且激进的CAEPX显示了LGChem对于全球新能源车未来高增长的信心,也反映了背靠持续盈利的石油化工业务下强劲的资金实力。我们认为欧洲新能源车在欧盟碳排的驱动下发展有望持续超预期,带来需求提前的释放,有望缓解LGChem2020年后的盈利压力,但短期持续增长的产能带来的折旧与产能调试下产能利用率的不稳定将在欧洲电池需求进入爆发式增长期前带来持续的盈利压力。此外,受火灾事件影响,市场预期2019年韩国本土储能需求将放缓。由于LGChem2H18显著受益于储能放量,因此2H19储能业务存在同比增长的压力。

小结:可以看到国外的动力电池巨头基本上都是做化工出身,甚至很多到今天还是靠石油业务反哺电池业务。从消费电池做起,然后2014-2015年开始切入动力电池行业,也是与中国这边开始大规模实施财政补贴的周期对上,而实际上这几年的产业政策把日韩巨头挡在外面五年,把国内扶持起来一个宁德时代。

但2020年后这些日韩电池企业开始要进来抢生意了。作为主机厂来说,供应商选择方面,必须要进行狡兔三窟的安排,尤其是动力电池这样的核心零部件,这也是特斯拉跟松下走到尽头,在中国转投LG的核心原因,而且未来特斯拉在德国的工厂说不定又会换三星作为供应商。而在中国市场,动力电池争夺战才刚刚开始,除了日韩企业以外,比亚迪逐渐进入供应链,欣旺达、孚能等二线供应商的崛起,都会使得竞争格局充满不确定性。

这么说来,宁德时代把厂建到德国去的目的就很明确了,在一个单一市场内,供应商的市占率是有个顶峰的,而他中国市场基本就这样了(市占率50%),跟车企关系再好也会去找二供的,未来的增量空间必须是在海外,只能要在欧洲吃下一定的份额,CATL才能真正成为一个国际化的巨头企业,这也就是他们内部所说的德国工厂是未来十年成功与否的关键所在,不成功则成仁。