华尔街、贾跃亭、港交所都喜欢的SPAC:电动车公司成“香饽饽”

尽管困难重重,2020年的美股还是创下20年来IPO最高记录。

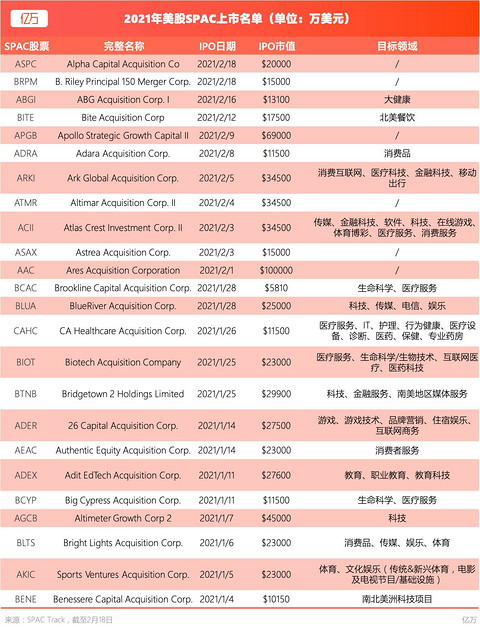

Stock Analysis数据显示,2020年美股共有479起IPO,募资规模1770亿美元,其中248起通过SPAC上市、共募集资金828.25亿美元,这一额度已超过去年A股IPO(4719亿人民币)和港股IPO(3977亿港元)的融资额。

如此火爆的SPAC是什么?与常规IPO相比,它有什么优势?

在美国上市有六种途径,分别是:首次公开发行(IPO:Initial Public Offering)、美国存托股证上市(American Depositary Receipts,ADR)、依照美国证券法144A条例私募资金QIB上市、反向兼并(借壳上市)、直接上市(DL:Direct Listing)、特殊目的收购公司(SPAC:Special Purpose Acquisition Company)。

刨除更为特殊的ADR、QIB、直接上市,区别于传统的“IPO上市”与“借壳上市”,SPAC上市方式更为灵活,由基金或机构募集资金建立空壳,该公司没有业务与资产只有现金,壳公司上市后再并购标的公司,最终完成上市计划。

由于设立的壳公司并无实际业务和资产,相当于一家并购机构,SPAC又被称作“空头支票公司”,整个交易过程包括SPAC壳公司投资方、壳公司管理方(发起人)以及上市标的三方。

空壳公司上市后,需要在24个月内完成标的公司并购,否则将向投资者返还资金。通常一家SPAC公司从设立到上市仅需要3~5个月,同步该公司会开始寻找目标标的并进行投资路演、尽调等工作,持续周期半年到1年不等。

不少SPAC公司在设立之初就已经明确了投资标的,需要注意的是,在上市前壳公司无法与标的公司展开实际谈判或商业进展,可以进行前期接触与尽调,相比传统IPO递表审核的过程,上市流程被大大缩减。

2021年美股SPAC上市名单/亿万

总结而言,SPAC有3点突出优势:

1)速度更快:从壳公司建立到标的整合上市,相比传统IPO需要经历1年到2年不等,SPAC平均上市周期更短;

2)交易灵活:SPAC的交易方式由发起方与标的谈判完成,双方可以自由商定交易结构,并明确管理层与老股东的交易细节,达成协议完成并购就完成上市,壳公司也能规避基金单个项目10%~20%投入限制;

3)收益显著:对于壳公司和股东而言,无需支付IPO承销费、买牌费用,普遍状况下,作为保荐人的壳公司被允许获得20% SPAC股份,以及潜在股权挂钩证券,比传统IPO承销模式获利更大,发起人推动意愿更强。

SPAC可以绕开IPO监管,由机构来决定上市与否,因此对标的的业绩规模要求更低、长期想象空间要求更高。伴随SPAC上市火热,这带来了低质量公司涌现的风险,尽管股东可以直接参与标的选择和决策,但并非所有股东都能判断公司质地,投资仍有可能打水漂。

通常标的公司担心无法常规IPO或上市窗口期消失而选择SPAC,由于并购协议完全由谈判决定,为了尽快达成交易,公司股价可能比常规IPO更低。

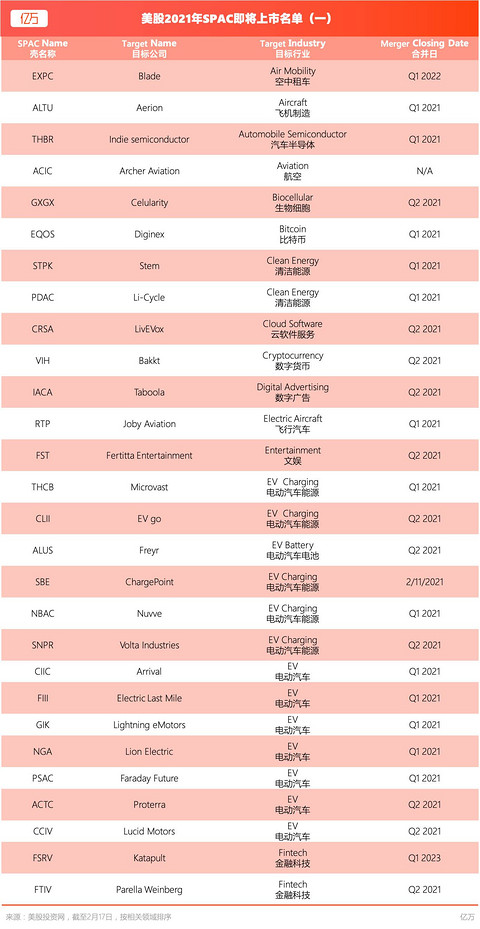

美股2021年SPAC即将上市名单(一)/亿万

过去全球不少知名企业已经或计划通过SPAC在美上市,例如贾跃亭创办的法拉第未来(Faraday Future)、美国电动车公司Lucid Motors等,根据价值投资交流平台亿万统计,目前已披露通过SPAC上市公司中,接近40%的企业与电动车相关。

也有传言称智加科技、图森未来、禾赛科技等中国自动驾驶公司也在寻求SPAC上市。

美股2021年SPAC即将上市名单(二)/亿万

事实上已有不少的中国公司已经通过SPAC完成上市,例如太平洋证券、和睦家、思享无限、蓝色光标、开心汽车、美联英语、优客工场等,此外具有中国背景的SPAC投资机构也不断涌现。

包括:中民七星(中国民生金融控股发起)、新风天域(香港前财政司司长、黑石集团大中华区前主席梁锦松注册发起)、东石收购(前康德投资集团执行副总裁陆小马发起)、Greencity(前上海米袋投资集团董事长刘锦龙推动发起)、Wealthbridge(前旷逸国际董事会主席、前中国互联网投资董事会主席李继宁联合发起)、春华资本等。

在全球经济复苏大背景下,低利率环境下大量资金涌入二级市场,资产通胀速度进一步加快,疫情因素也带来了大量零售资金,不少散户投资者参与到股票交易,对电动汽车、博彩、绿色科技甚至是大麻等新领域报以超高投资热情,进一步炒热了SPAC市场。

亿万一位匿名投资专家认为,尽管资产在通胀、互联网泡沫在变大,SPAC作为资本创富的便捷通道,仍是机构与准上市公司的“宠儿”,中国公司和机构参与热情都在增加,目前已有大量投资机构公开表示提供服务。

不久前市场传言,港交所正在研究SPAC的可行性,相比遥远的美国,香港市场会更受中国科技公司宠爱。该匿名人士认为,中国大量初创科技公司都无法满足主要交易所上市要求,如果能在香港展开SPAC上市,与2018年同股不同权改革后情况一样,必定引发新一轮上市潮。

在全球资产泡沫十分明显的情况下,中国投资者更应该了解SPAC运作情况,才能更好地在把握投资机会。

作者:黄志磊

编辑:花木深

来源:亿万

来源:亿欧汽车

作者:亿万

本文地址:

以上内容转载自亿欧汽车,目的在于传播更多信息,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin@d1ev.com删除。